BORSE: LE VENDITE ARRIVANO DA LONTANO

I mercati finanziari stanno fronteggiando in queste ore uno dei momenti più contrastati e difficili da inizio anno. I giornali tendono a darne la colpa al successo politico dei partiti cosiddetti “populisti”, oppure alle sanzioni economiche e alle guerre commerciali dell’America, e così pure le autorità monetarie e di borsa vorrebbero provare a minimizzare i timori tentando di indicare prospettive migliori nelle loro previsioni di medio termine. Ma la verità dell’attuale congiuntura economica internazionale rischia purtroppo di superare la peggiore fantasia.

L’INFLUSSO DEL SUPER-DOLLARO

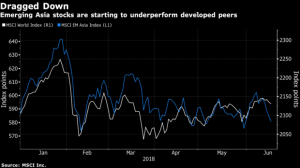

Il momento è divenuto difficile innanzitutto a causa del contesto generale valutario, che vede il super-dollaro e i suoi super-rendimenti di una Federal Reserve che non si preoccupa di fargli schiacciare praticamente ogni altra valuta e, soprattutto, di generare un effetto di risucchio dei capitali verso le piazze finanziarie considerate meno a rischio (a partire da New York). L’effetto dell’aumento dei tassi americani si somma poi alle politiche di “tapering”(cioè di marcia indietro dagli stimoli monetari) delle banche centrali creando un clima di attesa per ulteriori cali in borsa.

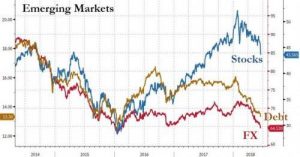

I CAPITALI FUGGONO DAGLI EMERGENTI MA NON VANNO A WALL STREET

I capitali dunque fuggono dalle altre valute e dai Paesi Emergenti ma non vanno a Wall Street. Preferiscono casomai i Treasuries (BTP a 10 anni americani) se non i veri e propri beni-rifugio. Il fenomeno della fuga dei capitali cioè, unito agli effetti dirompenti (anche perché troppo bruschi) di un fisiologico ritorno alla normalità dei mercati finanziari dopo la sbornia di liquidità che li aveva invasi, significa che quest’ultima sta letteralmente crollando un po’ ovunque (America compresa) e che quindi riuscire a vendere i titoli azionari detenuti dagli investitori risulta oggi parecchio più difficile.

LA MOSSA DELLA CINA

Per contrastare tale deriva la banca centrale della Cina ha appena deciso di far sbloccare dalle banche piccole e grandi dell’ex Celeste Impero riserve obbligatorie per l’equivalente (diretto e indiretto) di 500 miliardi di Dollari (si, avete letto bene: più del doppio del totale delle richieste americane per il riequilibrio della bilancia commerciale) nel tentativo di arginare la fuga dei capitali oltre confine e il crollo dei titoli obbligazionari espressi in Renminbi che farebbe crescere i tassi . Ha anche aggiunto che intende far indirizzare quella montagna di liquidità che si libera per le banche cinesi nella direzione della trasformazione in capitale dei debiti delle aziende più bisognose di supporto, allo scopo di assicurarsi che essa affluisca tutta e subito all’economia reale.

MA NON BASTA NEANCHE QUESTO

Ma la verità è che se anche altri Paesi (il Giappone in testa) procedessero con nuove iniziative di sostegno alla liquidità dei mercati finanziari, oggi nessuno si aspetta che essa basti a invertire davvero l’andamento generale, che vede un improvviso peggioramento delle prospettive per la quasi totalità dei Paesi Emergenti e, di riflesso, anche una forte incertezza per le borse più importanti, dove gli operatori hanno fiutato il rischio di un crollo globale dei titoli azionari e quello, conseguente, di una nuova possibile recessione.

I PROFITTI E I BUY-BACK AZIENDALI NON SONO SUFFICIENTI

Insomma, se fino a un paio di mesi fa poteva sussistere il dubbio se il calo della liquidità in circolazione sui mercati finanziari sarebbe stato compensato (o meno) dall’ottimo andamento dei profitti per le aziende industriali e dai massicci programmi di “buy-back” (alla lettera: “riacquisto azioni proprie”) varati da tutte le grandi imprese del mondo quotate in borsa, oggi quel dubbio si è trasformato in una certezza: assolutamente no! Profitti e buy-back non sono bastati a compensare un bel niente, visto che al calo della liquidità proveniente dalle banche centrali si sono sommate le fughe degli investitori istituzionali dai mercati borsistici e grigie prospettive di crescita per i Paesi Emergenti che a loro volta fanno pensare ad un calo dei consumi di questi ultimi.

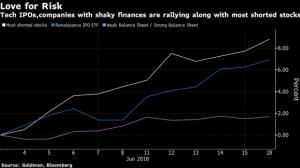

IL RISCHIO DI IMPLOSIONE DELLA SPECULAZIONE CHE TIENE ALTI I LISTINI

Dunque un po’ in tutte le borse chi oggi ancora compra titoli sembra essere rimasto insomma soltanto quel famigerato “parco buoi” di antica memoria, che negli ultimi anni si è trasferito dalle stanze dei borsini ai monitor del “trading online” (le compravendite di titoli dal computer di casa), ma che arriva ogni volta troppo tardi a sentire che aria tira. E poi oggi una quota consistente della capitalizzazione complessiva delle borse è data dalla speculazione sui titoli cosiddetti “tecnologici”, che spesso esprimono moltiplicatori del reddito paragonabili a quelli che si vedevano poco prima dello scoppio della bolla speculativa delle “dot com” alla fine degli anni novanta. Il rischio di un loro ritracciamento su valori più congrui è concreto, ma potrebbe trascinare al ribasso tutta Wall Street. In Italia c’è meno speculazione sui titoli tecnologici (che sono quasi tutti stranieri) ma in compenso c’è l’effetto positivo dei cosiddetti P.I.R. (i piani individuali di risparmio, che godono di un consistente sgravio fiscale), ma anche il limite che gli investimenti di questi ultimi vanno in parte su un listino -l’A.I.M.- che è cresciuto piu degli altri e con una scarsa liquidità di fondo.

LO SPETTRO DI UNA NUOVA RECESSIONE

Il quadro complessivo è peggiorato dall’appiattimento della curva dei rendimenti (quelli a breve sono saliti allo stesso livello di quelli a lungo termine) che storicamente è sempre stato il segnale più attendibile dell’arrivo di una nuova recessione economica e dalla discesa generale delle aspettative di crescita dei consumi (se non addirittura un loro calo) anche in Occidente, dettate principalmente dai forti timori della gente di vedere la propria previdenza sociale (o integrativa) per molti motivi largamente insufficiente a garantire una serena vecchiaia o adeguate risorse per sostenere eventuali necessità di cure sanitarie. La risposta a tale certezza perciò è oggi quella di spendere meno e risparmiare di più. Ma non speculando in borsa con la volatilità che è risalita parecchio, bensì cercando titoli a lungo termine con basso rischio.

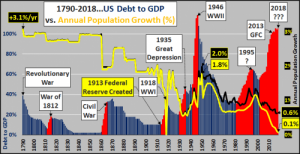

I DEBITI PUBBLICI NON HANNO FATTO IN TEMPO A SGONFIARSI

Tuttavia in questo quadro di fattori recessivi anche i debiti pubblici della maggior parte delle nazioni del mondo fanno oggi più paura di prima, dal momento che la minor crescita economica attesa rende più difficile che vengano rimborsati. La loro presenza poi costituirà una forte zavorra che frenerà l’avvio di nuove politiche fiscali, senza contare che la tassazione delle imprese è già scesa un po’ dappertutto a minimi storici e che anche sul fronte delle politiche monetarie, di spazio per un loro rilancio ne è rimasto poco alle banche centrali che non hanno fatto in tempo a svuotare i forzieri pieni di titoli recentemente acquistati.

IL POSSIBILE LANCIO DEI GRANDI PROGETTI INFRASTRUTTURALI

Dunque le “munizioni” per pensare di contrastare una nuova -probabile- recessione globale sembrano essere soltanto quelle dei grandi programmi di investimenti infrastrutturali, da finanziare principalmente con il cosiddetto “debasement” valutario, cioè con nuova stampa di denaro da parte delle banche centrali o con titoli emessi a lungo termine emessi da organismi sovranazionali che potrebbero essere rimborsati con i redditi derivanti da ciascun progetto.

L’operazione risulterebbe tecnicamente fattibile (anche perché l’inflazione pare restare bassa e sotto controllo persino adesso che i prezzi del petrolio volano) ma se l’iniziativa non verrà portata avanti presto e con molta decisione essa rischia di non bastare affatto a liberare l’orizzonte dai nuvoloni che si addensano. Donald Trump l’aveva addirittura annunciato prima di essere eletto e potrebbe ancora avere le maggioranze politiche per farlo, ma che ciò possa riuscire ad accadere presto anche in Europa (con i soliti tedeschi che frenano e i francesi che provano a specularci sopra) è tutto sommato piuttosto improbabile.

MA LA FIDUCIA È LA MERCE PIÙ PREGIATA E OGGI SCARSEGGIA

E se sui mercati finanziari la merce più pregiata è proprio la fiducia degli investitori, essa è da sempre anche la più difficile da conseguire. Ecco: l’aspettativa di nuovi massimi di borsa sembra essere esattamente ciò che manca in questo momento, in cui le imprese invece di guardare al futuro investendoci pesantemente usano le loro risorse per acquistare azioni proprie. Visto che la speculazione lavora anche al ribasso possiamo assistere ad un recupero delle borse dovuto alle ricoperture delle posizioni corte, ma i rischi complessivi sono alti e la tendenza di fondo sembra negativa.

Stefano di Tommaso