IL CICLO ECONOMICO SI INDEBOLISCE

Una rondine, si dice, non fa primavera. Il calendario però, per quanto possa non corrispondere esattamente al tempo meteorologico, alla fine non è mai smentito. Parallelamente, è sempre un esercizio difficile tradurre in previsioni univoche i segnali che arrivano dai vari quadranti del cruscotto dell’economista, però due fattori possono aiutare in tal senso: il calendario, che ci dice che il ciclo economico sta durando fin troppo rispetto a quelli che lo hanno preceduto, e il fatto che le rondini in circolazione (i segnali di allarme) iniziano a moltiplicarsi.

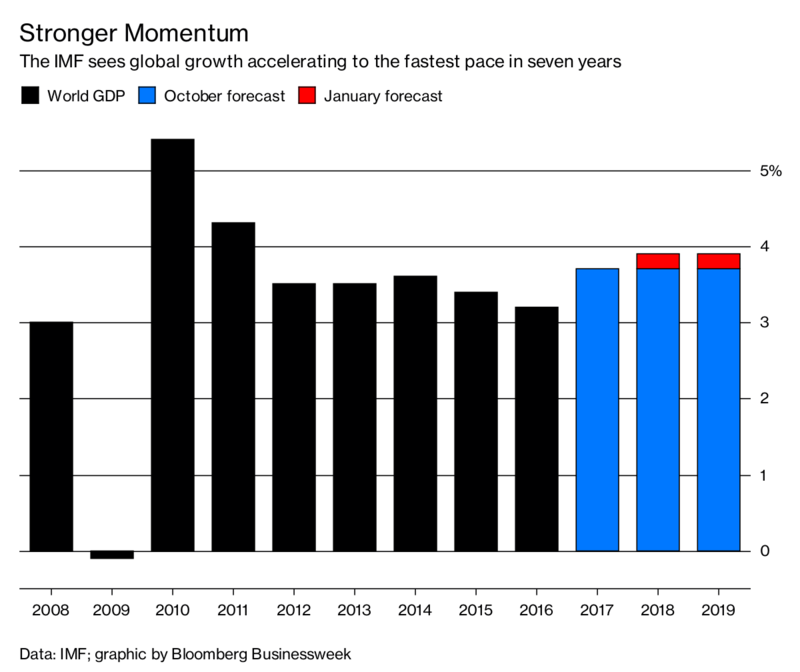

Eppure l’ottimismo che emana dal recente rapporto del Fondo Monetario Internazionale sullo stato di salute dell’economia mondiale non può essere del tutto ignorato. Sono passati soltanto due anni da quando la crescita del prodotto interno lordo dei paesi emergenti (e di quelli più malmessi, come il nostro) ha finalmente iniziato a sincronizzarsi con quella delle economie più sviluppate. Questa congiuntura ha generato una delle maggiori espansioni dell’economia globale che si ricordi da un decennio a questa parte (circa il 4% nel 2017, a seconda che la si calcoli in dollari o in altra valuta) e, sebbene per molti versi sia in attenuazione, il fenomeno è ancora in atto.

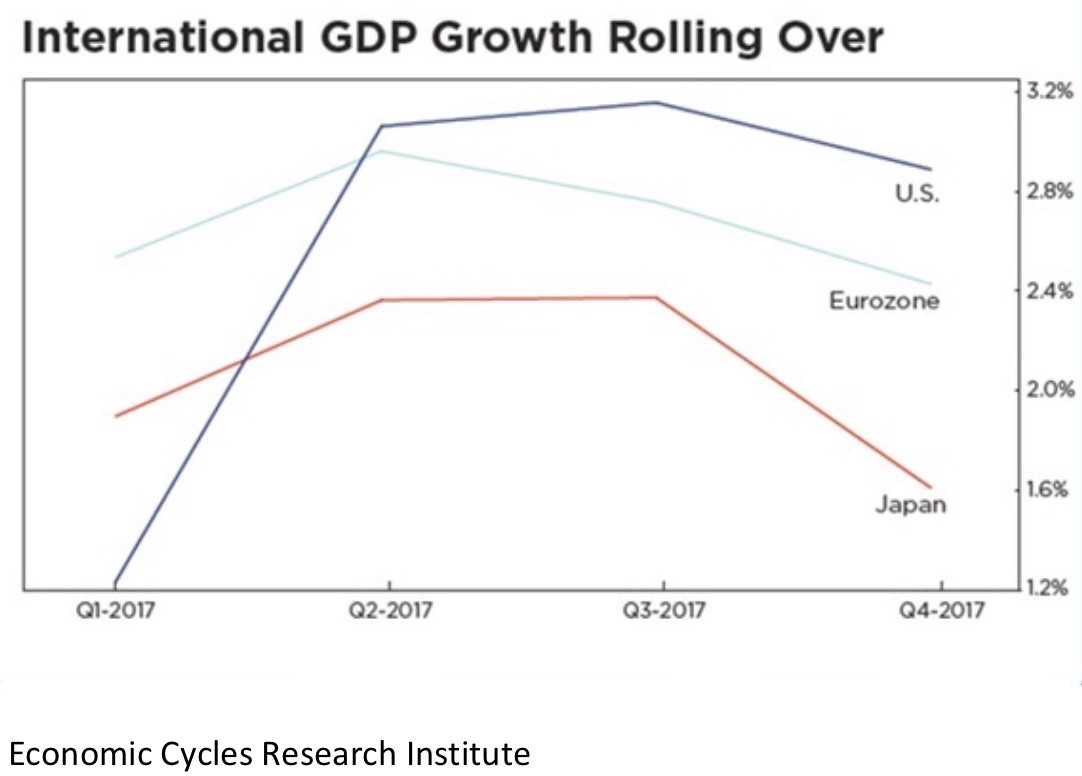

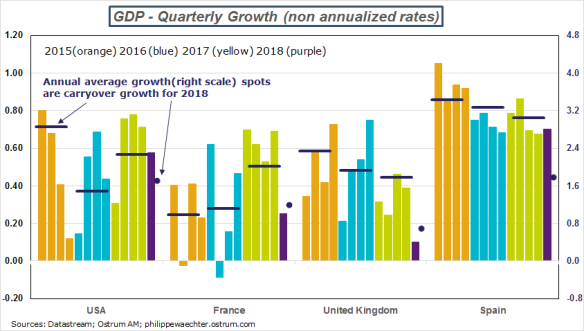

Addirittura l’anno in corso potrebbe riservare ancora sorprese positive dal momento che il commercio internazionale, nonostante le tariffe e le minaccealla pace nel mondo, sta ancora crescendo. Tuttavia diversi elementi ci dicono inequivocabilmente che il clima economico generale è sta mutando in peggio. Nel grafico che segue si vede come la flessione della crescita del prodotto interno lordo, misurata per trimestri, è più accentuata in America e in Giappone, ma c’è anche per l’Europa:

Nel mese di Aprile inoltre le divise monetarie battute da diverse economie emergenti hanno subito importanti svalutazioni nei confronti del Dollaro (che si è apprezzato un po’ ovunque): il rublo della Federazione Russa è sceso di circa il 10%, il Real brasiliano di quasi il 6%, il Rand del Sud Africa di oltre il 5% e il Peso messicano del 3%. Di seguito una panoramica del cambio contro Dollaro di Euro, Yen, Sterlina e Dollaro Canadese:

Nello scorso mese di Aprile l’inflazione -pur sempre assai moderata- sembra aver superato il 2% negli Stati Uniti d’America, dove non passa giorno che la Federal Reserve non ne verifichi il livello per decidere sulla risalita dei tassi di interesse. In Europa l’inflazione è in media decisamente più bassa, ma bisogna ricordare che gli stimoli monetari europei, oltre che ancora in essere, sono anche molto più recenti. Dunque è più indietro anche il ciclo del credito.

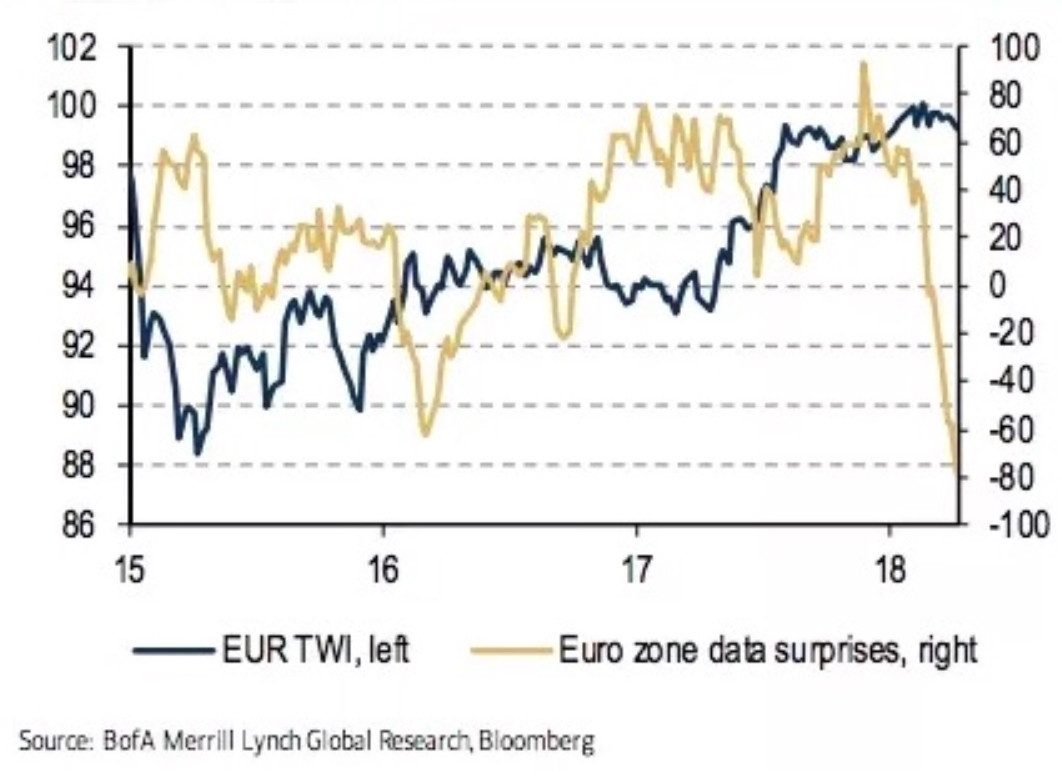

Proprio dalla zona geografica che ha adottato l’Euro quale divisa unica tuttavia arrivano i segnali più preoccupanti di rallentamento dello sviluppo, e questo mentre è ancora in pieno corso il programma di Quantitative Easing (l’immissione di liquidità sui mercati finanziari attraverso acquisti di titoli di stato sul mercato aperto) della Banca centrale europea.

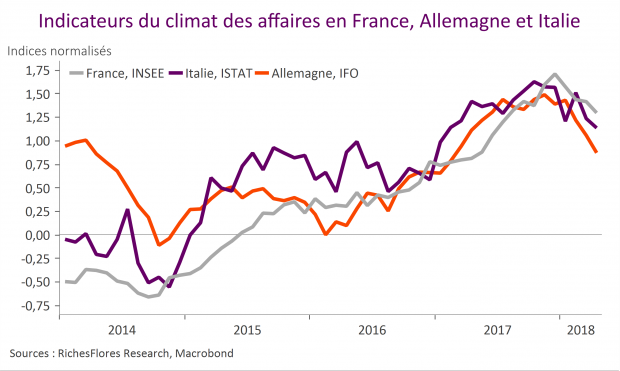

Perciò, se potrebbe essere presto per affermare che nella prima parte dell’anno la crescita economica europea sia rallentata per fattori non momentanei, il quadro diviene invece più preoccupante osservando gli indicatori di fiducia come l’IFO degli operatori economici tedeschi, sceso per la quinta mensilità consecutiva e giunto a 102.1 punti ad Aprile dai 103.3 punti di Marzo. Analoghe discese degli indici di fiducia si sono registrate in Francia e Italia.

Quel che sembra venire meno in questi giorni da parte degli operatori economici è dunque la speranza che lo sviluppo degli investimenti e la crescita dei consumi continuino anche oltre gli orizzonti dell’attuale politica di stimoli monetari (che potrebbero terminare presto), mentre l’incertezza politica dell’Unione non demorde e le vendite al dettaglio non brillano.

Di seguito alcuni indicatori: il primo che misura il livello di “sorprese” nella pubblicazione dei dati statistici per l’ Euro-Zona, raffrontato all’andamento della moneta unica (discesa meno che proporzionalmente)

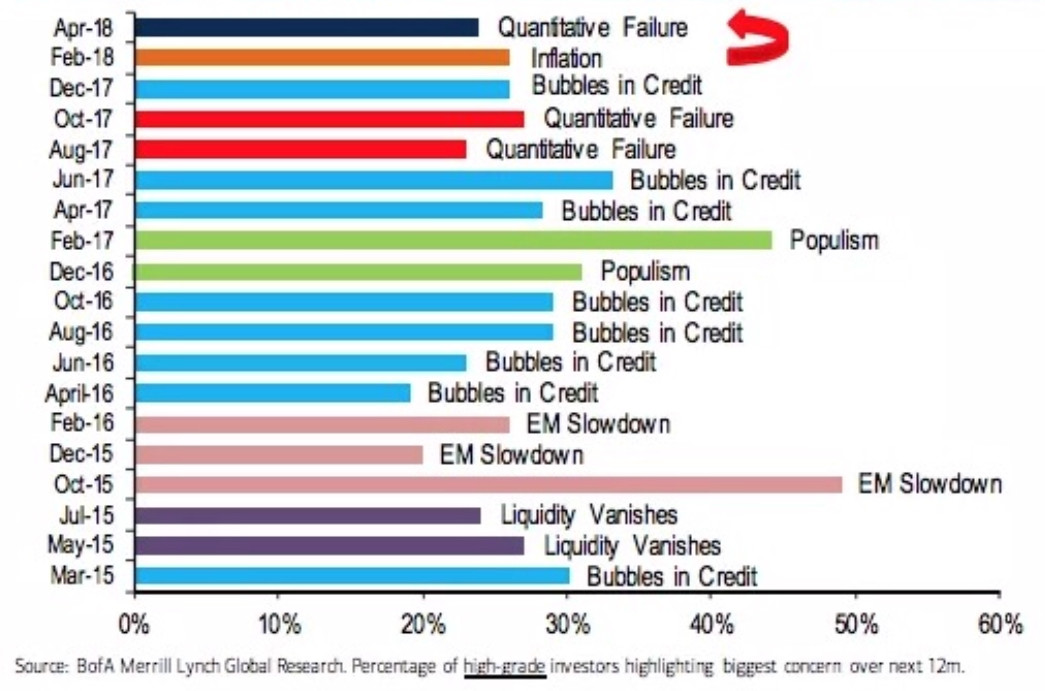

Il secondo invece mostra come si sono evolute -mese per mese- le principali “preoccupazioni” da parte degli operatori economici europei:

Come si può vedere, lo scorso Aprile la principale preoccupazione che si è registrata riguarda il timore di un “fallimento“ della politica europea di stimolo monetario nel riuscire a dare slancio agli investimenti e dunque nel riaccendere i motori fisiologici dello sviluppo.

Se questo è il panorama dei paesi OCSE tuttavia bisogna pur tenere presente che l’economia asiatica (Giappone escluso) macina invece molte più vittorie ed è la maggior causa della risalita del prezzo del petrolio. Ciò fa ancora ben sperare per le esportazioni dell’Occidente e di conseguenza ancora per l’evoluzione positiva dei profitti aziendali (fattore positivo per le borse, soprattutto quelle europee). Ma è difficile prevedere cosa può accadere alle borse, per una molteplicità di fattori: il QE europeo innanzitutto, che ancora immette liquidità al ritmo di €30 miliardi al mese e, oltre a finanziare le borse continentali, continua -insieme a quello della Banca Centrale Giapponese- a controbilanciare la riduzione della liquidità (“Taper Tantrum”) operata dalla Federal Reserve americana. La forte generazione di cassa delle grandi imprese multinazionali inoltre, e lo smisurato avanzo commerciale cinese, buona parte della cui liquidità viene reinvestita sul mercato americano, contribuiscono a sostenere il Dollaro.

Ciò nonostante (come si vede dal grafico) è dall’inizio del 2018 che la borsa americana ha fortemente incrementato la sua volatilità e, mediamente, ha vissuto un ridimensionamento delle sue quotazioni. Se questo è il clima generale, non è difficile immaginare cosa potrebbe succedere man mano che i tassi di interesse continueranno a salire e che la Banca Centrale Europea inizierà a ridurre i suoi acquisti di titoli. Per contrastare le vendite sarà difficile che basteranno la crescita dei profitti e una nuova stagione di “buy-back” (acquisto di azioni proprie) da parte delle maggiori corporations.

Se perciò non è ancora arrivato il momento di parlare dell’arrivo di una vera e propria recessione (almeno fino a fine anno e fino a quando l’economia dei paesi asiatici correrà così forte) è sicuramente arrivato il tempo di parepararsi con attenzione alla graduale inversione del ciclo economico. Nel grafico finale si può vedere il rallentamento generalizzato della crescita economica per ciascun trimestre, fino al 31 Marzo di America, Francia, Gran Bretagna e Spagna:§

Stefano di Tommaso