I PROFITTI AZIENDALI VANNO ALLE STELLE MA WALL STREET TENTENNA

Quest’anno le 500 società che compongono l’indice Standard & Poor della borsa americana ci si attende che dichiareranno mediamente quasi il 20% di crescita degli utili aziendali rispetto al 2017. Si tratterebbe del maggior incremento dal 2010 rispetto al 2009 (l’anno in cui vennero contabilizzati i disastri della crisi dell’esercizio 2008) e, in assoluto, di uno degli anni migliori della storia economica americana.

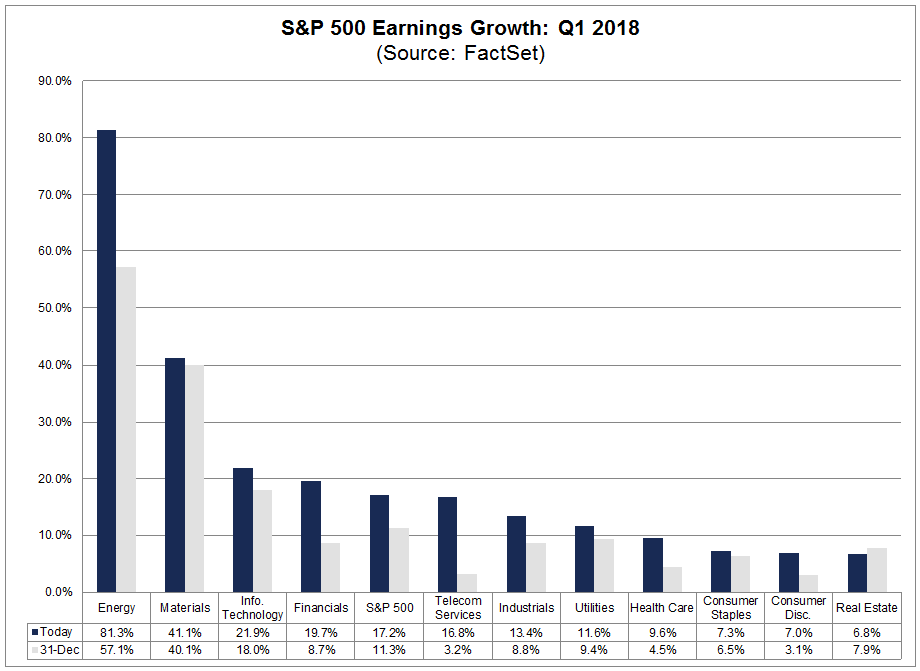

Qui in basso un grafico di Reuters che riporta le stime degli analisti, normalmente un po’ più prudenti di quanto viene poi effettivamente pubblicato (è per questo che le attese vere sono al 19,7%, e non al 17,2% ufficiale):

Ma quello che più conta è che negli stessi prossimi giorni in cui verranno resi noti I dati definitivi dell’esercizio 2017, verranno anche comunicate le prime notizie circa l’andamento prospettico del primo trimestre 2018 e, anche in questo caso, gli analisti si aspettano ulteriori formidabili incrementi rispetto allo stesso trimestre del 2017. Qui sotto uno spaccato delle aspettative per ciascun macrosettore economico:

Fino qui le buone notizie, con l’aggiunta che oggi ci si aspetta forti miglioramenti dei conti non soltanto nei settori che se la passavano peggio l’anno prima (come le energie, che hanno pagato caro il petrolio basso prima e poi la crescita tumultuosa del suo prezzo, oppure le banche, che pagavano il prezzo di tassi troppo bassi fino all’anno prima), bensì anche da quelli per cui il mercato si attendeva già un’ottima performance, come ad esempio l’ “information technology” o le cure mediche, che già andavano benissimo l’anno precedente.

DUE POSIZIONI CONTRASTANTI

Il punto però è che il mercato azionario nel corso del 2017 è appunto cresciuto in media del 20% e che, dunque, quel risultato lo aveva già scontato l’anno prima. Come dire che l’ufficialità della conferma degli utili attesi potrebbe non commuovere affatto Wall Street ma anzi, al contrario, farle dubitare fortemente che le medesime brillanti performances del 2017 (registrate nell’Aprile 2018) potranno risultare ancora migliori nel corso del 2018 (quelle che saranno registrate nella primavera 2019).

E qui -com’è ovvio- gli analisti si dividono in due scuole di pensiero: da una parte quelli che tenendo conto delle buone notizie concernenti l’andamento globale dell’economia reale (da tanto tempo le notizie non erano così positive) ritengono che il super-ciclo economico sia tutt’altro che esaurito (e dunque le borse continueranno a correre anche nel 2018) e dall’altra parte coloro che ritengono che le borse guardino uno-due anni avanti e che le attuali quotazioni azionarie già incorporino le straordinarie attese di profitti in corso (e che pertanto nel resto dell’anno le borse non brilleranno).

LE DIVERSE MOTIVAZIONI

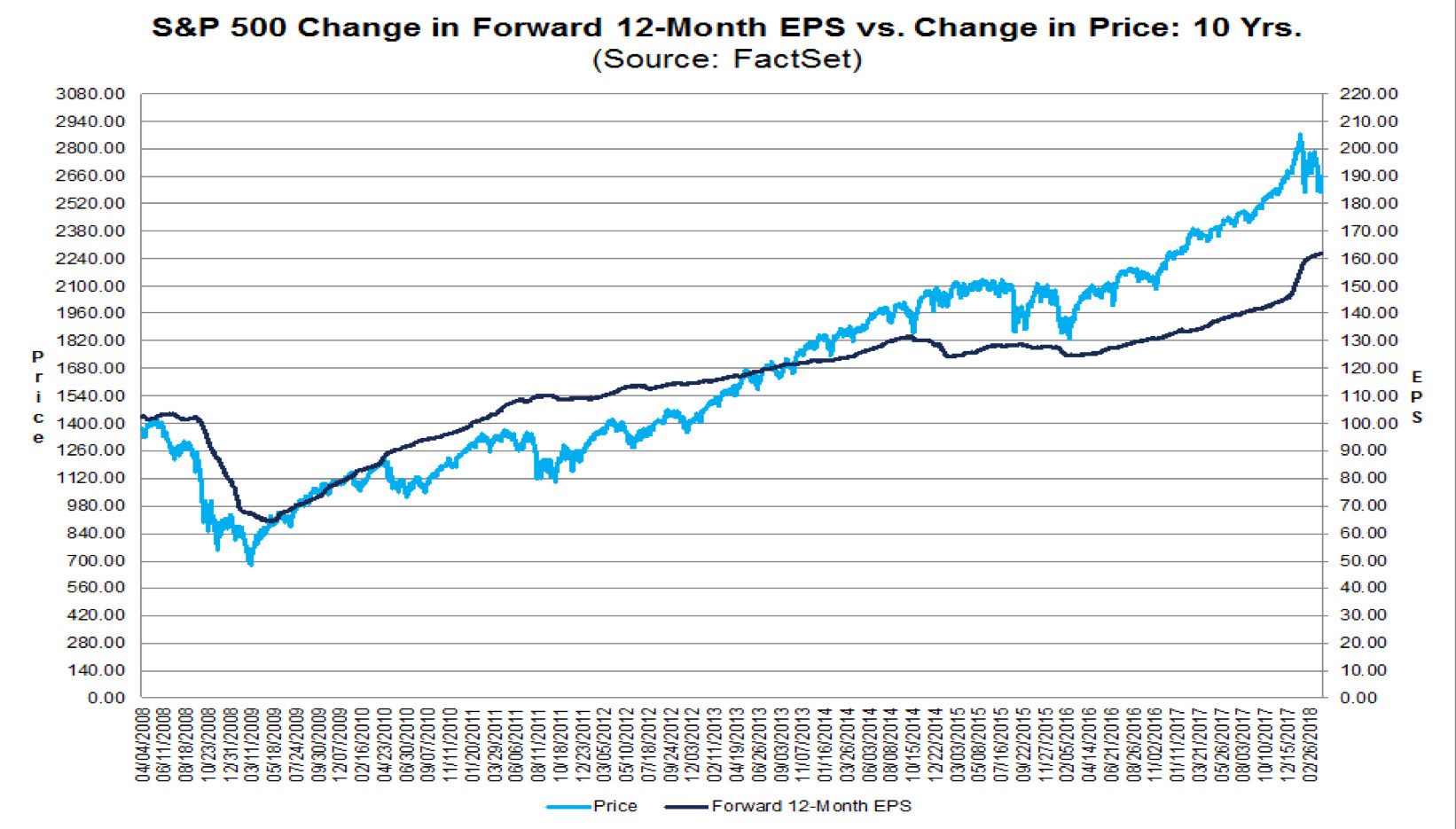

A dare manforte a questa seconda scuola di pensiero peraltro sono i più, e con ottime argomentazioni, quale ad esempio lo scostamento tra i due grafici (utili e quotazioni) che si è accumulato nell’ultimo anno e mezzo:

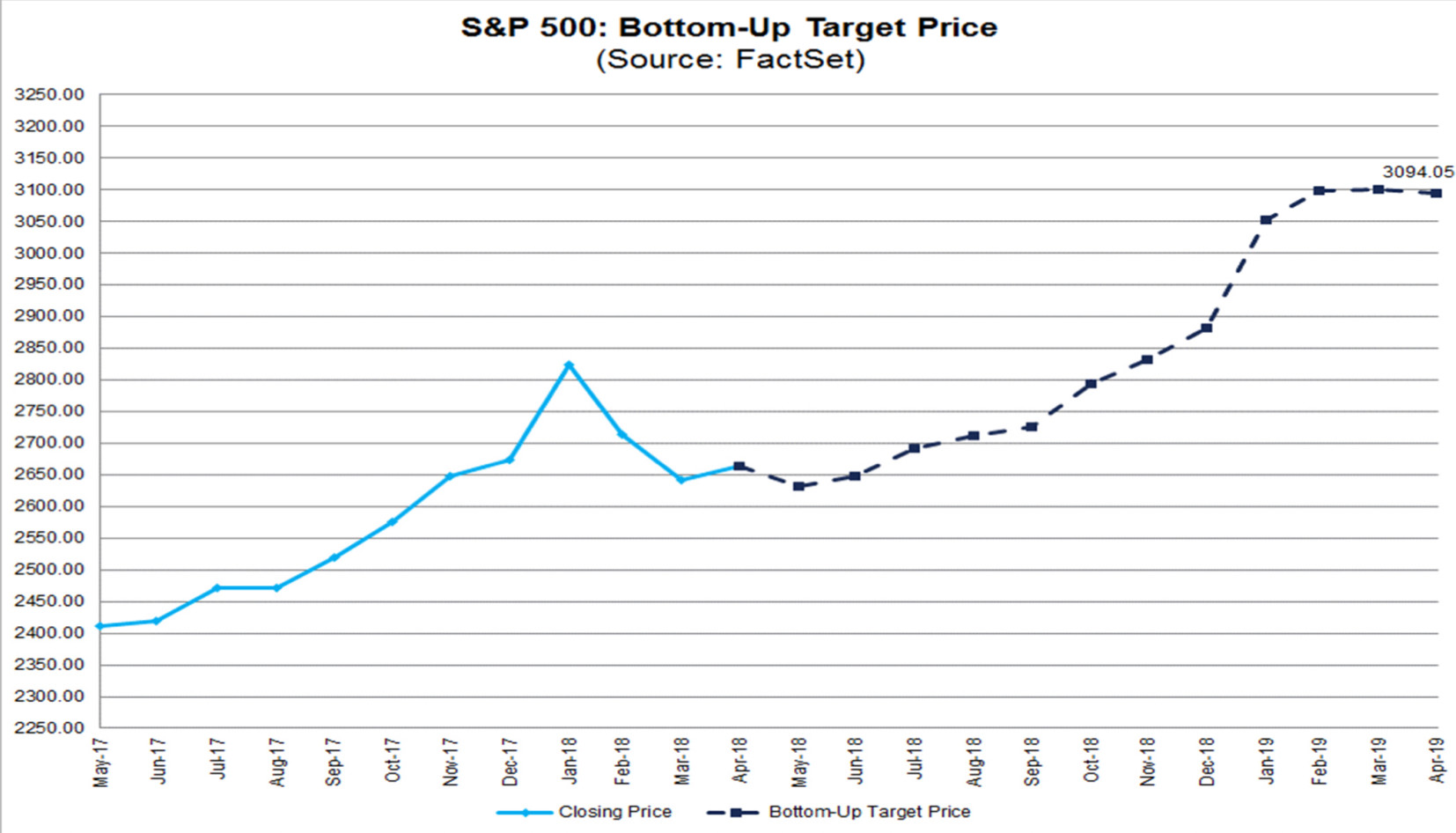

A dare conforto alla prima tesi (gli ottimisti) peraltro ci sono soggetti molto autorevoli come ad esempio le maggiori banche d’affari del mondo e con un ragionamento che, anch’esso, sembra non fare una piega:

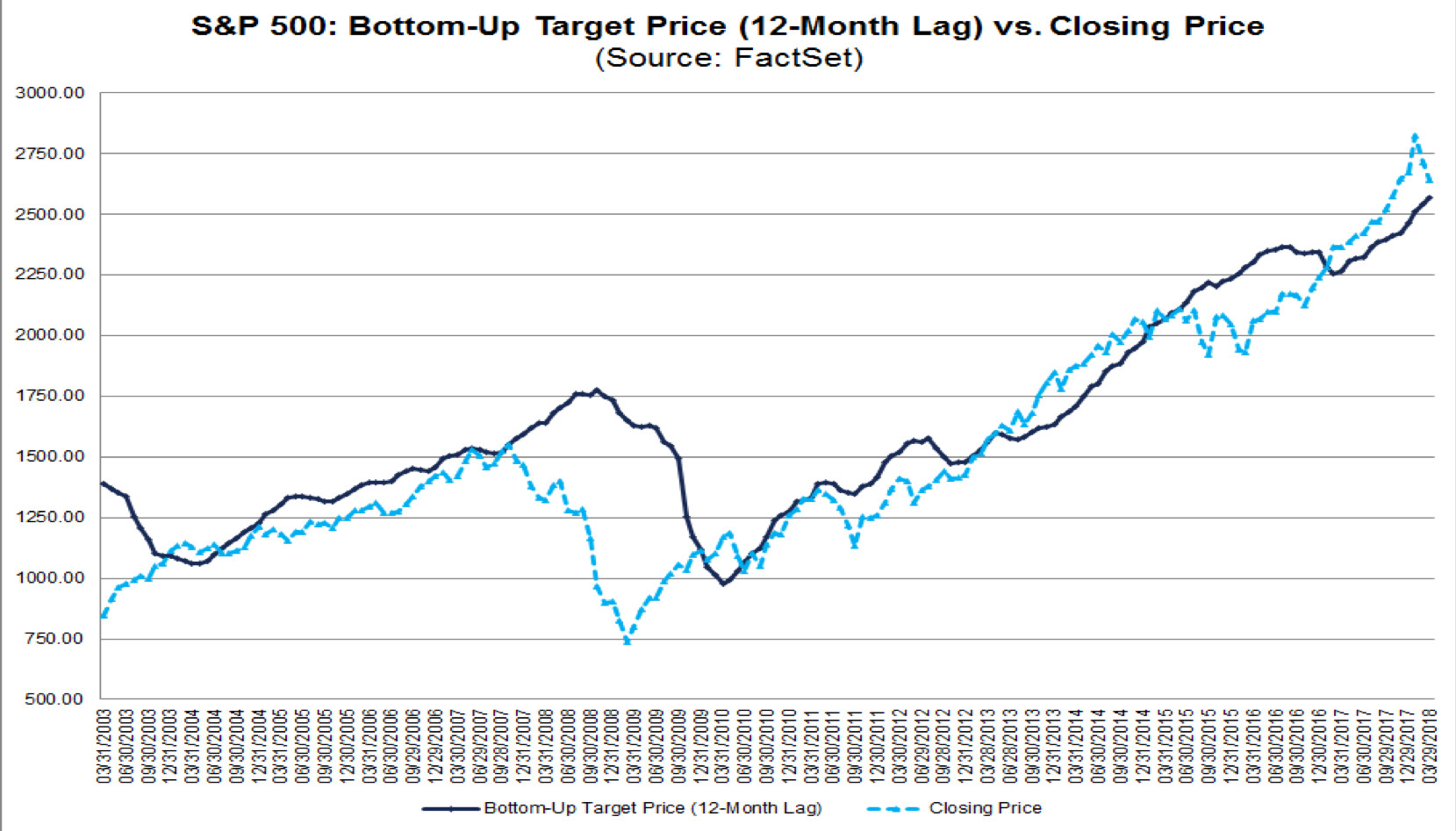

Se infatti le aspettative per l’indice SP500 sono quelle proiettate “dal basso” dagli analisti sulla base degli utili attesi, non si può non tenere conto del fatto che la medesima proiezione con il medesimo approccio “dal basso” per i periodi precedenti ha funzionato benissimo, come mostra il grafico seguente:

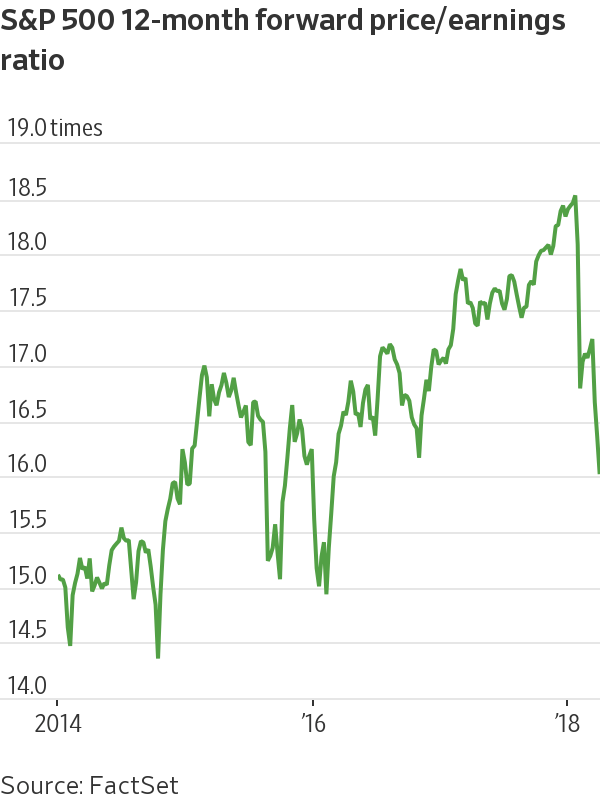

D’altra parte i moltiplicatori degli utili attesi, dopo l’ultimo pesante storno di Wall Street e con le prospettive di profitto per I 12 mesi successivi che oggi si vedono, sembrano essere divenuti molto convenienti, come mostra il grafico qui sotto riportato:

Dunque basterebbe una piccola variazione in senso positivo al contesto generale ( che prevede contemporaneamente: prospettive di guerre commerciali, disordini geopolitici, aumento dei tassi di interesse e dei deficit pubblici) perché gli investitori possano tornare ad un relativo ottimismo.

LA CONCORRENZA DEI FONDI MONETARI

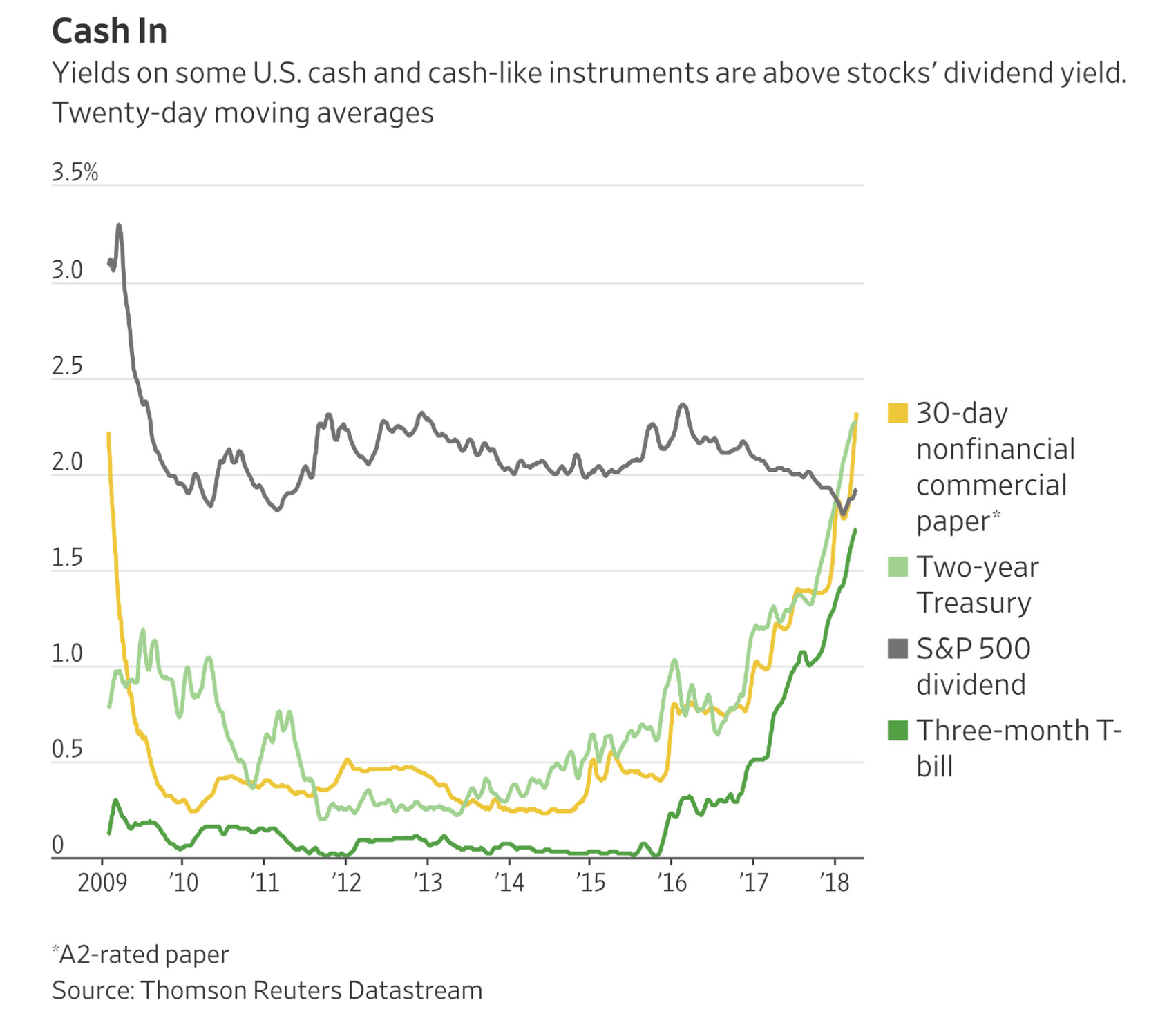

Ma un’altra variabile rischi di rovinare loro la festa: la maggior convenienza a tenere in portafoglio strumenti di mercato monetario che non azioni o obbligazioni, come dimostrano i grafici qui sotto comparati:

Se si tiene conto del fatto che i rendimenti di questi ultimi appaiono completamente privi di rischio (tranne ovviamente quello delle quotazioni del Dollaro in cui sono denominati), si capisce perfettamente che, qualora le banche centrali si spingeranno troppo oltre nel rialzare i tassi d’interesse a breve termine, potrebbe aumentare la convenienza per chi investe ad abbandonare i mercati borsistici (che sono quelli che portano risorse fresche alle imprese) per concentrarsi su depositi a brevissimo termine. Il vero nemico dell’investimento azionario non sono dunque le obbligazioni (i cui corsi hanno un’elevata correlazione con quelli dei titoli azionari), bensì i depositi di liquidità a breve durata.

IL DISCRIMINE LO FANNO L’INFLAZIONE E LE BANCHE CENTRALI

È ovvio che, in assenza o quasi di fiammate inflazionistiche la cosa non avrebbe molto senso poiché aumenterebbero i rendimenti reali e dunque il costo netto del capitale, ponendo un freno all’economia. Il rischio è quantomai reale e, anzi, è noto che parecchie delle ultime recessioni sono proprio state scatenate da politiche troppo restrittive delle banche centrali!

La morale è perciò solo una : le borse potrebbero performare ancora bene ma solo se gli aumenti dei tassi programmati dai banchieri centrali troveranno riscontri nell’incremento corrispondente dell’inflazione effettiva, oppure se verranno posticipati.

Altrimenti con quei rialzi non proteggeranno da un’inflazione ampiamente già sotto controllo bensì faranno da freno alla crescita economica, e sarebbe un vero peccato visti i risultati positivi ottenuti fino ad oggi dai medesimi banchieri centrali nella lotta alla disoccupazione!

Stefano di Tommaso