ORSI O TORI ? IN BORSA QUALCOSA E’ CAMBIATO

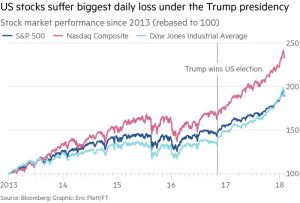

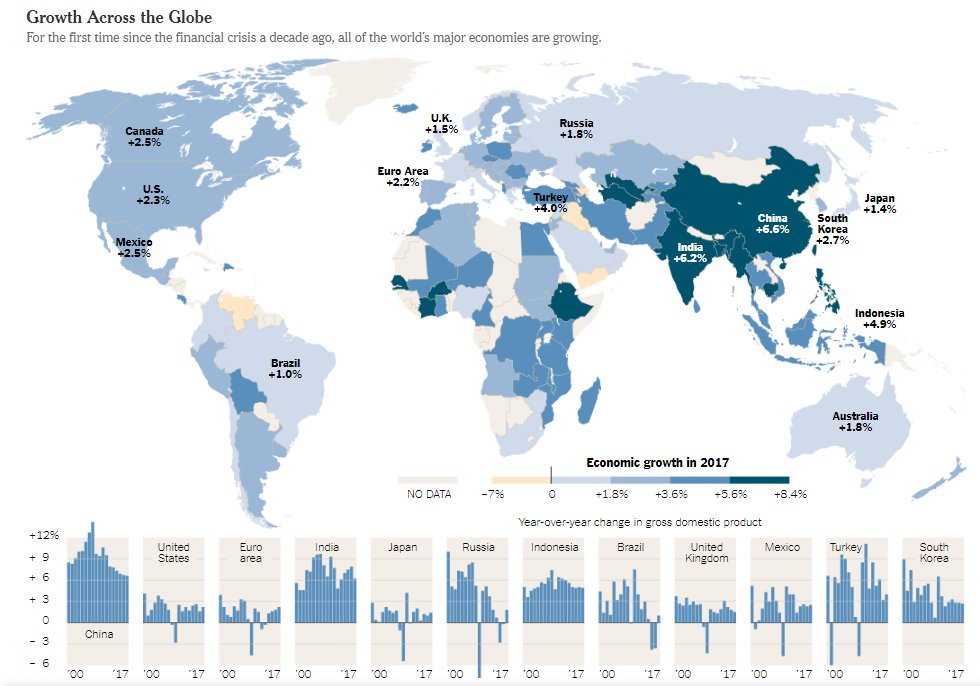

Un anno eccezionale. Questo è sicuramente stato il 2017 e potrebbe risultare anche il 2018. Da quando infatti la Gran Bretagna ha vota per la Brexit e Donald Trump è stato eletto presidente degli Stati Uniti d’America (in media un anno e mezzo fa) i mercati finanziari hanno regalato grandi e insperate soddisfazioni a investitori e risparmiatori e la crescita economica globale si è magicamente sincronizzata, registrando i migliori risultati da molti anni a questa parte. Parallelamente i grandi timori derivanti dalle tensioni geopolitiche e dalle minacce di conflitti nucleari si sono progressivamente sopiti, anche grazie al nuovo corso politico anglo-americano.

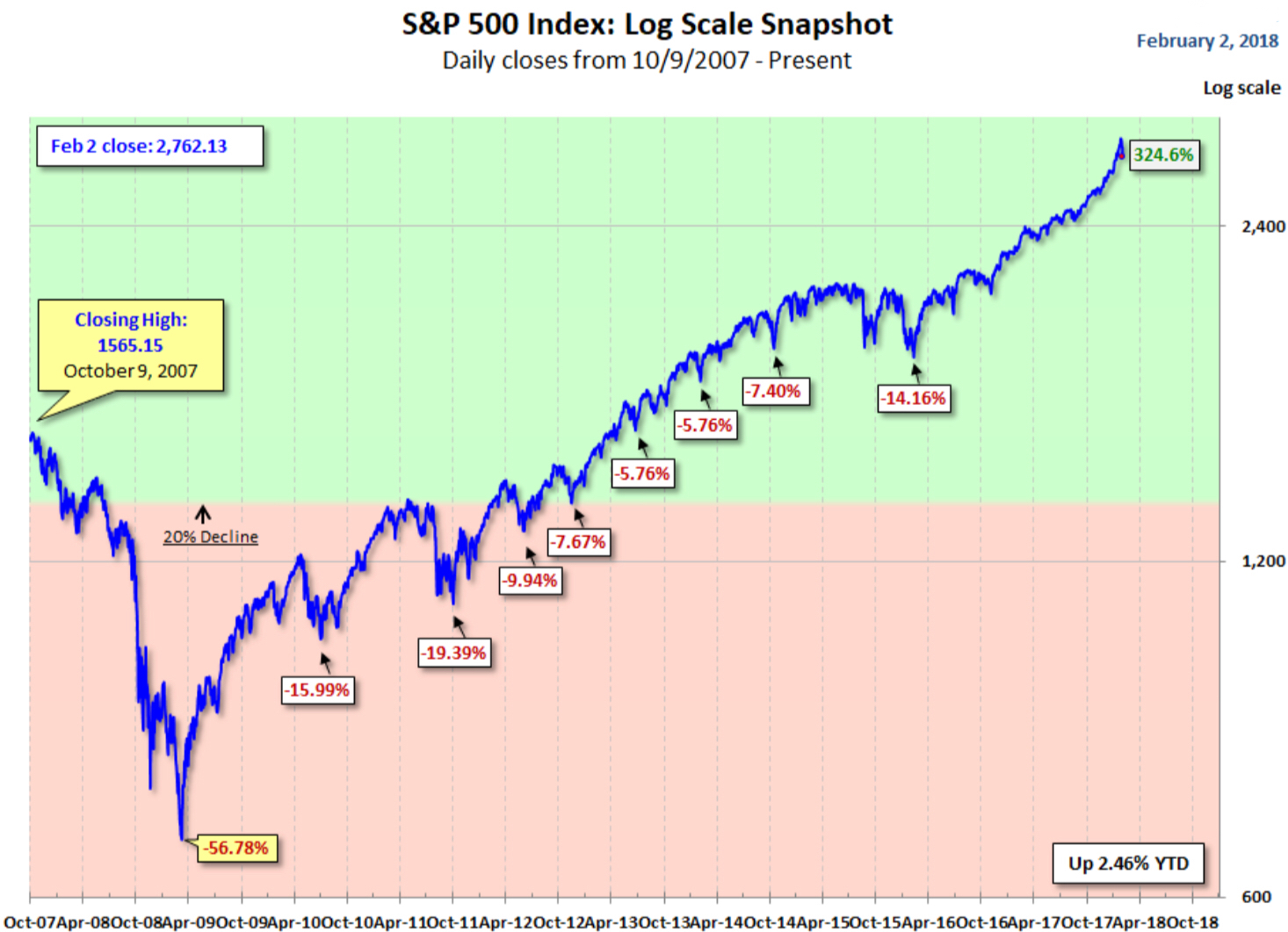

Ovviamente non tutti i meriti di questa meravigliosa performance vanno ascritti alla leadership politica! La rivalutazione delle borse e di tutti gli altri valori finanziari (ivi compresi i Bitcoin e le altre criptovalute) parte infatti da molto lontano, essenzialmente da subito dopo la grande crisi del 2008, con il varo del Quantitative Easing (QE: allentamento della politica monetaria) in Giappone e in America. E ancora nel 2017 le banche centrali hanno aggiunto oltre mille miliardi di liquidità a quella messa in circolazione dal 2009 in poi, superando nel totale i 15mila miliardi di dollari negli otto anni. Impossibile non tenerne conto quando si vuol comprendere le ragioni delle recenti performance delle borse.

Ovviamente non tutti i meriti di questa meravigliosa performance vanno ascritti alla leadership politica! La rivalutazione delle borse e di tutti gli altri valori finanziari (ivi compresi i Bitcoin e le altre criptovalute) parte infatti da molto lontano, essenzialmente da subito dopo la grande crisi del 2008, con il varo del Quantitative Easing (QE: allentamento della politica monetaria) in Giappone e in America. E ancora nel 2017 le banche centrali hanno aggiunto oltre mille miliardi di liquidità a quella messa in circolazione dal 2009 in poi, superando nel totale i 15mila miliardi di dollari negli otto anni. Impossibile non tenerne conto quando si vuol comprendere le ragioni delle recenti performance delle borse.

Oggi però che le loro quotazioni sono arrivate davvero molto in alto e il QE sta per essere trasformato in “Quantitative Tightening” (QT: restrizione della politica monetaria) persino nelle aree del mondo dove è arrivato più di recente e dunque la liquidità in circolazione nel mondo sarà progressivamente ridotta. Inoltre con l’aspettativa di ripresa dell’inflazione in conseguenza della ripresa economica l’epoca dei tassi a zero sembra volgere definitivamente al termine e -poiché viene stimata una correlazione vicina al 90% tra gli andamenti delle varie “asset class”- la minor domanda di titoli non potrà non impattare anche nelle quotazioni degli stessi, provocando un loro ribasso e l’attesa di maggior rendimento.

UN CICLO ECONOMICO PROLUNGATO OLTRE OGNI ASPETTATIVA

Ma, per comprendere la strana situazione attuale dei mercati finanziari, occorre tenere presente che i ragionamenti sopra descritti sono validi da almeno un anno e mezzo, dato che già nel 2016 il ciclo economico espansivo era classificabile come uno dei più longevi della storia (e dunque era già allora ragionevole aspettarsi che arrivasse prima o poi una seppur lieve recessione). Ancora all’inizio del 2015 la Federal Reserve Bank of America aveva preannunciato il cosiddetto “tapering” (cioè una riduzione del programma di QE e conseguentemente la prospettiva di ridurre la liquidità immessa in passato, cosa che prelude al QT), sebbene altre banche centrali come quella Europea, avessero iniziato in ritardo con gli stimoli monetari e pertanto non avessero in programma di ridurli a breve.

È in queste nuove condizioni ambientali che nel 2016, mentre la Gran Bretagna votava il divorzio dall’Unione Europea e oltre oceano eleggevano il presidente americano più “populista” che la storia ricordi, sembrava ovvio a tutti che le borse si sarebbero ridimensionate e i titoli a reddito fisso di sarebbero svalutati, riflettendo la volontà delle banche centrali di far risalire i tassi di interesse per prevenire la ripresa dell’inflazione.

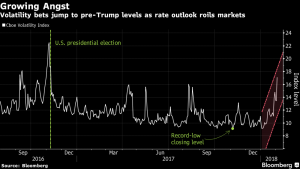

E invece no. Forti della straordinaria crescita dei profitti delle aziende quotate nelle borse e della preannunciata (e poi dopo un anno finalmente votata) riforma fiscale americana, i mercati finanziari hanno continuato a correre in avanti, raggiungendo vette stratosferiche e provocando negli investitori incertezza, ma anche al tempo stesso euforia, e la necessità di seguire il flusso dei listini assecondandolo, seppure con sempre maggior scetticismo. Forse è stato proprio questo diffuso scetticismo che ha impedito nell’ultimo anno e mezzo grandi fiammate delle borse ma anche grandi crolli, generando quei livelli minimi di volatilità dei mercati cui ci siamo abituati. Volatilità che da qualche tempo sembra invece risalita (vedi grafico).

LE RAGIONI DEL PESSIMISMO

LE RAGIONI DEL PESSIMISMO

Dunque sino ad oggi le economie di ogni area del mondo hanno continuato a crescere -anzi si sono sincronizzate tra di loro- senza quasi generare inflazione, provocando una decisa rimonta dei profitti aziendali e impedendo ai mercati finanziari di perdere fiducia in ulteriori accelerazioni economiche e incrementi dei profitti.

Ma evidentemente più i mercati progrediscono più a chi vi investe vengono le vertigini da altitudine. E al primo scricchiolio delle quotazioni tutti si chiedono se non sia arrivato l’inizio della fine.

Anche perché non si può non prendere atto del fatto che, nonostante l’inaspettato progredire della crescita economica globale ben oltre le durate fisiologiche dei cicli economici e nonostante la bassissima inflazione sino ad oggi registrata, il super ciclo economico volga inevitabilmente alla sua conclusione e il contesto generale tenda a una congiuntura meno favorevole per le attività finanziarie.

Tanto per citarne una, la variabile più banale che può aiutare la ripresa dell’inflazione (e dunque provocare interventi restrittivi delle banche centrali) è l’incremento dei salari, conseguenza quasi ovvia della ripresa economica. Esso fa crescere i consumi e, in assenza di forti correttivi (quali l’espansione del commercio elettronico e l’aumento della produttività del lavoro) fa lievitare anche i prezzi di beni e servizi.

Se vogliamo citarne un’altra eccola: l’aggressiva politica fiscale americana (che mi aspetto venga imitata quantomeno dal Regno Unito) può portare a un maggior debito pubblico da finanziare e alla necessità di collocare un maggior volume di titoli di stato, creando le premesse perché i rendimenti (cioè i tassi a lungo termine) crescano. E data la citata forte correlazione fra gli andamenti delle diverse “asset class”, se i corsi dei titoli a reddito fisso scendono, è probabile che anche quelli dei titoli azionari facciano lo stesso.

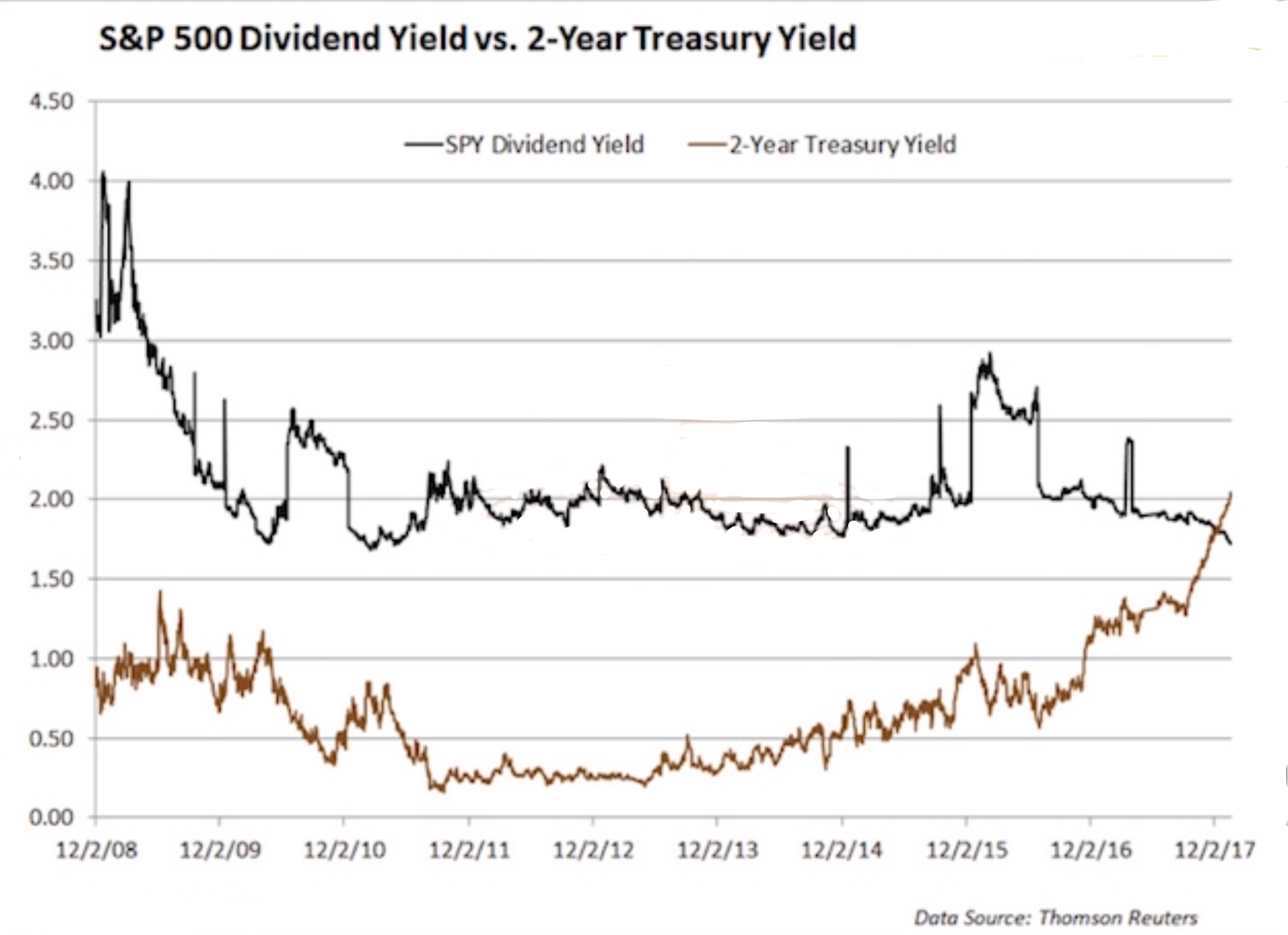

Tra l’altro sul mercato finanziario americano da tempo i rendimenti dei titoli obbligazionari hanno oramai superato quelli dei titoli azionari, rendendo ingiustificata la scelta di acquisire attività più rischiose se non ci si può attendere da queste ultime un miglior rendimento. Si veda in proposito il grafico che segue (che tuttavia si ferma al 31.12.2017 mentre oggi il Treasury Bond decennale è tornato al 2,85%):

Ma fino ad oggi altre variabili fondamentali hanno prevenuto un generale “sell-off” (svendita) delle azioni, nonostante le quotazioni stellari e la tentazione di realizzare i profitti accumulati. Quelle ragioni sono state il forte differenziale tra i loro fantastici rendimenti (anche a causa dei crescenti profitti aziendali) e quelli a zero dei titoli a reddito fisso e la grande liquidità in circolazione. Due fattori che, come abbiamo visto, in prospettiva dovrebbero venire meno.

È questo dunque il motivo per il quale ci si aspetta che prima o poi una correzione delle borse faccia breccia sull’eccesso di ottimismo dei mercati riportandoli a un maggior equilibrio e, sebbene sia difficile che essa si trasformi in un crollo generalizzato, bisogna ricordarsi che oltre i due terzi di tutti gli scambi in borsa sono provocati dai “trading systems”, cioè dalle transazioni computerizzate. Queste ultime potrebbero portare ad automatismi che rischiano di autoalimentarsi.

LE RAGIONI DELL’OTTIMISMO

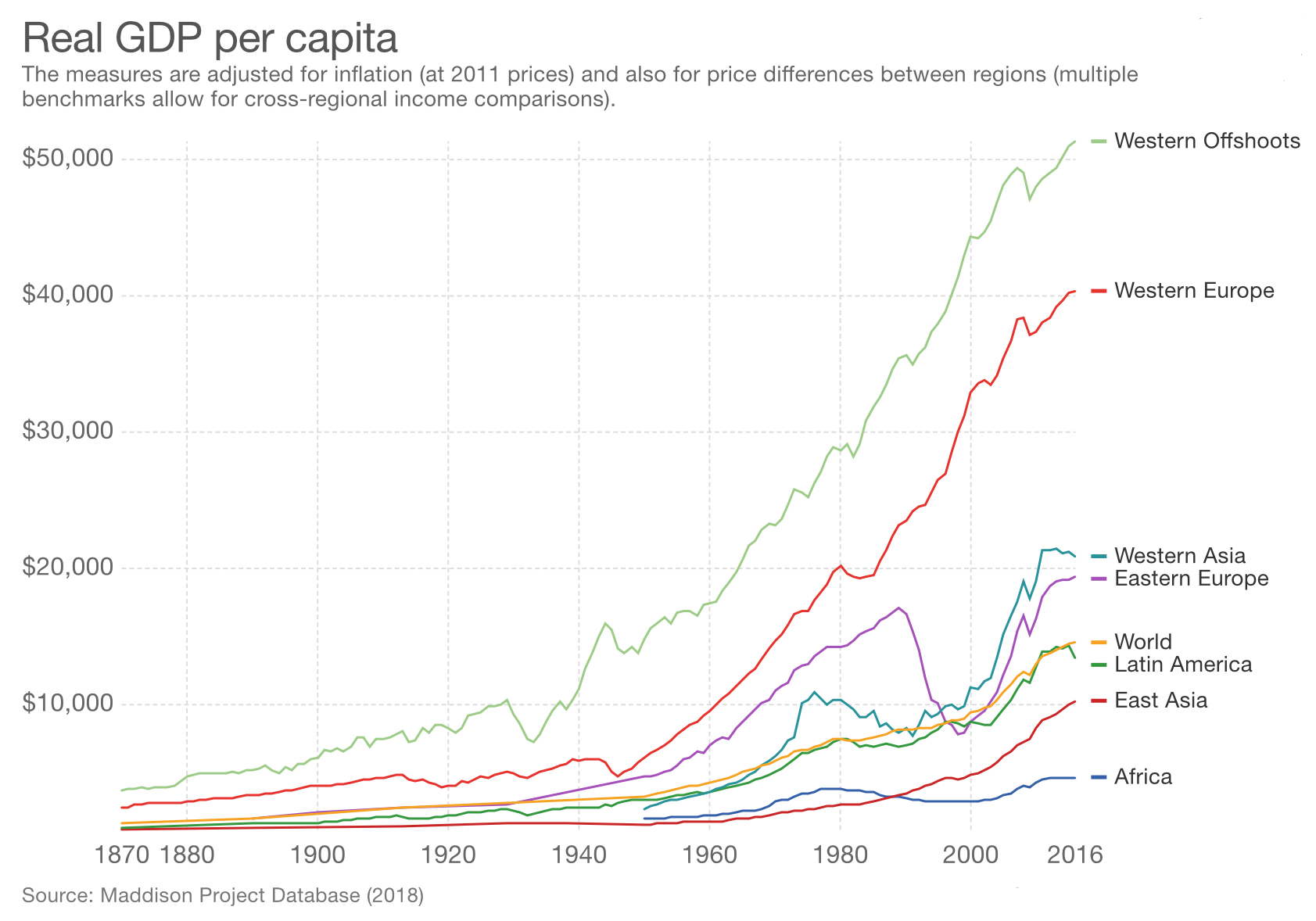

Ma bisogna fare i conti con almeno un altro paio di fattori: la psicologia umana e l’espansione globale dell’economia (vale a dire: l’emersione verso gli standard occidentali dei numerosi paesi emergenti rimasti fino a ieri ai margini della vita civile).

Partiamo da quest’ultimo: la congiuntura favorevole di dollaro basso e materie prime in ripresa sta aiutando non poco gli investimenti infrastrutturali in quei paesi. Non dimentichiamo che appartengono a tale categoria buona parte delle nazioni del mondo e che persino larghe porzioni di popolazioni di Cina e India (la prima è la nuova superpotenza economica mondiale, la seconda si avvia ad esserlo) vivono sotto la ”soglia della povertà”, mentre molti paesi africani e una parte del resto dell’Asia restano a tutti gli effetti “in via di sviluppo” per usare un eufemismo caro ai burocrati delle organizzazioni sovranazionali.

Ebbene la crescita economica sta tirando soprattutto in quei luoghi, sebbene arrivino a beneficiarne anche e soprattutto i paesi più industrializzati che vi esportano macchinari, tecnologie, costruzioni e beni di consumo.

In assenza di nuovi conflitti bellici, di nuove sanzioni indiscriminate, di nuove svalutazioni selvagge, questo fenomeno è destinato a durare, e a portare benefici anche alle grandi corporation quotate alle principali borse mondiali, favorendo la crescita dei loro profitti, attesi per il 2018 in espansione del 12%, cioè tre volte la crescita economica globale.

Ma anche la psicologia può giocare un ruolo importante, sebbene più effimero: oggi i media di tutto il mondo continuano a celebrare una nuova era tecnologica digitale, l’espansione dell’e-commerce, la diffusione della conoscenza e delle scienze, il trionfo delle energie da fonti rinnovabili e in definitiva la maggior sostenibilità ambientale dello sviluppo industriale. Non hanno torto ma sicuramente hanno contribuito alla narrazione di un mondo migliore che sta favoriscegli investimenti e, con essi, la vera crescita economica. Le aspettative -si sa- giocano comunque un ruolo fondamentale in economia. Anche questo fattore porta a pensare che le borse non crolleranno d’un tratto, che l’attuale sistema economico non imploderà tanto facilmente e che l’istinto irrefrenabile degli economisti di ogni epoca di predicare prossimi disastri questa volta non avrà la meglio.

Difficile perciò che la crisi del 2008 possa ripetersi nel 2018, soprattutto sintantoché il mondo intero continuerà ad arricchirsi. Ma l’investitore medio qualche pausa di riflessione potrebbe anche prendersela, a maggior ragione sintantoché non arriveranno maggiori conferme alle rosee aspettative che supportano le attuali quotazioni stellari.

Stefano di Tommaso