BOOM DEI MINIBOND: AUMENTA LA LORO DURATA, SE NE RIDUCE IL COSTO E CRESCE IL NUMERO DI IMPRESE EMITTENTI

Continua a crescere il numero di Mini-bond emessi e sottoscritti (sia private placement che public offering) grazie al crescente numero di imprese che scelgono di prendere le distanze dai tradizionali canali bancari (tipici della nostra cultura) sperimentando opportunità di finanziamento alternative capaci di riservare molteplici vantaggi nonché quello di sconfiggere le timidezze e diffidenze che gli imprenditori ancora oggi nutrono verso i mercati finanziari.

Un fattore che potrebbe aver stimolato questo exploit, è quasi certamente la “caduta” di diversi istituti bancari (soprattutto a Nord-Est) che per decenni hanno monopolizzato e centellinato l’erogazione di risorse finanziarie.

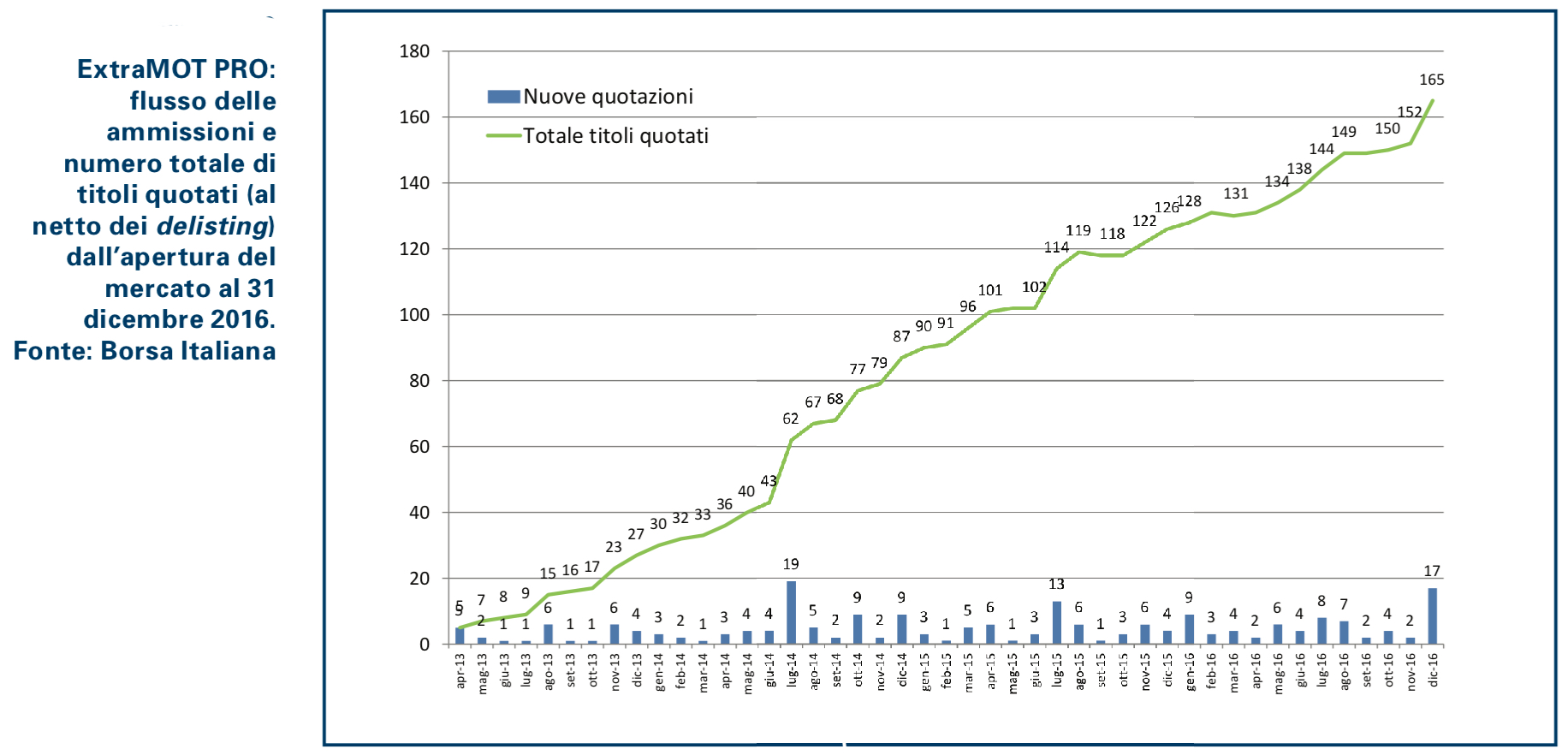

Di seguito il grafico delle emissioni di Minibond quotati al comparto Extra Mot Pro della Borsa Italiana fino al 31.12.2016.

Se fino a quella data avevamo assistito a una crescita costante dello strumento, è nell’ultimo trimestre del 2017 che si è registrato un vero e proprio boom sui minibond, privilegiati soprattutto dalle Pmi rispetto alla Borsa e all’intervento del Private Equity anche grazie alla piena deducibilità degli interessi (entro i limiti del 30% del Reddito Operativo Lordo) e alla scarsa “invasivitá” dello strumento nella gestione e nella “governance aziendali.

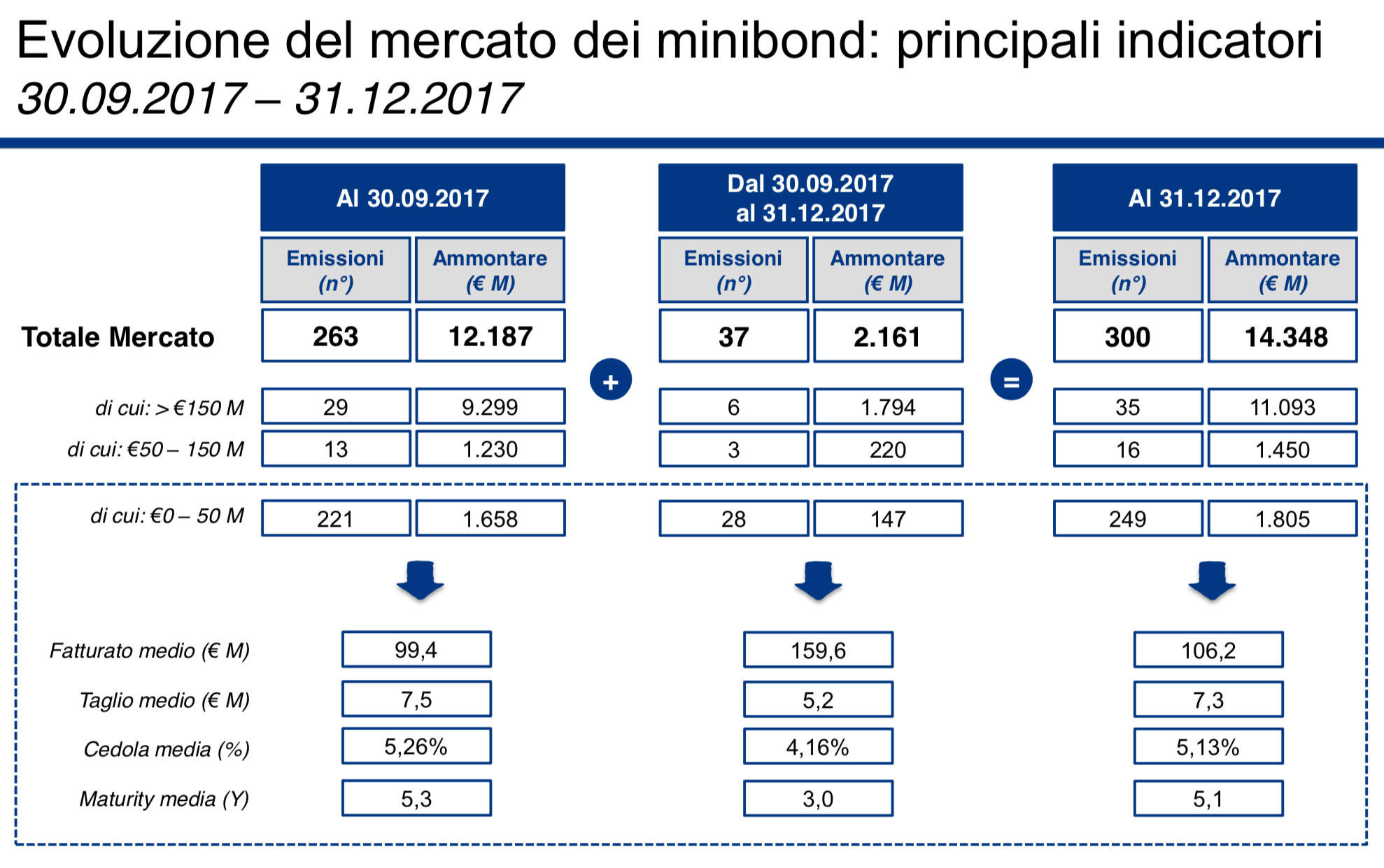

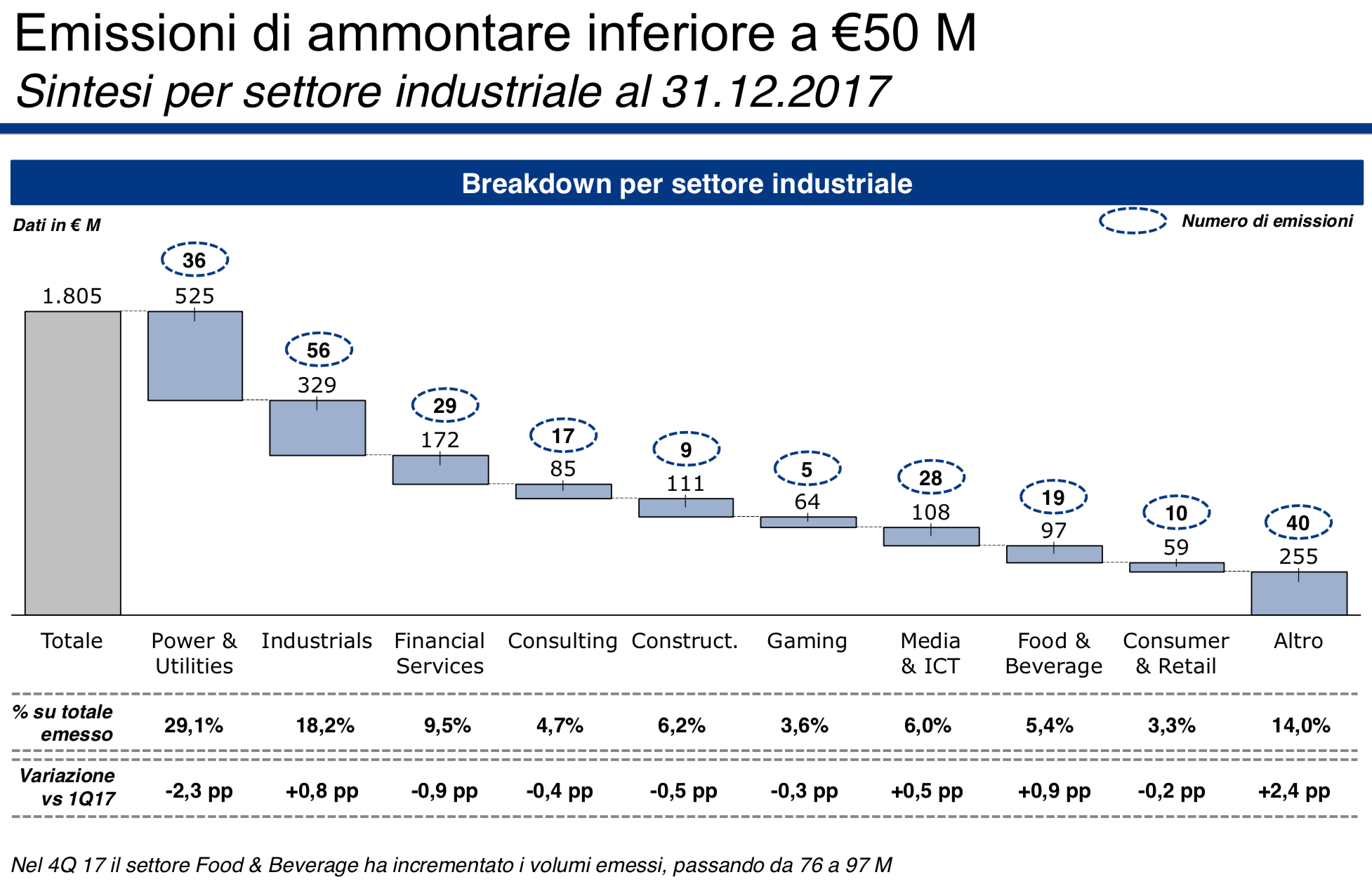

Nel solo periodo Ottobre-Dicembre Il numero delle emissioni è fortemente cresciuto: quelle inferiori ai 50 milioni di euro sono state 28 per 147 milioni. Dato che ha portato ad un ammontare complessivo erogato nel 2017 a quota 1,805 miliardi e sono guidate principalmente dal comparto manifatturiero, seguite poi da quello del Food&Beverage, Utilities e Media & ICT.

Ma anche le operazioni di taglio molto grande (più di 150 milioni) sono aumentate, facendo registrare in totale a fine 2017 oltre 300 emissioni per più di 14 miliardi.

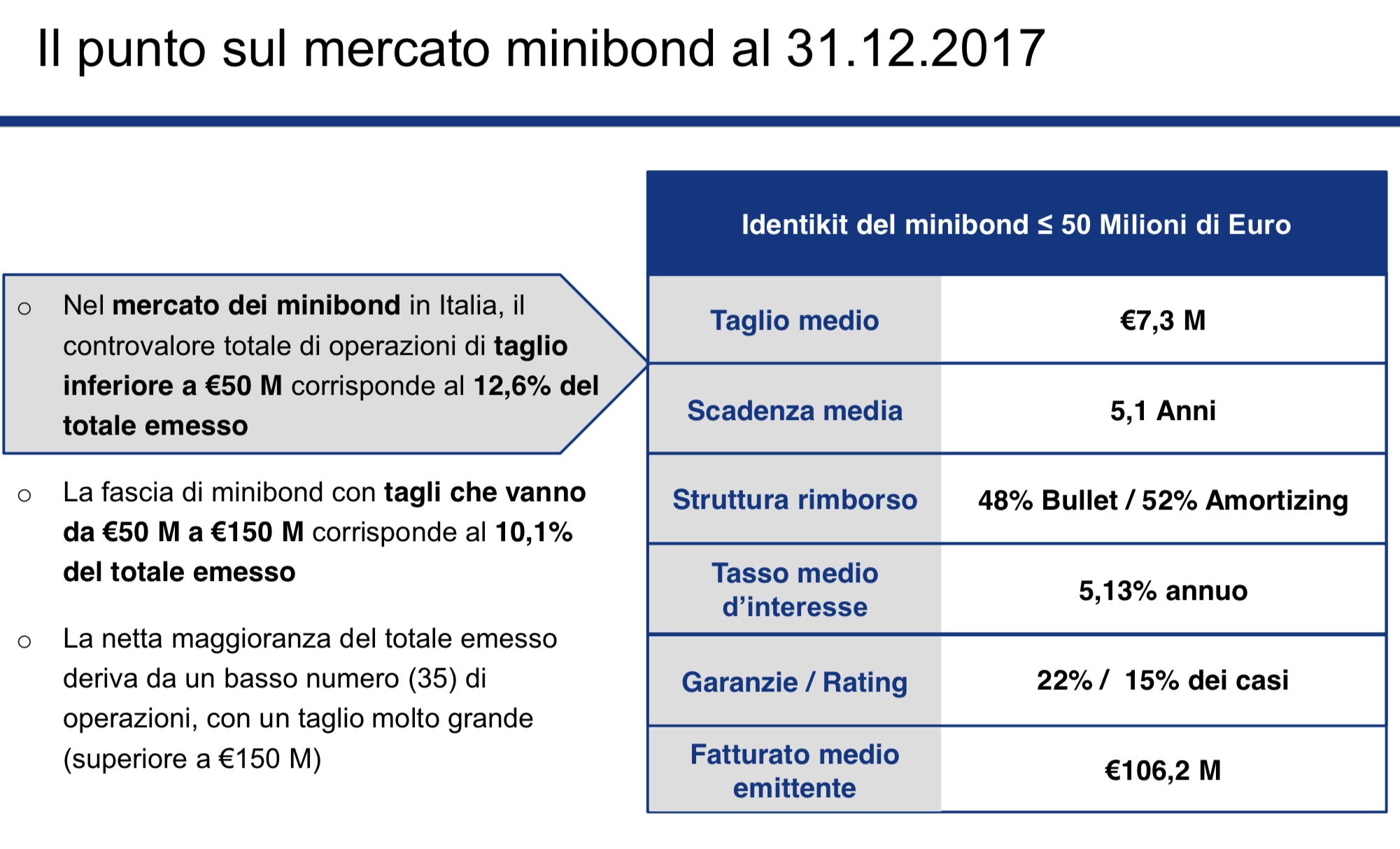

Parallelamente alla forte crescita registrata, si è assistito anche ad una contrazione del taglio medio dei bond (sceso a 7.3 Mio), nonché ad una cedola media scesa al 5.13% ed infne ad un “time to maturity” (durata) finalmente superiore ai 5 anni.

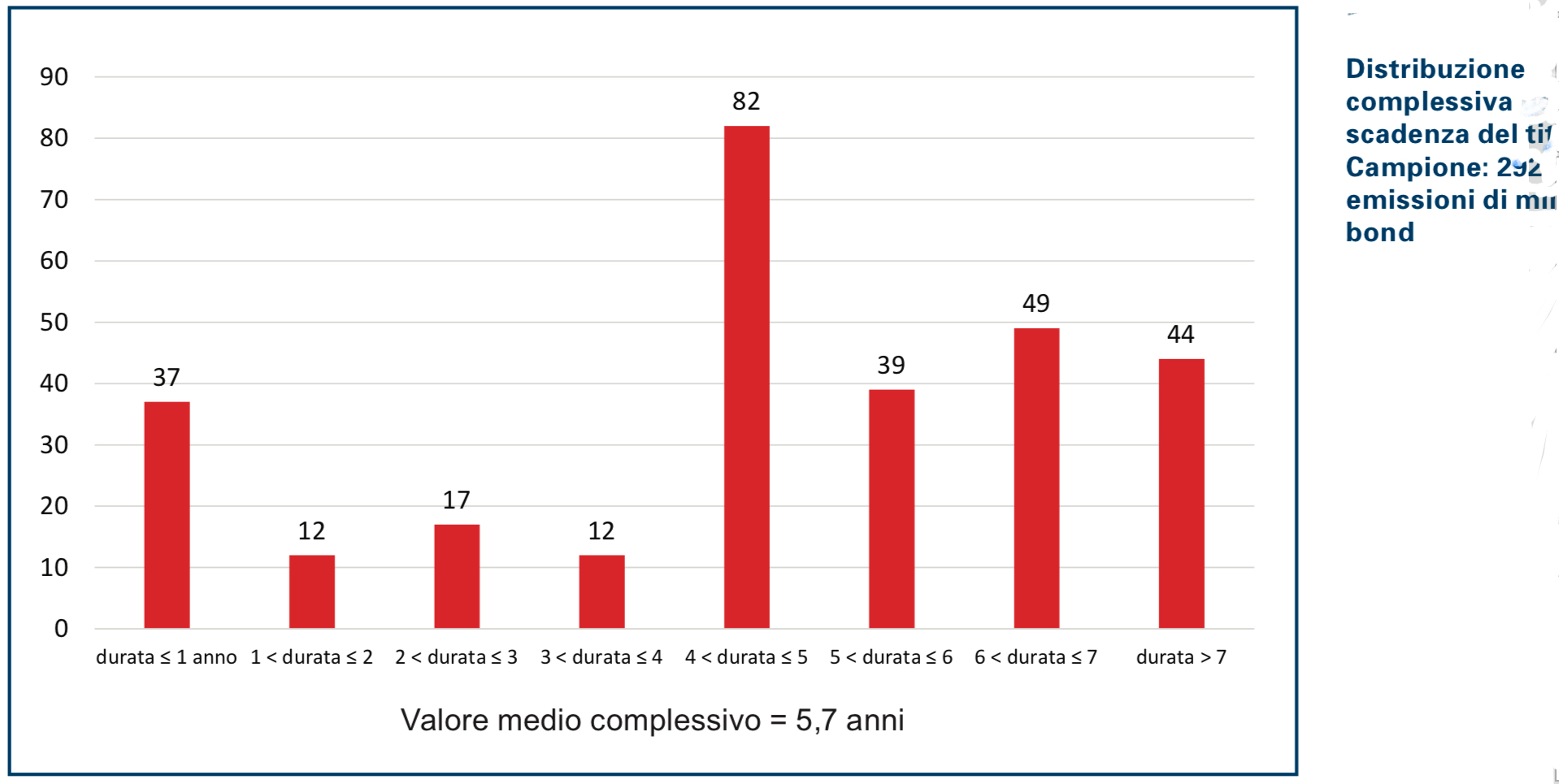

La riduzione del ticket evidenzia una maggiore attenzione ed interesse da parte delle PMI verso il mercato del debito e dei capitali riservato, fino a pochi lustri fa, alle sole realtà di maggiore dimensione. Difatti, se fino a pochi anni fa il campione emettente di minibond era presidiato da realtà con fatturato superiore ai 100 Mio., da pochi anni a questa parte, questo è cambiato radicalmente tanto da portare a 40 il numero complessivo delle società emittenti con ricavi inferiori ai 10 Mio. Anche la durata media è cresciuta, sebbene il maggior numero di operazioni si sia concentrato sulla scadenza dei 5 anni.

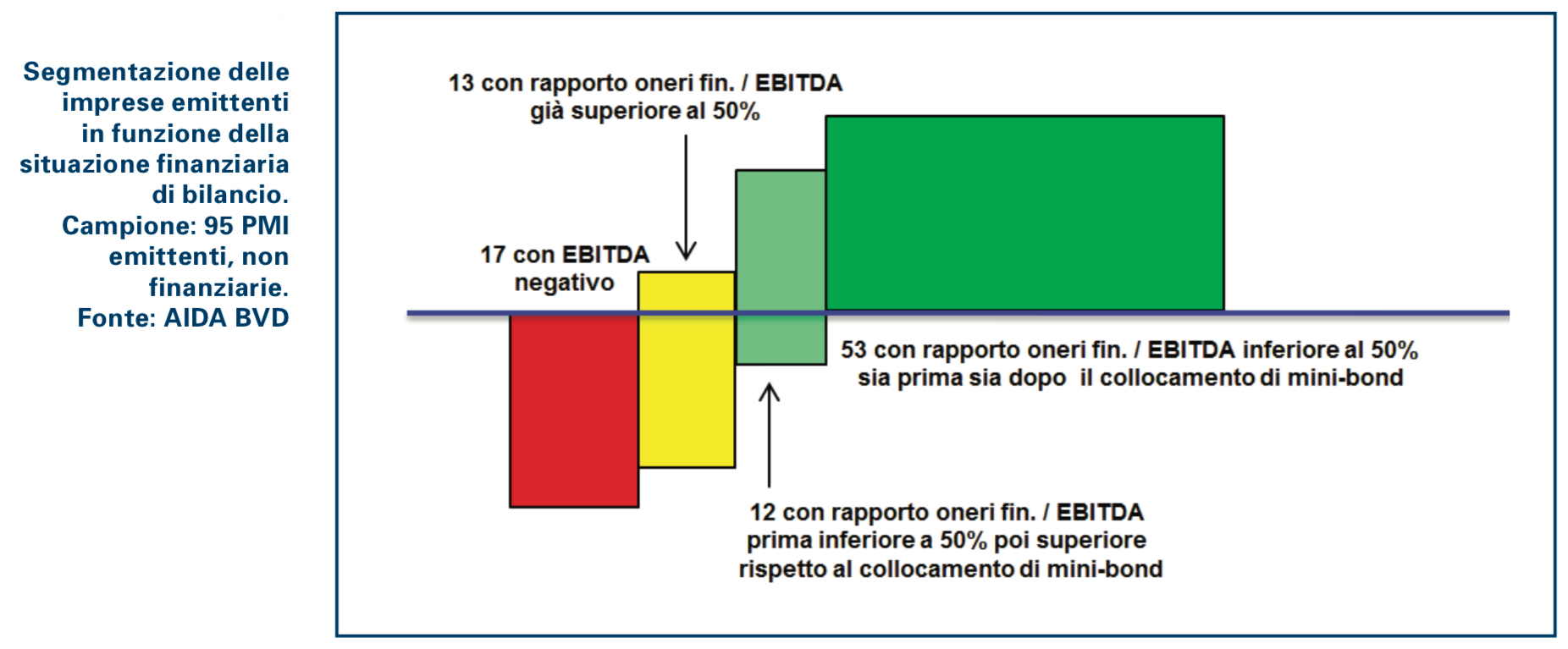

I Minibond vengono visti dall’imprenditore come alternativa all’ingresso di fondi di Private Equity per sostenere gli è investimenti rivolti allo sviluppo del business. Per ottenere un Minibond infatti resta essenziale poter esibire un buon Piano Industriale, il medesimo che risulta fondamentale per accedere agli altri strumenti del mercato dei capitali. E nel piano industriale può evidenziarsi un’ottima capacità finanziaria prospettica anche laddove gli ultimi bilanci fossero stati particolarmente avari di risultati.

I Minibond vengono visti dall’imprenditore come alternativa all’ingresso di fondi di Private Equity per sostenere gli è investimenti rivolti allo sviluppo del business. Per ottenere un Minibond infatti resta essenziale poter esibire un buon Piano Industriale, il medesimo che risulta fondamentale per accedere agli altri strumenti del mercato dei capitali. E nel piano industriale può evidenziarsi un’ottima capacità finanziaria prospettica anche laddove gli ultimi bilanci fossero stati particolarmente avari di risultati.

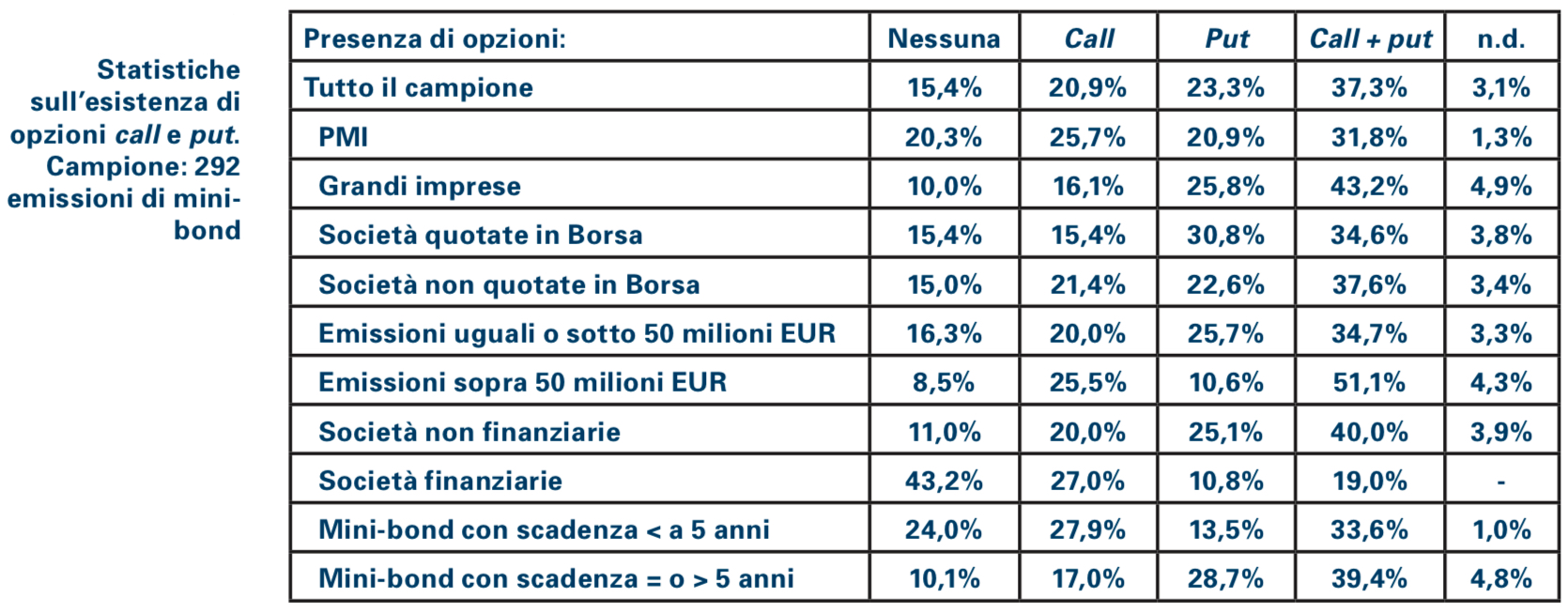

Un altro interessante aspetto dei Minibond é la presenza di possibili opzioni di riacquisto o rimborso, come mostrato da questa statistica:

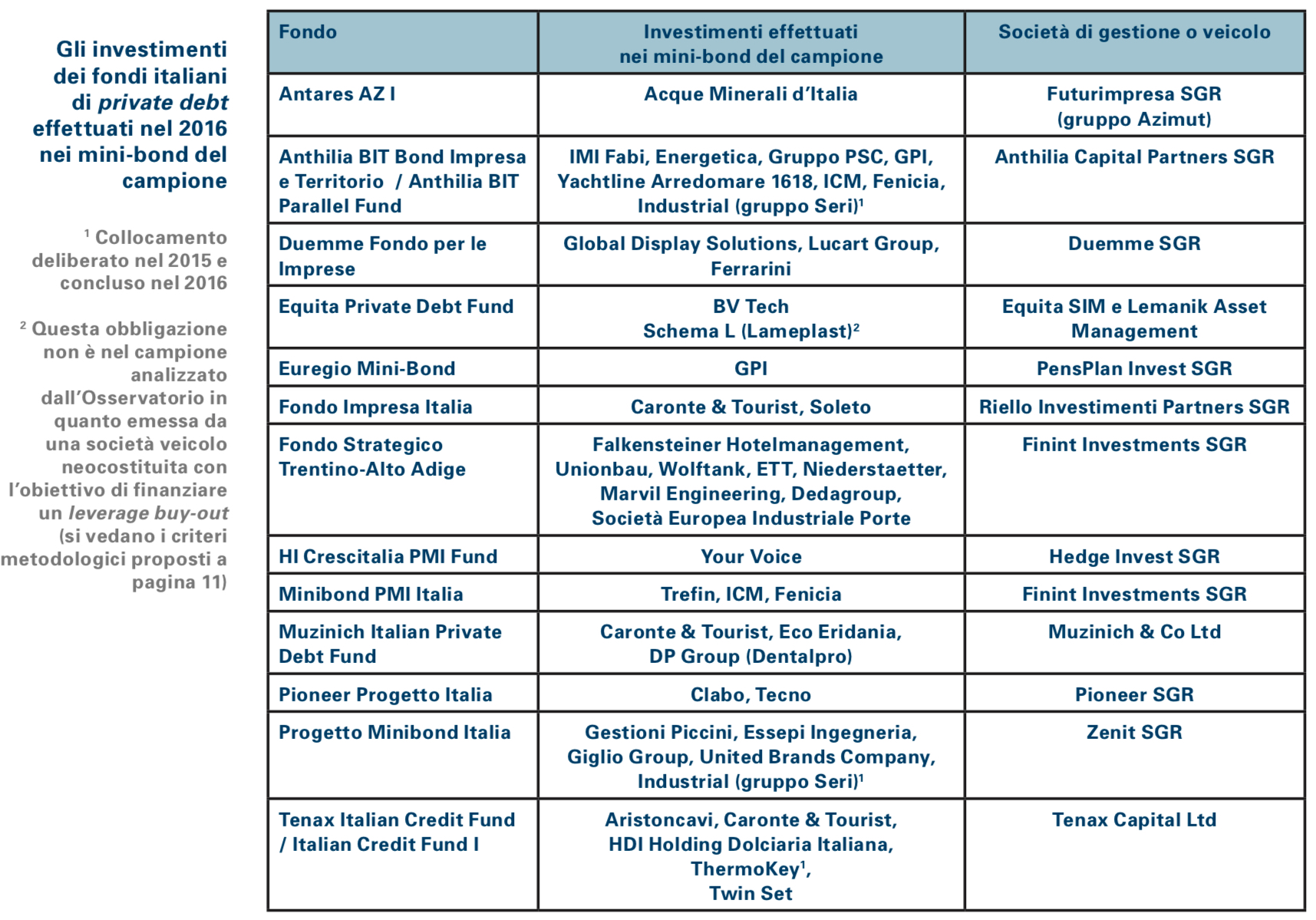

Ecco di seguito una tabella dei principali investitori:

ASPETTI FISCALI E COSTI:

§ Deduzione dei costi inerenti l’emissione ‘per cassa’ (esempi: commissioni , costi società di rating, provvigioni di collocamento, costi Advisor, compensi legali e altri);

§ Richiesta codice ISIN a Banca d’Italia (in caso di dematerializzazione del titolo) e accentramento dei titoli presso un ente autorizzato: costo iniziale c.a. 2.000 € e di mantenimento c.a. 1.500€/anno

§ Certificazione bilancio di esercizio: circa € 15.000

§ Fee Advisor: Una Tantum tra 1% e 2.5% del collocato

§ Fee Arranger: Una Tantum tra 0.5% e 1.5% del collocato

§ Studio Legale: da € 15.000 a € 25.000

§ Emissione del Rating: da € 15.000 a € 20.000 per le PMI. Dal secondo anno -40%.

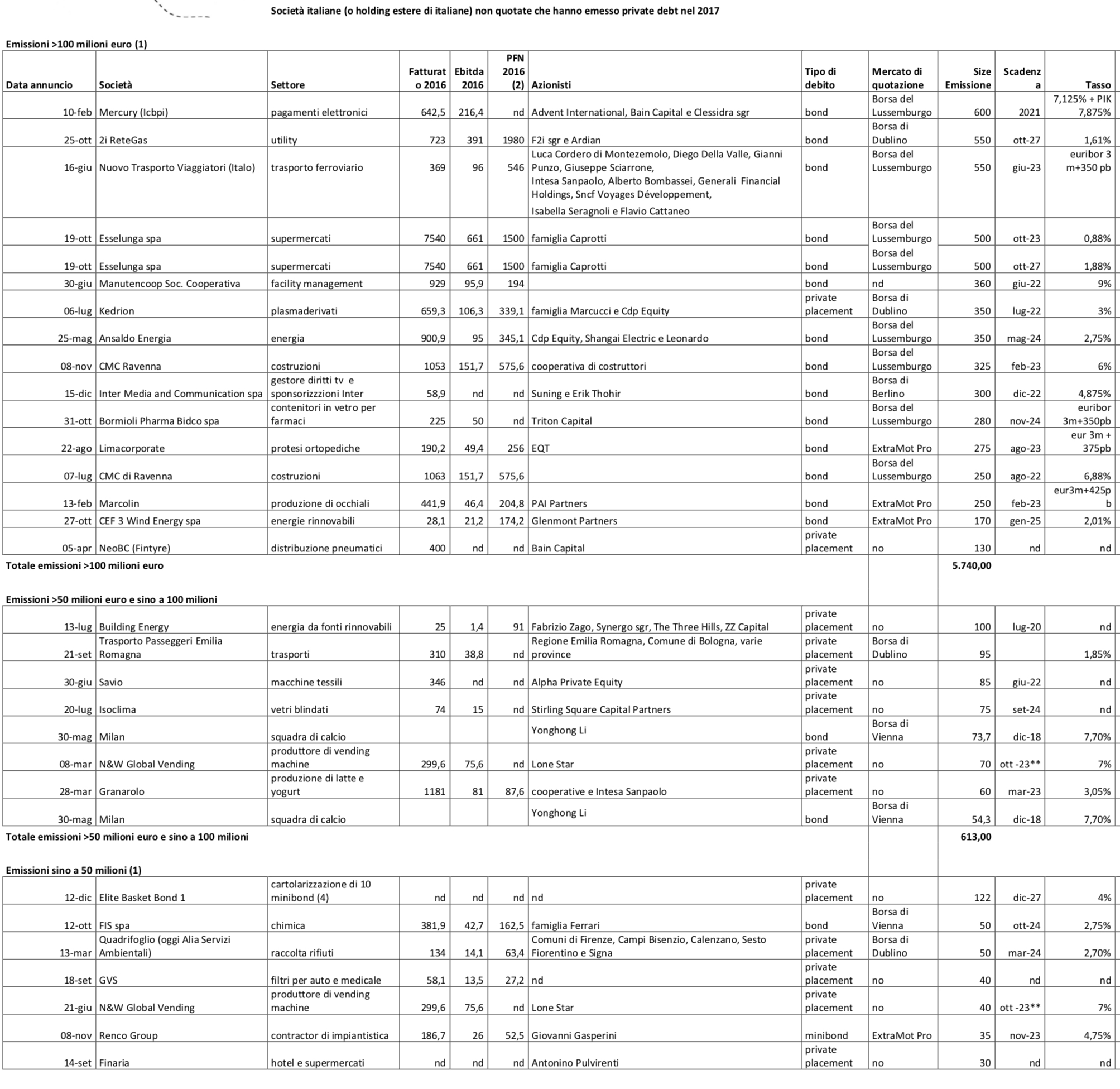

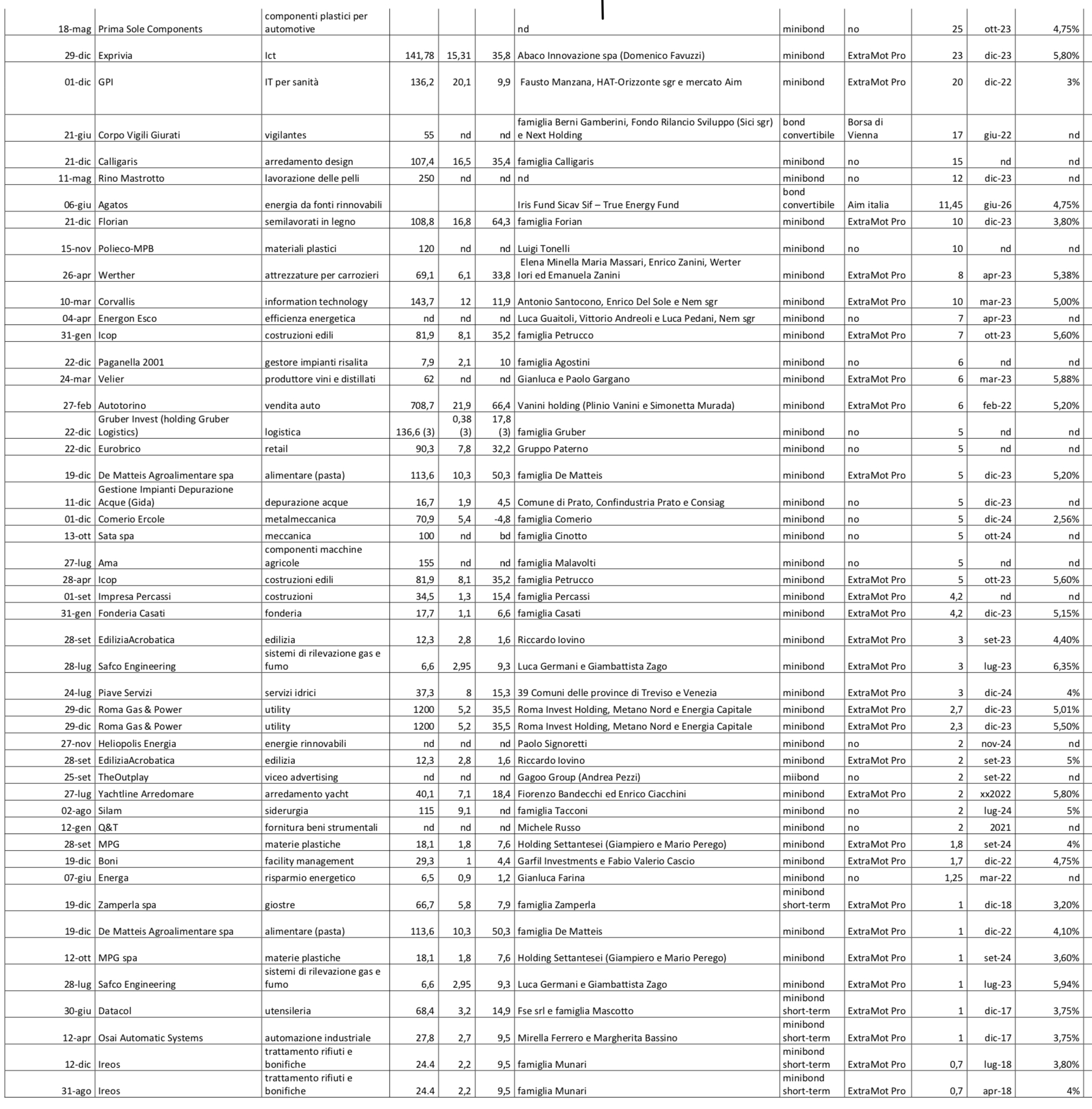

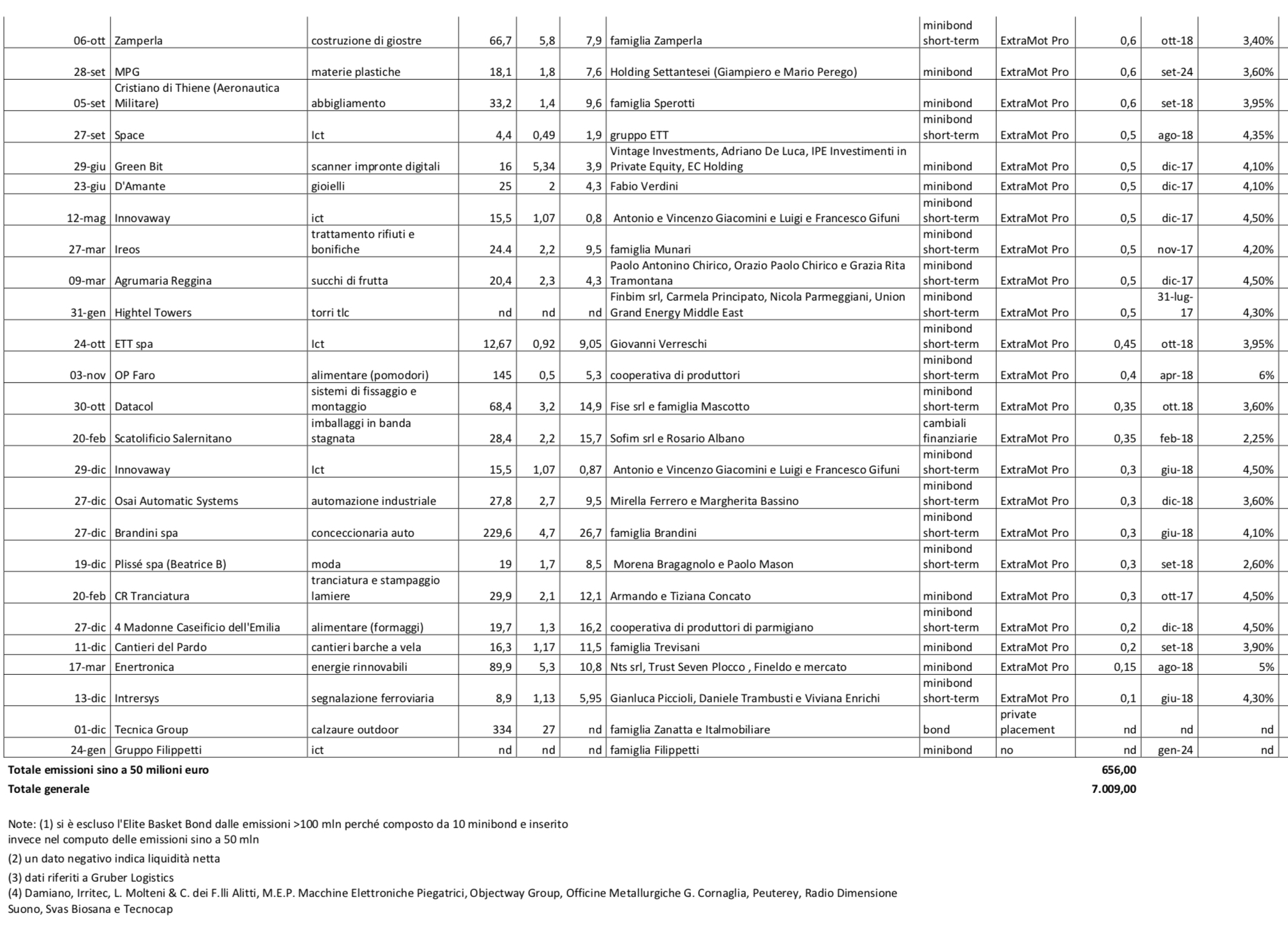

Di seguito l’elenco completo delle emissioni fino a 50 milioni di controvalore e la loro ripartizione per settori industriali di appartenenza:

Stefano di Tommaso

Giorgio Zucchetti