BORSE: È CAMBIATO IL VENTO?

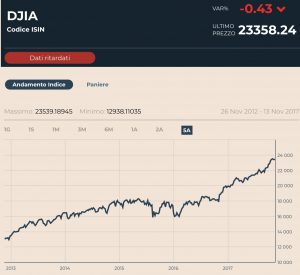

È la seconda settimana di ribasso per le borse di tutto il mondo. L’indice Dow Jones Industrial Average è sceso in totale di quasi l’1% mentre lo Stoxx600 delle borse europee del 3% e quello della borsa italiana (Ftse Mib) ha fatto anche peggio arrivando a perdere quasi il 4% anche a causa di alcune banche (Creval e Carige), utilities (Telecom e Enel) e industrie (Leonardo-Finmeccanica) in difficoltà. Molti investitori si pongono di conseguenza una domanda: è cambiato il vento?

Indubbiamente è in arrivo un’altra (piccola) stretta monetaria da parte della Federal Reserve americana (il discorso della governatrice circa il rialzo dei tassi a Dicembre sarà a fine di questa settimana) e poi ci sono numerose prese di beneficio a margine di uno dei più lunghi e proficui periodi di rialzo di tutti i tempi.

Indubbiamente è in arrivo un’altra (piccola) stretta monetaria da parte della Federal Reserve americana (il discorso della governatrice circa il rialzo dei tassi a Dicembre sarà a fine di questa settimana) e poi ci sono numerose prese di beneficio a margine di uno dei più lunghi e proficui periodi di rialzo di tutti i tempi.

Il “consensus” degli analisti è concorde nell’affermare che oramai buona parte della loro corsa al rialzo le borse l’hanno fatta e che non potranno continuare in eterno, ma questo non significa che stanno già iniziando a rovinare precipitosamente, anzi ! Siamo poi così sicuri che intorno a fine anno non vedremo l’ennesimo record? No. Non lo siamo, anzi.

I motivi del (cauto) ottimismo degli analisti meglio informati risiedono innanzitutto sul principale motore della grande risalita dei mercati finanziari: la liquidità disponibile. Tutti concordano oramai sul fatto che è stata la liquidità riveniente dalle manovre delle banche centrali di tutto il mondo a sospingere le quotazioni. Ebbene, questa non sta ancora scendendo, al contrario: per il momento continua a crescere.

I motivi del (cauto) ottimismo degli analisti meglio informati risiedono innanzitutto sul principale motore della grande risalita dei mercati finanziari: la liquidità disponibile. Tutti concordano oramai sul fatto che è stata la liquidità riveniente dalle manovre delle banche centrali di tutto il mondo a sospingere le quotazioni. Ebbene, questa non sta ancora scendendo, al contrario: per il momento continua a crescere.

In America il più ristretto aggregato monetario misurato, la cosiddetta M1, è cresciuta dall’inizio dell’anno dell’8%, mentre nell’eurozona è cresciuta del 5% (ma in cambio promette di proseguire più a lungo). La Banca Centrale della Svizzera è divenuta il più grande “hedge fund” (fondo speculativo) di tutti i tempi, mentre le attività in pancia dalla Banca del Giappone sono oramai quasi pari al prodotto interno lordo di un anno dell’impero. Anche i profitti netti delle aziende americane sono in crescita verticale (l’attesa è che in totale arrivino quest’anno a 7-8mila miliardi di dollari). Un po’ meno ma con lo stesso segno in tutto il resto del mondo. Un’altro indicatore dell’eccesso di liquidità disponibile è il volume dei titoli obbligazionari quotati che danno un rendimento negativo: oltre 11mila miliardi di dollari! Se anche vogliamo concentrarci sulle disgrazie di Piazza Affari, dobbiamo ricordarci che il 95% del flottante dei titoli quotati a a Milano proviene da mani straniere e che nel frattempo sono arrivati i Piani Individuali di Risparmio (i P.I.R.) a fornire nuova linfa superando di molte misure gli importi attesi.

Insomma è arduo affermare che con questi fiumi di denaro in circolazione le borse tendano a crollare, soprattutto in considerazione del fatto che i dati economici fondamentali sono i migliori degli ultimi anni!

Sebbene sia difficile fare ragionamenti di fondo quando i livelli delle borse sono ai massimi storici, se prendiamo per buono il ragionamento che fino ad oggi ha fatto il mercato spingendo all’insù i titoli (e cioè che dipendeva dall’eccesso di liquidità) allora possiamo affermare che il rialzo non è ancora terminato e che la pausa attuale potrebbe risultare una buona occasione di acquisto.

Tuttavia se guardiamo appena un po’ indietro dobbiamo evidenziare alcune tendenze: è oramai chiaro che in situazioni di questo tipo gli investitori per lo,stesso motivo tendono a frequentare le piazze più liquide, iniziando a rientrare invece dai Paesi emergenti e dalle borse minori, che per almeno un anno hanno fornito loro ottime performances ma che risultano meno “sicure”.

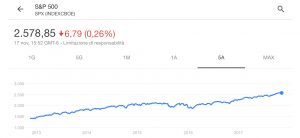

Se confrontiamo infatti questo andamento (indice Standard & Poor 500) con quello dell’indice FTSE MIB della borsa italiana, troviamo un andamento del secondo meno orientato al rialzo (lo sp500 è più o meno raddoppiato in 5 anni) e molto più “ballerino”.

Se confrontiamo infatti questo andamento (indice Standard & Poor 500) con quello dell’indice FTSE MIB della borsa italiana, troviamo un andamento del secondo meno orientato al rialzo (lo sp500 è più o meno raddoppiato in 5 anni) e molto più “ballerino”.

In secondo luogo dobbiamo notare che la discesa storica dell’indice di volatilità del mercato americano si è interrotta, sebbene restiamo su livelli poco superiori ai minimi storici. Questo lascia presagire una ripresa della possibile volatilità e minor certezza del trend al rialzo che sino ad oggi era rimasto indiscutibile.

In secondo luogo dobbiamo notare che la discesa storica dell’indice di volatilità del mercato americano si è interrotta, sebbene restiamo su livelli poco superiori ai minimi storici. Questo lascia presagire una ripresa della possibile volatilità e minor certezza del trend al rialzo che sino ad oggi era rimasto indiscutibile.

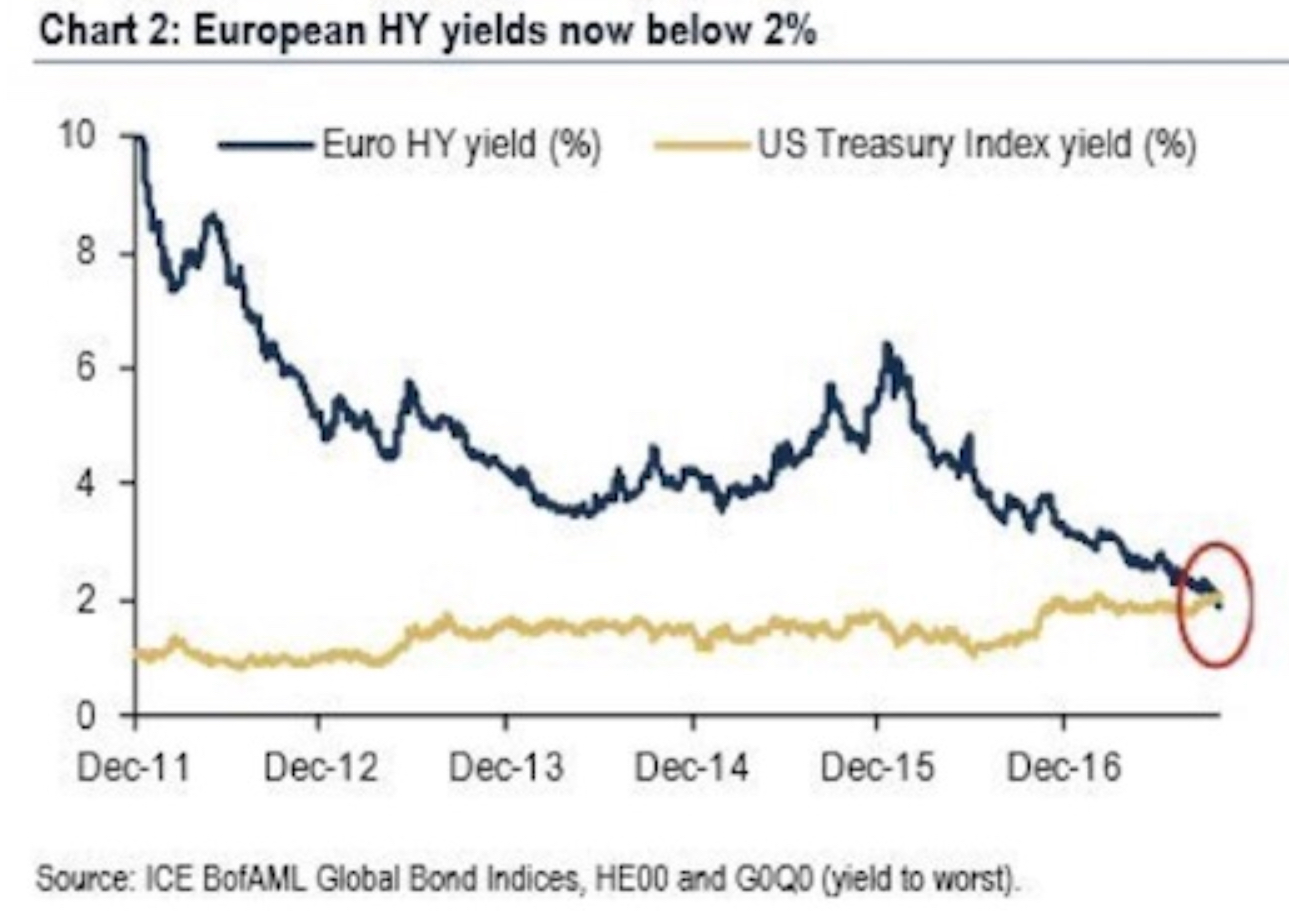

Infine sul fatto che l’ambiente sia distorto dalla liquidità bisogna fare una chiosa necessaria: i tassi di interesse sono scesi troppo in basso e non potranno restarci così a lungo. Per comprenderne l’aberrazione basti guardare il rendimento dei titoli c.d. High Yeld in Europa con quello dei titoli di stato americani. Se siamo arrivati alla parità è evidente che c’è qualcosa che non va!

L’Eurozona e il suo regista , Mario Draghi, terranno lo “stance” attuale sin che potranno per favorire la sostenibilità del debito pubblico degli Stati membri più deboli, ma la pressione al rialzo dei tassi si avvertirà, quantomenomsul cambio, riportando il Dollaro probabilmente a livelli più elevati. Ancora una volta questo dovrebbe favorire le borse europee (soprattutto quella tedesca).

Si insomma non possiamo prevedere crolli rovinosi né ulteriori grandi slanci, ma dobbiamo ammettere che l’aria è cambiata. L’autunno lascia riflettere i gestori di fortune che hanno avuto una fantastica stagione di dividendi e che devono fare i conti con i guadagni accumulati sino ad oggi: davvero conviene loro metterli a rischio in vista del rendiconto di fine anno? È probabile che tendano a liberarsi di buona parte degli investimenti più rischiosi e che aumentino decisamente la liquidità del portafoglio in attesa del nuovo anno.

E poiché il discorso vale per tutti, il mercato non potrà non risentirne, ma non scommetterei su un ribasso marcato e troppo a lungo, dal momento che resta sempre la necessità di allocare la liquidità in eccesso in direzione degli investimenti e, per quanto quelli borsistici siano oggi considerati a rischio, restano tra i migliori se se ne compara il rendimento e la liquidità.

Quindi, nella misura in cui il ragionamento sopra esposto manterrà una sua validità e se un ribasso più consistente del solito si vedrà, il 2018 potrebbe aprirsi all’insegna dell’ottimismo, mentre se i mercati tenderanno a galleggiare sui valori attuali, lo stesso potrebbe prevedersi per l’inizio del nuovo anno.

Stefano di Tommaso