ESUBERANZA RAZIONALE?

IL NOBEL A RICHARD THALER PUÒ SPIEGARSI CON IL TENTATIVO DI DARE RISPOSTE AL TEMA DELL’ESUBERANZA IRRAZIONALE DEI MERCATI FINANZIARI? E SE FOSSE IL CONTRARIO?

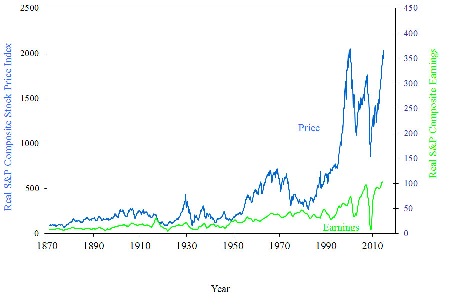

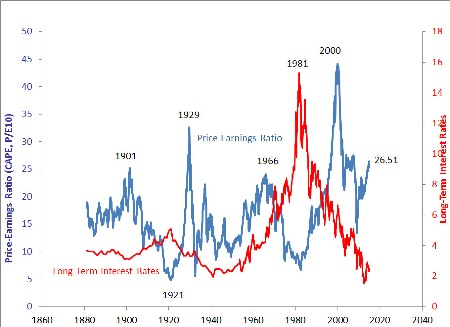

L’altro giorno leggevo tra i commenti all’ultima premiazione della fondazione Nobel per gli studi economici quelli che fanno riferimento ad un semplicissimo sito web gestito da un altro premio Nobel per l’economia: Robert Schiller. Il nome del sito internet “http://irrationalexuberance.com/main.html?src=%2F#4,0” parla già da solo. Esso si limita ad esporre, accanto alla copertina del famosissimo libro omonimo (vedi immagine copertina), soltanto due grafici: quello dell’andamento dell’indice azionario Standard &Poor di Wall Street (Insieme a quello dell’andamento degli utili aziendali) e quello del rapporto prezzo/Utile insieme all’andamento dei tassi di interesse.

Anche il premio Nobel elargito in precedenza a Robert Shiller riguardava la “Finanza Comportamentale”. Dunque questo tema è percepito dal mondo accademico nonché dai giurati del premio Nobel come uno di quelli davvero importanti in un momento come questo.

I GIUDIZI ED I COMPORTAMENTI UMANI NON SONO DEL TUTTO RAZIONALI. NEMMENO QUANDO CREDONO DI ESSERLO

Il ragionamento di fondo di Schiller e Thaler osserva che il comportamento umano non può essere rappresentato con la sola logica delle aspettative razionali e I modelli economici di conseguenza non possono non tenerne conto. Solo che quel “tenerne conto” può non andare soltanto nella direzione di predire lo scoppio delle bolle speculative. Può invece anche essere interpretato all’opposto per riuscire a comprendere come mai le borse continuano a salire.

Andiamo infatti a leggere cosa ci raccontava Shiller nel suo libro, pubblicato nel 2000 (quando I mercati finanziari avevano toccato un altro picco massimo): che se si vuole interpretare correttamente l’andamento delle Borse Valori bisogna necessariamente tenere conto anche delle psicologie (e non solo delle argomentazioni razionali) le quali aiutano non poco a fabbricare ogni genere di bolle speculative sui mercati. Il libro spiega anche che alla fine le bolle esplodono sempre, anche se a volte in tempi più lunghi del solito.

Questi grafici così sintetici e quasi silenziosi ci raccontano però anche dell’altro: se andiamo a guardare il rapporto prezzo utili cui si riferiscono le attuali quotazioni borsistiche, non c’è dubbio che siamo oggi ben lontani dai massimi del 2001, poco prima che finisse l’era della prima “New Economy” e il mondo cambiasse per sempre. Più esattamente su quel rapporto, rispetto ai massimi siamo a metà strada, mentre i tassi di interesse a lungo termine (la linea rossa) sono invece arrivati in picchiata ai minimi di sempre più o meno un anno fa, nonostante le intenzioni più volte espresse dai banchieri centrali di tutto il mondo, concordi con la necessità di continuare a tirarli un po’ su, dal momento che neanche negli anni trenta si erano visti così in basso.

E SE LE ATTUALI QUOTAZIONI DI BORSA RISPECCHIASSERO LA “NUOVA NORMALITÀ”?

Dunque da un lato le azioni quotate a Wall Street non risultano poi così care se comparate con I profitti che esse esprimono, dall’altro lato i tassi sono oggettivamente bassi e dunque essi giustificano (almeno in parte) delle quotazioni più elevate a parità di tutto il resto. Come dire che la bolla speculativa alla fine scoppierà ugualmente, ma di strada da fare per gonfiarsi ancora potrebbe averne ancora tanta. Allora in questo caso ciò che sembra davvero irrazionale è il timore di un crollo, non il suo opposto.

A proposito dei tassi di interesse bisogna poi ricordare che quelli che contano davvero sono I tassi reali prospettici, cioè quelli futuri e al netto dell’inflazione. Per soppesare il livello dei tassi di interesse reali e tenerne conto nel chiedersi come attualizzare i profitti futuri sono perciò importanti le aspettative di inflazione, che fino a qualche giorno fa sembravano puntare verso l’alto mentre poi è arrivata l’ennesima doccia fredda che gli economisti non riescono a spiegare se non con il salto quantico della digitalizzazione.

TASSI, CRESCITA E INFLAZIONE

La crescita economica infatti si accompagna di norma a un surriscaldamento dell’economia che porta qualche tensione sui prezzi al consumo perché aumenta la propensione alla spesa da parte dei consumatori che si ritrovano con un reddito maggiore. Questo sarebbe particolarmente evidente negli Stati Uniti d’America dove l’economia cresce oramai da più di sette anni ( altrove solo negli ultimi tempi l’economia è tornata a crescere ) e la disoccupazione è giunta ai minimi storici, eppure l’inflazione non risale. Senza di essa I tassi di interesse reale attuali, pur bassi, non sono nulli e pertanto hanno più probabilità di restare a livelli simili a quelli attuali.

Dunque I profitti futuri vanno attualizzati a tassi bassi e -in generale- giustificano maggiormente le quotazioni stratosferiche di molte società quotate.

Poi ovviamente per giudicare se le valutazioni espresse dalle borse appaiono o meno eccessive, dipende anche da ciascun settore di appartenenza. Tipico è il paragone che si fa tra I moltiplicatori degli utili di due titoli che sono chiaramente molto grandi ed esprimono business all’avanguardia e globalizzati, sono percepiti entrambi come titoli “tecnologici” ma appaiono tuttavia agli investitori molto diversi tra loro: Apple e Alphabet (Google). Il Financìal Times di stamane faceva notare che la prima, dal momento che buona parte dei suoi utili arrivano dagli apparati cellulari, viene considerata “cara” dal mercato al prezzo di 15 volte gli utili mentre la seconda, I cui profitti derivano per oltre l’80% dalla pubblicità online, quota tranquillamente (e da tempo) ben 27 volte gli utili. Le aspettative di crescita della prima sono infatti diverse da quelle della seconda.

MORALE

Per giudicare eccessive le valutazioni del mercato bisogna prima stabilire quale tasso di crescita dell’economia riduce il fattore di sconto dei profitti futuri. E se quel fattore prima di tener conto della crescita già partiva da un livello basso in assoluto, è sufficiente attendersi una lieve crescita prospettica del. Intesto economico per valutare molto più caro un titolo quotato. E nessuno può negare che, con una previsione di crescita economica globale vicina al 4% nell’anno in corso, le aspettative di crescita ulteriore dei profitti sono più che giustificate. Casomai perché il sistema prezzi/tassi/aspettative sia sostenibile bisogna che restino vere tanto le prospettive di un‘ inflazione limitata quanto quelle di un forte interscambio internazionale, fattore essenziale anche per tenere viva la prospettiva di importanti profitti aziendali. Diverso sarebbe infatti se quelle premesse mutassero.

Tornando alle aspettative-non-esattamente-razionali, appare possibile che se pensiamo di poter giudicare gli eventi sulla base di ciò che è successo in passato stiamo tralasciando quasi certamente una parte della verità. I lavori di Richard Thaler riguardano proprio la verifica del fatto che gli esseri umani si basano moltissimo sul comportamento passato per fondare le loro decisioni, anche quando chiaramente il futuro non rassomiglia più al passato.

Nonostante Thaler abbia espresso chiaramente il suo disappunto per il livello da lui giudicato eccessivo delle borse odierne, resta il fatto che le sue teorie possono funzionare anche all’opposto. Cioè nell’indicare “a prescindere “ come eccessivi I livelli borsistici attuali solo perché in passato non si era vissuto un salto quantico nello sviluppo economico (delle economie emergenti) come quello attuale. Nessuno può vantare delle certezze al riguardo ma il beneficio del dubbio deve continuare ad animare la ricerca dell verità!

Stefano di Tommaso