AAA OTTIMISMO CERCASI

Sui mercati finanziari europei aleggia il fantasma di una nuova ondata di pessimismo. Non dipende da un fattore in particolare, bensì da una “sfortunata serie di eventi” come titolava Lemony Snickets (pseudonimo di Daniel Handler) in una fortunatissima serie di romanzi dark per ragazzi. Se però numerosi indizi fanno almeno una prova ecco che si fa avanti l’idea che per il vecchio continente il clima di generale ottimismo possa essere repentinamente cambiato.

LE BANCHE RISENTONO DELLA SFIDUCIA

Se vogliamo cominciare dal settore bancario, forse di incidenti ne scorgiamo più di uno, a partire dal fallimento del Banco Popular, salvato in Giugno dal Santander (che ha permesso di risparmiare i depositanti) ma dove il buco per azionisti e obbligazionisti “junior” è risultato pari a 37 miliardi di euro, il doppio delle popolari venete.

Ed esattamente come nel caso di queste ultime, se la normativa europea può adattarsi alle circostanze (in funzione degli interessi commerciali e strategici di questo o quel paese che la domina) invece di risultare un baluardo di certezza, ecco che il resto del mondo torna a guardare i nostri mercati finanziari come noi normalmente apostrofiamo quelli del sud-America !

LA NUOVA NORMATIVA SUI NON PERFORMING LOANS

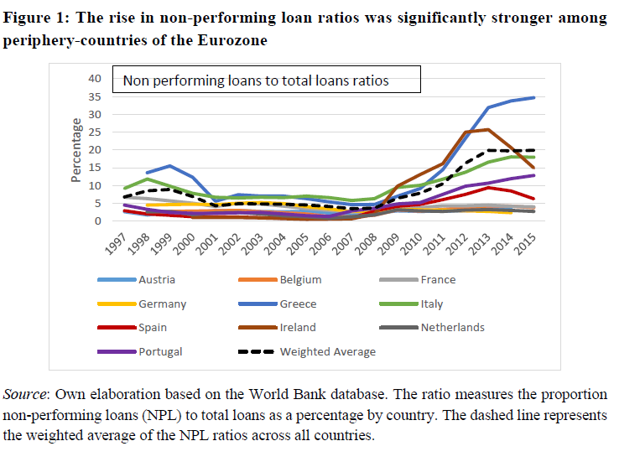

Il recente “giro di vite” della Banca Centrale Europea sui crediti deteriorati infatti sicuramente non ha riempito di gioia chi aveva appena rotto gli indugi ed era tornato a investire sulle banche europee, perché esso obbliga queste ultime a coprire entro sette anni con nuove risorse di capitale le perdite sugli NPL (non performing loans), ma soprattutto le obbliga a coprire entro due anni i crediti deteriorati di più recente formazione. Di fatto la BCE sta comunicando alle banche europee che devono raccogliere più capitale e l’effetto silurico sulle quotazioni delle medesime risulta ovvio persino a un bambino.

Preoccupanti anche le nuove stime circa l’ammontare complessivo dei crediti deteriorati in Europa: si presume che essi superino i mille miliardi di euro nominali, by-passando dunque la speranza che la normativa potesse non affliggere più di tanto il mercato dei capitali.

I TASSI CRESCONO

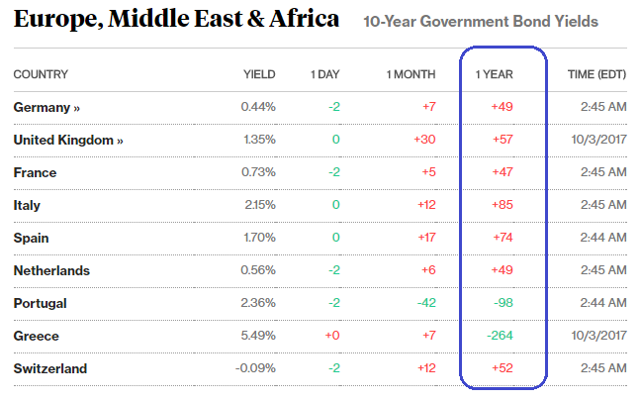

Se non vogliamo proseguire con l’ovvia elencazione di sfortunate coincidenze che sono culminate nella quasi-guerriglia urbana di Barcellona, ecco che un altro fattore di “attenzione” torna alla ribalta: i tassi impliciti sul mercato dei bond (che non rendono più quasi nulla) stanno tornando a crescere, in particolare in Italia (vedi grafico), rovinando la festa alle quotazioni del mercato dei titoli a reddito fisso (bonds) che devono quindi riallinearsi verso il basso.

Paragoniamo per un attimo i nostri mercacon quello americano: l’indice curato da Merril Lynch sui bond europei ad alto rendimento ci segnala un tasso medio di ritorno del 2,3%. Esattamente il medesimo dei titoli di stato americani a dieci anni. Ora, cambi valute a parte, voi quale preferireste tra i due rischi?

Il punto è che la BCE ha incentivato l’acquisto di obbligazioni aziendali in Europa da parte degli investitori istituzionali, anche per lasciarle libero il mercato dei titoli di stato sul quale l’offerta iniziava a scarseggiare in presenza del programma di acquisti noto comunemente come Quantitative Easing, tutt’ora in corso. Ovviamente tutti si chiedono quando finirà cosa succede al mercato e, nel dubbio (che è quasi una certezza) arrivano le prese di beneficio.

LE BORSE EUROPEE SONO SATOLLE

Se vogliamo infine porre la ciliegina sulla torta l’indice di borsa EuroStoxxs è cresciuto, da un anno a questa parte, dell’80% lasciando spazio a più di una vendita per realizzare i profitti accumulati soprattutto da parte di quegli investitori asiatici che avevano puntato a guadagnarci ben due volte: con le borse e con il cambio delle valute. Anche quest’ultimo ha arrestato la sua corsa e adesso si parla di tornare a rivalutare l’Euro solo a partire dal nuovo anno (una boccata d’ossigeno per l’Italia).

Si è anche visto con le prese di beneficio occorse nel primo giorno di quotazione della Pirelli: il più grande collocamento di sempre della Borsa Italiana ha lasciato un po’ tutti con la bocca amara. Fosse passato qualche altro giorno magari sarebbe stato addirittura rinviato!

Sappiamo anche che le attese per un lieve recupero del prezzo del petrolio e dei “consumabili” energetici (gas, carbone, ecc…) non faranno piacere all’industria del vecchio continente e che il record di esportazioni europee (che aveva favorito soprattutto le imprese cisalpine) raggiunto nella prima parte del 2017 non è destinato a durare nel tempo, anche a causa del cambio contro dollaro, che a partir dall’inizio dell’estate ne ha peggiorato la competitività.

NUOVI RATING ALL’ORIZZONTE?

Manca solo il “colpetto” decisivo delle immancabili puntate autunnali delle agenzie di rating sui mercati europei (tutte rigorosamente americane) perché i medesimi tornino a ridimensionarsi in maniera più consistente, ancora una volta a favore di quelli d’oltreoceano. È la legge del più forte (lo Yankee), che alla fine vuole il bottino maggiore sui mercati.

Sarebbe lui il conte Olaf dell’arcinota serie di romanzi di Lemony Snickets? Come diceva sempre il Divo Giulio quando gli facevano domande cattivelle: “a pensar male si fa peccato, però…

Stefano di Tommaso