È IL MOMENTO DELLE SPAC ITALIANE

La particolare congiuntura positiva della Borsa e dell’economia italiane ha indubbiamente focalizzato l’attenzione delle imprese industriali verso un percorso di quotazione, tanto per riuscire a reperire nuovo “capitale paziente” (in contrapposizione a quello del Private Equity, ampiamente disponibile ma sicuramente molto invadente e desideroso, a quattro-cinque anni data, di riuscire a disinvestire), quanto per l’effetto reputazionale che la quotazione al listino di Borsa può comportare.

Molte imprese perciò si chiedono come approfittare del momento positivo dei mercati per “entrare”, ma il percorso per la quotazione è lungo, persino nel caso dell’A.I.M. (Alternative Investment Market). Bisogna passare per molte diligence e bisogna riuscire a collocare tra gli investitori istituzionali un aumento di capitale, che viene sicuramente più facile tanto più l’impresa che lo sollecita è nota al grande pubblico.

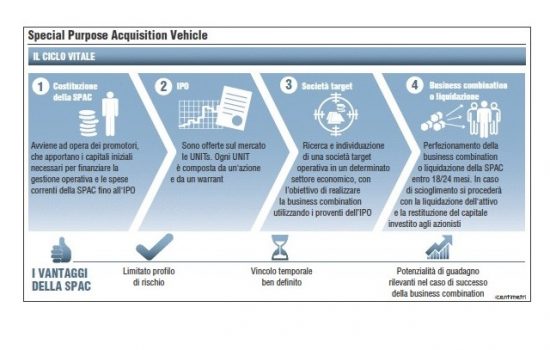

Esistono al riguardo dei particolari strumenti di investimento, noti come SPAC (Special Purpose Acquisition Vehicle) che possano consentire alle imprese in cerca di capitali di accelerare il proprio processo di quotazione, attraverso una fusione per incorporazione tra questi ultimi e le imprese prescelte.

LA NATURA DELLE SPAC

Lo strumento della SPAC è fondamentalmente una società-veicolo, priva di personale, operatività e debiti, che viene costituita da promotori provenienti dal mondo dei professionisti del private equity per rivolgersi ad investitori che la dotano di un capitale liquido (mediamente €100 milioni) in attesa di trovare la sua collocazione.

Dopo averla costituita e capitalizzata i promotori ne richiedono la quotazione in borsa, prima ancora e che essa si fonda con una società non quotata (la target) per far affluire a quest’ultima tanto la liquidità che ha in pancia (la stessa che la target potrebbe raccogliere in un normale processo di collocamento pubblico dei propri titoli) quanto la sua caratteristica di essere già stata ammessa alla quotazione sul listino borsistico.

Dal punto di vista delle imprese non quotate la Spac costituisce senza dubbio un acceleratore nonché un utile strumento per reperire capitali. In pratica con la fusione in una Spac una società industriale o commerciale non quotata si ritrova in Borsa nell’arco di un trimestre.

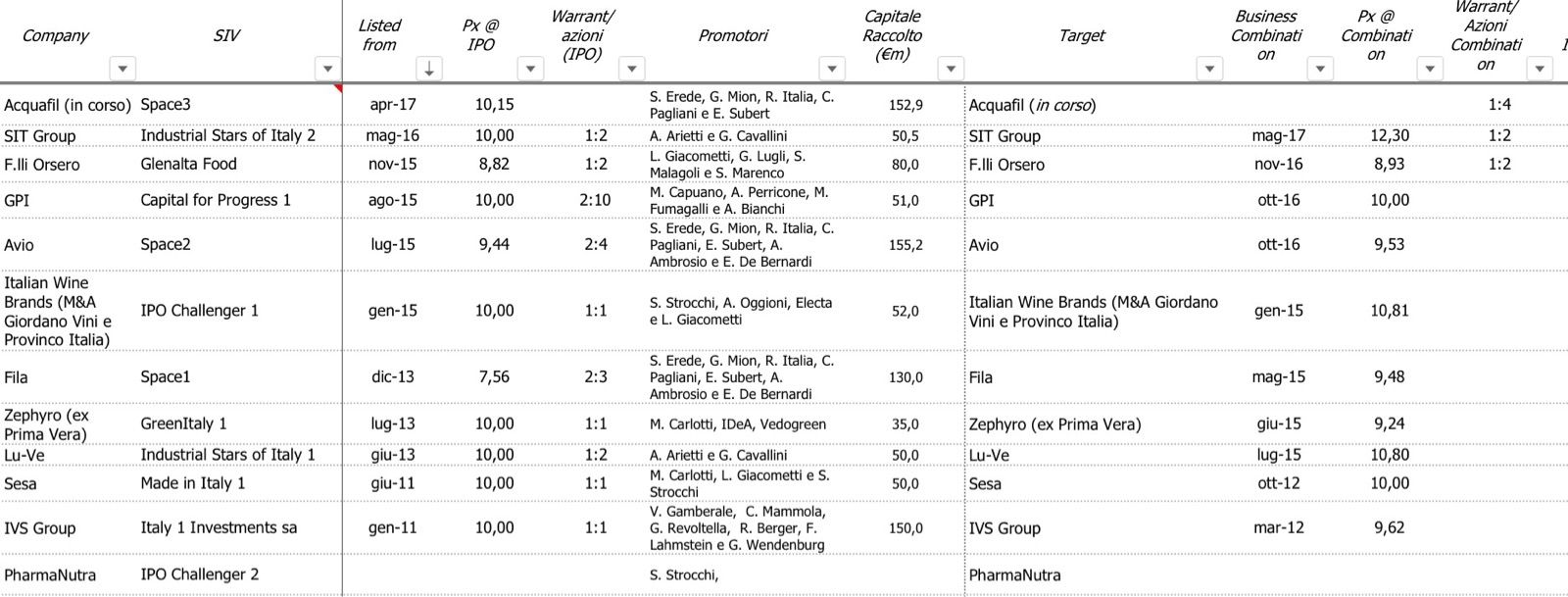

Considerata la novità dello strumento il successo delle Spac tra gli investitori è stato dilagante: sino ad oggi sono state costituite e capitalizzate 16 Spac mentre altre 6 sono in arrivo entro la fine del 2017. E sono già 13 le SPAC che hanno già trovato la loro “target” (detta anche: “business combination”):

La ragione economica per la quale gli investitori possono trovare interessante investire in una Spac è innanzitutto quella della valutazione implicita nel processo di fusione con la target: decisamente limitata rispetto alle medie del mercato, a motivo del fatto che i promotori della Spac vogliono poter sperare in una decisa rivalutazione del loro titolo dopo la fusione con la Target. Ma questo è anche un vantaggio per i sottoscrittori e gli acquirenti del titolo non appena quotato: se poi si rivaluta ci guadagnano anche quelli che lo hanno acquistato dopo la fusione.

I PROMOTORI GUADAGNANO DALL’INCREMENTO DI VALORE

I promotori delle Spac guadagnano da un meccanismo incentivante per cui più esse si rivalutano più essi guadagnano, ragione per cui cercano società “target ” con le quali fonderle che accettino moltiplicatori di valore decisamente ridotti. Ma questo rende le Spac particolarmente appetibili per i gestori dei risparmi che possono da un lato farle rientrare tra le società già quotate negli investimenti previsti dal regolamento dei P.I.R. (piano individuali di risparmio: normativa finalizzata all’incentivazione degli investimenti dei risparmiatori italiani nelle PMI), dall’altro colgono l’occasione di investire nel capitale di società che rispondano al doppio requisito di ottime aspettative di crescita e limitata valutazione iniziale.

Dato anche il particolare momento di liquidità che stiamo vivendo e la forte attenzione alla ricerca di buoni rendimenti, sani valori fondamentali e poca propensione al rischio, tutti gli investitori istituzionali sanno che la bonanza della Borsa Italiana non può durare per sempre. Per questo motivo la necessità di molta prudenza delle Spac nella valutazione delle imprese target ai fini del rapporto di concambio nella fusione lascia più tranquilli e più propensi gli investitori istituzionali.

Fosse la volta buona che finalmente anche l’Italia riesce ad incrementare significativamente il numero di imprese nazionali quotate in Borsa? Più capitali e più trasparenza (obbligatoria per le quotate) non potrebbero che far bene alla disastrata economia di un Paese che, per campare, ricorda troppo poco spesso che -oltre al turismo- occorrono l’Industria e i Capitali!

Stefano di Tommaso

Giorgio Zucchetti