BENVENUTI NELL’ERA DEL QUANTITATIVE INVESTING

Dopo l’euforia dei mercati arriva una fase di consolidamento che vede gli investitori attenti alle nuove tecniche quantitative di costruzione dei portafogli basate sul concetto di “Bondification”. Vediamo cosa significa.

C’era una volta il “Trump Trade”, vale a dire quell’euforia dei mercati finanziari che era immediatamente succeduta all’elezione del nuovo Presidente degli Stati Uniti d’America, provocando forti aspettative di riduzione della tassazione e incremento degli investimenti infrastrutturali. Per molti mesi i mercati di quasi tutto il mondo (emergenti compresi) sono saliti uniformemente creando la sensazione che la rinnovata crescita economica globale avrebbe risvegliato il mondo dalla deflazione e alimentato guadagni generalizzati sui mercati.

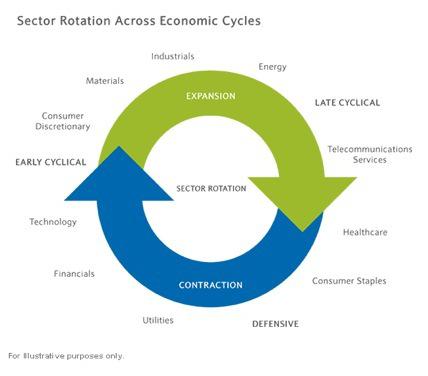

Oggi invece, alla vigilia di un’estate che si preannuncia algida e relativamente povera di novità sostanziali, salvo il forte rischio di un nuovo acuirsi delle tensioni geopolitiche globali (quantomeno in Siria), con il raffreddarsi delle aspettative di inflazione nei paesi OCSE (che si pensava potesse addirittura tornare prepotente sulla scena) molti investitori stanno facendo “ruotare” i portafogli limitando gli investimenti più speculativi, mentre si torna ancora una volta a parlare di “quantitative investing” e, in particolare, di quella nuova tendenza nelle strategie di investimento che seleziona portafogli di titoli azionari configurandoli per avere caratteristiche simili a quelle di un titolo a reddito fisso di natura sintetica, nota come “bondification”.

ALLA SCOPERTA DELLA “BONDIFICATION”

La strategia, al di là delle sue caratteristiche tecniche (di rischio e rendimento) e dell’intelligenza che essa può esprimere, torna oggi in voga per rispondere ad una fondamentale esigenza di combinare prudenza e ritorni significativi negli investimenti da parte dei gestori di fondi pensione, degli amministratori di riserve tecniche delle compagnie assicurative e dei tesorieri istituzionali di qualunque tipo.

Quello che si è visto infatti dopo le ultime, drammatiche crisi finanziarie, è che anche seguendo una politica di forte differenziazione degli investimenti effettuati e anche limitandosi a selezionare titoli a reddito fisso o collegati ad una importante garanzia sottostante, quando i mercati finanziari picchiano, essi tendono a muoversi più o meno tutti nello stesso modo, provocando ingenti perdite di valore anche nei portafogli gestiti dagli investitori più moderati, quelli che avevano sperato di scambiare minori rendimenti potenziali con una maggior protezione dai rischi.

Una volta cadute quelle certezze del passato relativamente alle cosiddette “asset classes” (cioè alla tipologia di titoli disponibili sul mercato), ecco che quegli operatori del mercato finanziario che sono ugualmente costretti a cercare forme di impiego a limitato rischio speculativo e con buona capacità di pagare un reddito periodico, si sono rivolti a sistemi complessi di analisi quantitativa per trovare delle risposte alle loro esigenze.

Il Financial Times di qualche giorno fa per mano di John Authers ne compie un’ampia indagine per comprendere il fenomeno, descritto come il trend del momento dal Rapporto Annuale fornito da “Create-Research” per Principal Global Investors, che ha intervistato oltre 700 gestori professionali di patrimoni i quali, nel complesso, controllano investimenti per quasi 30.000 miliardi di di Dollari.

Il segreto della Bondification sta sicuramente nella selezione scientifica di titoli azionari emessi da grandi società con basso indebitamento, business stabile, buona generazione di cassa e conseguente forte politica dei dividendi. Più o meno il contrario delle caratteristiche dei titoli tecnologici che sono andati a ruba fino a qualche mese fa.

LA “ROTAZIONE” DEI PORTAFOGLI

Non soltanto in tale modo gli investitori più avversi al rischio possono risultare in grado di costruire l’equivalente di un portafoglio obbligazionario evitando di accettare i rendimenti quasi a zero che si trovano ancora oggi sul mercato.

Quel che sta avvenendo è anche che la rotazione dei portafogli nelle ultime settimane derivante dai timori di qualche significativa correzione sui mercati sta spingendo anche gli altri gestori di patrimoni, che normalmente erano più propensi a prendere dei rischi, tra le braccia degli analisti “quantitativi” capaci di costruire portafogli di titoli diversificati non più sulla base delle “asset classes” bensì soprattutto sulla base dei loro indici statistici di rischio, indipendentemente da quale asset class cui appartengono e, ovviamente, alla “bondification”.

IL TRIONFO DEI “QUANTS”

Per comprendere l’attenzione che sta generando il fenomeno della progressiva sostituzione dei “traders” sui mercati finanziari con ingegneri e specialisti di analisi finanziaria quantitativa, può essere utile dare un’occhiata a un articolo apparso su Bloomberg Finance qualche mese fa denominato “Inside A Moneymaking Machine Like No Other” (ecco il link: https://www.bloomberg.com/news/articles/2016-11-21/how-renaissance-s-medallion-fund-became-finance-s-blackest-box ) dove si spiegava la rivoluzione copernicana negli investimenti proposta da Renaissance Technologies, un misterioso e leggendario gruppo economico, gestore di fondi “hedge” e in particolare del “Medallion Fund”, riuscito a generare profitti per 55 miliardi di dollari dai propri investimenti negli ultimi 28 anni senza quasi mai perdere nemmeno nei momenti più difficili.

Renaissance Technologies ha insomma performato meglio di George Soros e Ray Dalio, prendendo tra l’altro un numero di rischi molto minore e in un periodo più breve!

Quale il segreto? Enunciarlo è più semplice di quanto si possa immaginare: mettere insieme e investire in cervelli e conoscenze scientifiche provenienti dai rami più disparati dello scibile per generare tecnologie interpretative dei segnali provenienti dal mondo reale, applicandole negli investimenti azionari. Più difficile è ovviamente farlo davvero, e per un periodo di tempo così lungo come quasi un trentennio.

Ma al di là della storia straordinaria di questa società di investimenti, campione mondiale del settore, l’impossibile risposta all’eterna questione di dove investire nei momenti più difficili oggi arriva soltanto da quelli che una volta erano definiti i “nerds”, gli intellettuali con la testa fra le nuvole. Che oggi -con il loro approccio pragmatico ai numeri della Finanza- più che mai sembrano aver vinto la battaglia per il successo.

Stefano di Tommaso