La lezione dell’oracolo della finanza

È divenuta oramai per me un’abitudine propiziatoria commentare il famoso “oracolo di Omaha”, l’ottantaseienne e sempre arzillo Warren Buffett , alla data di pubblicazione della sua lettera agli azionisti della sua Holding: la Berkshire Hathaway.

I suoi risultati eccezionali in qualità di investitore non solo sono sotto gli occhi di tutti, ma non hanno praticamente mai smesso di migliorare nonostante l’età avanzi e la sua formula magica per fare soldi sia rimasta sempre la stessa: selezionare prudentemente e con cura poche aziende con business tradizionali e uomini di grande qualità, rimanendone a lungo soci nel tempo.

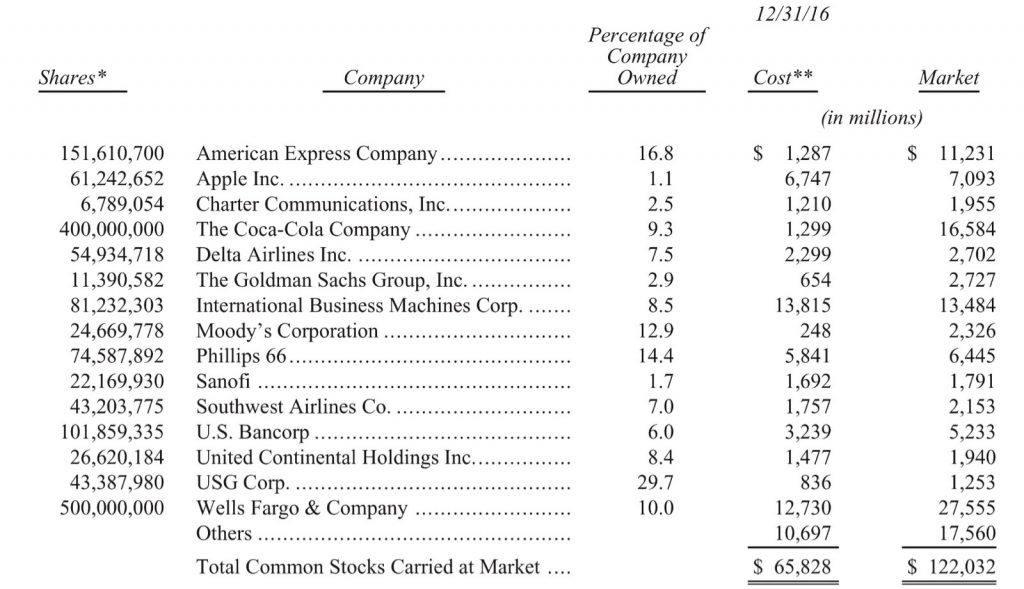

Ecco una panoramica dei suoi maggiori investimenti:

Difficile aggiungere qualcosa alla realtà dei suoi numeri: i denari mediamente investiti (tutto compreso) per acquisire le imprese elencate qui sopra erano quotati all’incirca il doppio a fine 2016 (oggi la borsa americana è in media cresciuta ancora un po’). Da notare che gli “altri” investimenti non espressamente citati e, presumibilmente, di minore entità singola, sono invece cresciuti un po’ meno in valore: “solamente” del 70%!

Warren Buffett ha (tra pochissimi al mondo) battuto la performance dell’indice Stand&Poor 500 in quasi tutti i suoi anni di attività dal 1964 ad oggi, superandolo in media del 13% e totalizzando un risultato medio annuo (in oltre cinquant’anni) del 21% annuo.

Per raggiungere tale record i suoi investimenti hanno prodotto un risultato positivo anno su anno in tutti gli anni di attività (salvo che nel 2001 e nel 2008) riuscendo a moltiplicare per 1.972.595 (quasi due milioni di volte) ogni dollaro investito nel 1964, sino ad arrivare ad un valore complessivo degli investimenti detenuti di circa 122 miliardi di dollari!

L’oramai arcinoto ottimismo di Warren Buffett sulla formula americana del successo negli affari (ingenuo entusiasmo, sistema di mercato capitalistico, costante immigrazione e vero stato di diritto) ha raggiunto nuove vette, ricordando che i cittadini degli Stati Uniti d’America in quasi 250 anni di democrazia (dal 1776) hanno ammassato la straordinaria ricchezza di 90mila miliardi di dollari, possiedono 260 milioni di autovetture e ricevono in media istruzione pubblica per un controvalore di 150.000 dollari a testa.

Quanto sopra lo autorizza a ritenere che mediamente le imprese americane continueranno anche nei prossimi anni a consegnare ai loro azionisti risultati meravigliosi, e quindi il valore delle loro azioni quotate in Borsa non scenderà. Parole forti, se pronunciate da uno degli uomini più prudenti del mondo!

Ma la sua vera lezione di maestro dell’investimento nelle aziende è contenuta in una frasetta inserita poco oltre quelle affermazioni. “Non dimenticate mai due cose: la prima, di essere generalmente timorosi nel valutare e negoziare i vostri investimenti, e la seconda, di non temere invece di mantenerli a lungo nel tempo, evitando spese elevate o non strettamente necessarie e limitando il ricorso al debito”.

Tutto qui? Si davvero. La semplicità delle proprie idee è stata probabilmente la vera chiave di volta del successo di quest’uomo straordinario!

Stefano di Tommaso