QUOTARSI IN BORSA, O NO?

A Piazza Affari il 2018 è stato un anno di vacche magre per le “initial public offers” (IPOs: collocamenti di azioni destinate ad essere quotate in Borsa) dal momento che fino a ottobre sono state solo due le Ipo che la Borsa di Milano ha visto completate e riguardano Carel Industries e il Gruppo Piovan.

DUE SOLE MATRICOLE SUL LISTINO PRINCIPALE

DUE SOLE MATRICOLE SUL LISTINO PRINCIPALE

Carel è un’azienda padovana che si occupa di sistemi di condizionamento dell’aria. È stata quotata lo scorso 11 giugno e la sua capitalizzazione di Borsa, nonostante il periodo terribile che sta attraversando Piazza Affari, ha guadagnato il 34,5%. L’IPO di Carel si è tradotta in una quotazione in borsa con una capitalizzazione di mercato pari a 720 milioni ossia circa 3 volte il fatturato.

Piovan invece si è quotata in Borsa la settimana scorsa (ne scriviamo più diffusamente più avanti). Si occupa di progettazione, installazione e manutenzione di impianti per linee di produzione per le materie plastiche e nasce a Padova nel 1934 come officina specializzata nella meccanica di precisione.

Piovan invece si è quotata in Borsa la settimana scorsa (ne scriviamo più diffusamente più avanti). Si occupa di progettazione, installazione e manutenzione di impianti per linee di produzione per le materie plastiche e nasce a Padova nel 1934 come officina specializzata nella meccanica di precisione.

PIOVAN, UNA SCELTA IN CONTROTENDENZA

Considerando che l’Ebitda margin di Carel è simile a quello di Piovan, sarebbe stato possibile dedurre che la capitalizzazione di Piovan potesse arrivare a circa 600 milioni di euro. Invece, dato il momento particolarmente negativo, il prezzo di offerta delle azioni Piovan è stato fissato in 8,3 euro per azione, al livello minimo della forchetta di prezzo indicata all’inizio e compresa nel range tra gli 8,3 euro e i 10,1 euro. Al prezzo di quotazione iniziale delle azioni Piovan, la capitalizzazione della società alla data di avvio delle negoziazioni è stata pari a 423 milioni di euro: circa il 50% in meno.

Una scelta, quella del gruppo Piovan, in controtendenza con quello che sta avvenendo in Europa, dove negli ultimi mesi sembra diffondersi una certa allergia alla quotazione in Borsa. Il fondatore, Nicola Piovan si è limitato a ricordare: “Il nostro è un progetto di lungo periodo, siamo un’azienda internazionale con l’85% delle vendite all’estero, non abbiamo debito, andiamo in Borsa per crescere”.

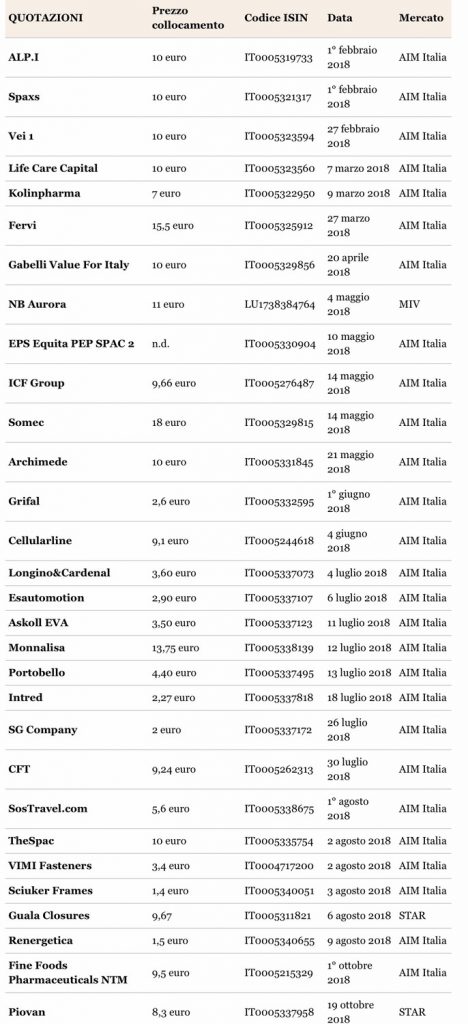

TUTTE LE QUOTAZIONI DEL 2018

Secondo uno studio della società di revisione Price Waterhouse Cooper la raccolta di capitali per mezzo della quotazione in Borsa si è dimezzata nel terzo trimestre 2018, fermandosi a 3,9 miliardi di euro rispetto agli 8,3 dello stesso periodo del 2017. In Italia, nel terzo trimestre sono stati raccolti 144 milioni. Per 12 Ipo nel 2018. È andato bene l’Aim, dedicato alle piccole e medie imprese e alle Special Purpose Acquisition Vehicles (SPAC: società-veicolo che vengono costituite da investitori professionali e quotate in Borsa prima di “contenere” un’impresa candidata alla quotazione. Una volta che ne hanno individuata una si fondono con la medesima e si trasferiscono al listino principale). Mentre quest’ultimo, il Mercato Telematico Azionario (MTA), a causa dei mercati incerti, rischia di eguagliare il record negativo del 2009: anche allora ci furono due sole quotazioni.

DILAGA LA MODA DELLE SPAC

Il fenomeno delle SPAC è dilagato sul mercato: ad oggi ne risultano quotate ben 27, delle quali tuttavia soltanto 12 (meno della metà) ha già definito la “business combination” (la fusione con un’impresa operativa). Dei 3,7 miliardi raccolti sul mercato tuttavia ne è stato investito soltanto 1,2 miliardi. La motivazione sta innanzitutto nelle valutazioni che possono soddisfare i requisiti delle prime: se non sono sufficientemente basse i promotori non guadagneranno abbastanza dell’investimento. Parliamo dunque di multipli decisamente ridotti rispetto a quelli di una IPO!

Per fare un esempio, per la Piovan, quotata “a sconto” a 8,3 euro per azione, il multiplo Ev/Ebitda (valore d’azienda al lordo dei debiti diviso margine operativo lordo) è pari a 13,2 volte, il rapporto prezzo /utili (p/e) a 21,6 volte. Nell’esaminare a quali valori medi d’azienda hanno realizzato la business combination le SPAC, forse arriviamo alla metà di questi multipli. Eppure numerose aziende hanno scelto la strada delle SPAC, tanto per la celerità e la non aleatorietà dell’operazione, quanto per l’assenza di costi iniziali.

QUALI VALUTAZIONI

Peraltro la valutazione di Piovan, se rapportata a un panel di titoli comparabili, è assolutamente nella media: al 18 settembre scorso l’Ev/Ebitda 2017 medio infatti per il comparto dei comparabili di automazione industriale era di 14,1, il p/e di 24,2. In questo basket sono compresi i seguenti titoli: Ag Growth (quotato a Toronto), Alfa Laval (Stoccolma), Ats (Toronto), Bobst (Zurigo), Gea Group (Francoforte), Hillenbrand (New York), John Bean (New York), Krones (Francoforte). La media dei titoli di società di engineering italiane esprimeva invece, sempre al 18 settembre scorso, un multiplo Ev/Ebitda di 14,1 e un p/e di 26,3 volte. Di questo secondo basket fanno parte tutte società quotate a Piazza Affari: Biesse, Carel, Datalogic. ElEn, G.I.M.A.TT, Ima, Interpump, Prima industrie. Ovviamente nell’ultimo mese quasi tutte le borse hanno visto ridurre le loro quotazioni, e in particolare quella di Milano.

HANNO RINVIATO LA QUOTAZIONE

Ad aver rallentano sulla decisione di quotarsi in Borsa nel 2018 sono state numerose aziende, anche di grandi dimensioni: da Sigaro Toscano, parte dell’ex monopolista di Stato del tabacco, controllata dalla famiglia Montezemolo, che ha rinviato la quotazione proprio la scorsa settimana.

Ad aver rallentano sulla decisione di quotarsi in Borsa nel 2018 sono state numerose aziende, anche di grandi dimensioni: da Sigaro Toscano, parte dell’ex monopolista di Stato del tabacco, controllata dalla famiglia Montezemolo, che ha rinviato la quotazione proprio la scorsa settimana.

Per la stessa ragione (baraonda sui mercati) lo scorso 29 maggio aveva rinunciato alla quotazione la Public Utility della Regione Toscana Estra.

Per la stessa ragione (baraonda sui mercati) lo scorso 29 maggio aveva rinunciato alla quotazione la Public Utility della Regione Toscana Estra.

Grande dietrofront anche quello del colosso della ristorazione e distribuzione delle specialità alimentari italiane Eataly, che ha posticipato al 2019 la decisione in merito all’Ipo.

Grande dietrofront anche quello del colosso della ristorazione e distribuzione delle specialità alimentari italiane Eataly, che ha posticipato al 2019 la decisione in merito all’Ipo.

Per non parlare della controllata di Fiat Chrysler nelle tecnologie elettroniche: Magneti Marelli. Valutata 5-6 miliardi di Euro, sta prendendo in considerazione una alternativa alla Borsa con il fondo americano Kkr. In stand-by anche Alpitour (dove ha di recente investito Tamburi e Associati e Nexi (la risultante dell’unione tra Cartasì e ICBP).

Per non parlare della controllata di Fiat Chrysler nelle tecnologie elettroniche: Magneti Marelli. Valutata 5-6 miliardi di Euro, sta prendendo in considerazione una alternativa alla Borsa con il fondo americano Kkr. In stand-by anche Alpitour (dove ha di recente investito Tamburi e Associati e Nexi (la risultante dell’unione tra Cartasì e ICBP).

Per le cliniche della famiglia Garofalo (GHC), l’IPO sull’Mta invece sembra che ci sarà a breve e il collocamento di azioni sarà tutto in aumento di capitale (riservato agli istituzionali), puntando a un flottante del 25% da momento che il programma prevede a crescita basata su acquisizioni. I vertici della società hanno infatti dichiarato: “nonostante la turbolenza dei mercati, considerando la valenza strategica del programma di acquisizioni e di crescita del Gruppo, GHC continua il suo percorso verso la quotazione e non ci sarà vendita di azioni da parte dei soci di controllo” ( la stessa famiglia Garofalo ).

Per le cliniche della famiglia Garofalo (GHC), l’IPO sull’Mta invece sembra che ci sarà a breve e il collocamento di azioni sarà tutto in aumento di capitale (riservato agli istituzionali), puntando a un flottante del 25% da momento che il programma prevede a crescita basata su acquisizioni. I vertici della società hanno infatti dichiarato: “nonostante la turbolenza dei mercati, considerando la valenza strategica del programma di acquisizioni e di crescita del Gruppo, GHC continua il suo percorso verso la quotazione e non ci sarà vendita di azioni da parte dei soci di controllo” ( la stessa famiglia Garofalo ).

Il mercato oggi è divenuto estremamente selettivo nel recepire nuove azioni da quotare al listino talchè sono avvantaggiate le aziende dotate di chiaro vantaggio competitivo, elevata e credibile crescita e forte attività di export. Aggiungeremmo poi che vogliano accettare -in tale congiuntura- anche di vedere ridotta significativamente la valutazione attribuita loro dal mercato, come dimostra il caso Piovan.

Il mercato oggi è divenuto estremamente selettivo nel recepire nuove azioni da quotare al listino talchè sono avvantaggiate le aziende dotate di chiaro vantaggio competitivo, elevata e credibile crescita e forte attività di export. Aggiungeremmo poi che vogliano accettare -in tale congiuntura- anche di vedere ridotta significativamente la valutazione attribuita loro dal mercato, come dimostra il caso Piovan.

IL MERCATO È ANCORA RICETTIVO PER LE IMPRESE MIGLIORI

Sul fronte delle valutazioni di coloro che investono, sono dunque ancora potenzialmente ricettivi a chi offre opportunità interessanti. Perciò riteniamo che gli imprenditori con simili caratteristiche non dovrebbero farsi spaventare dall’incertezza e avviare ugualmente percorsi di quotazione, tenendo conto del fatto che non si approda alla Borsa per qualche settimana, ma guadando al futuro e tenendo conto anche di tutti gli altri vantaggi di chi non è interessato a cedere la propria azienda.

Questo tanto più se i timori di una nuova crisi del credito nel nostro Paese sono fondati. Molte banche infatti, a fronte del calo del loro rating e delle prospettive di deterioramento di quello delle aziende clienti, potrebbero essere costrette a chiedere al mercato nuovi aumenti di capitale, riducendo, sino a quando non li avranno effettuati, l’erogazione di prestiti alla clientela. La crescita e l’internazionalizzazione invece -si sa- vanno finanziati. E l’ottenimento di capitali freschi da chi non li chiederà indietro dopo 4-5 anni è il modo migliore per fare programmi in tal senso.

Stefano di Tommaso