BORSE: IL “VOLO VERSO LA QUALITÀ“ E IL GIOCO DELLE ASPETTATIVE

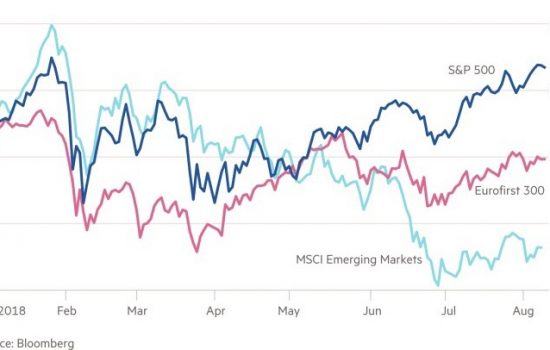

L’America di Trump non smette di stupire tutti: nonostante gli aumenti dei tassi di interesse della Federal Reserve vadano avanti da un anno e mezzo (più o meno da quando è stato eletto Trump) la sua borsa continua a galoppare, la sua economia si trova tecnicamente ancora in fase espansiva dopo ben nove anni da una delle crisi più terribili della storia recente, le sue aziende continuano a crescere (il fatturato delle quotate nella prima metà del 2018 è cresciuto su base annua mediamente del 10% ) e a fare grassi profitti (cresciuti nella prima metà del 2018 di circa il 24,5% su base annua). Qui sopra è riportato un confronto dell’indice principale di Wall Street con quello delle borse europee e quello dei paesi emergenti: il contrasto, a partire dallo scorso Giugno in poi, non poteva essere più evidente!

Gli analisti finanziari hanno denominato questo fenomeno “volo verso la qualità”, spiegando così la razionalità della propensione di chi investe a spostare i capitali dove gli affari vanno meglio e le disgrazie di chi ne resta a bocca asciutta.

I CAPITALI FUGGONO E LA BORSA ITALIANA TREMA

Sull’altra faccia della medaglia c’è infatti l’andamento della borsa italiana, le cui oscillazioni nel medesimo periodo sono state più ampie anche della media europea e la cui discesa persino più accentuata, come si vede dal grafico qui riportato:

L’Italia sconta il timore che la nuova coalizione governativa possa accelerare la deriva centrifuga dell’Unione Europea ma soprattutto paga lo scotto di un debito nazionale che non accenna a smettere di crescere, mentre l’ombrellone europeo che ne ha puntellato fino ad oggi la sostenibilità (e non ci viene fornito gratis) è stato annunciato che presto verrà chiuso, sospingendo dunque capitali e imprese italiane a varcare i confini per trovare minor tassazione, meno rischi-paese e migliori infrastrutture.

L’Italia sconta il timore che la nuova coalizione governativa possa accelerare la deriva centrifuga dell’Unione Europea ma soprattutto paga lo scotto di un debito nazionale che non accenna a smettere di crescere, mentre l’ombrellone europeo che ne ha puntellato fino ad oggi la sostenibilità (e non ci viene fornito gratis) è stato annunciato che presto verrà chiuso, sospingendo dunque capitali e imprese italiane a varcare i confini per trovare minor tassazione, meno rischi-paese e migliori infrastrutture.

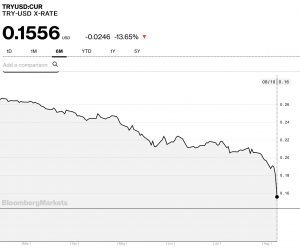

IL CASO DELLA TURCHIA

C’è poi il caso-Turchia, con il solito copione della svalutazione-inflazione-recessione che sta andando in onda in questi giorni a causa del fatto che il suo leader-tiranno Erdogan, ha fortemente deluso gli investitori stranieri e non ha voluto in alcun modo piegarsi di fronte alla richiesta americana di riequilibrare le proprie esportazioni (di acciaio innanzitutto, di cui l’America era il primo cliente) con altrettante importazioni. Colpita e affondata dalle sanzioni americane e dalla sfiducia degli operatori economici (anche interni), la Turchia deve confrontarsi con una fuga di capitali senza precedenti come si vede dall’evoluzione del tasso di cambio nei mesi estivi.

MA LA LIQUIDITÀ FUGGE DALLE PERIFERIE ANCHE PER ALTRI MOTIVI

MA LA LIQUIDITÀ FUGGE DALLE PERIFERIE ANCHE PER ALTRI MOTIVI

Il punto però è che il medesimo andamento lo troviamo un po’ dappertutto tra i Paesi Emergenti: da Giugno in poi anche le borse asiatiche puntano al ribasso e il motivo è sempre lo stesso : l’America si sta riprendendo le risorse finanziarie che prima aveva disseminato in giro per il mondo esprimendo dati “fondamentali” economici migliori. La più attenta selezione (da parte di chi alloca le risorse finanziarie) alla qualità degli investimenti, degli ambienti macroeconomici e delle prospettive di sviluppo premia dunque le economie più virtuose.

Questo significa che invece in molti paesi del mondo la liquidità si riduce e ciò amplifica la crisi dei mercati finanziari di nazioni come la Turchia ma anche dell’Italia e di altri paesi mediterranei, per non parlare degli altri paesi emergenti, a partire da quello che è ancora classificato come tale ma di fatto è divenuta la seconda potenza economica globale: la Cina.

Il problema della Cina non è troppo diverso da quello della Turchia: dall’inizio di Giugno i dazi americani stanno danneggiando l’industria e le esportazioni cinesi ma soprattutto stanno danneggiando le prospettive dell’economia cinese, così i capitali fuggono da quel paese e la sua moneta si svaluta, riducendo il potere di acquisto (di beni importati) della popolazione:

DAZI E SANZIONI PER ORA HANNO FUNZIONATO (PER L’AMERICA)

DAZI E SANZIONI PER ORA HANNO FUNZIONATO (PER L’AMERICA)

Non c’è dubbio quindi che le politiche di Donald Trump per riportare capitali e investimenti in America stiano funzionando alla grande, checchè ne scrivano gli oppositori.

E poi dazi e sanzioni significano forti incassi per le casse federali americane, con i quali si può addirittura arrivare a finanziare gli sgravi fiscali!

Ovviamente alla lunga il sistema rischia di incepparsi, poiché buona parte dei lauti profitti delle aziende americane sono stati sino ad oggi realizzati all’estero, dove i consumi potrebbero cominciare a contrarsi seriamente a causa della forza del Dollaro.

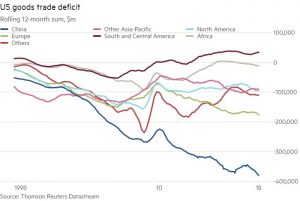

Ma per il momento non è così: i consumi interni agli USA crescono e gli investimenti in tecnologia creano posti di lavoro e tengono alte le aspettative, che sono fondamentali perché le aziende distribuiscano a valle denaro e l’economia cresca. Non è un caso se la crescita del prodotto interno lordo americano è più alta del solito. D’ora in avanti la partita si sposta invece sulla capacità dell’America nel risultare convincente a riequilibrare le bilance commerciali con il resto del mondo e, riuscendovi, azzerare le tariffe doganali. Il grafico qui sotto illustra l’aggravamemto del deficit commerciale con la Cina (e dunque il motivo dell’innalzamento dei dazi):

È IL MOMENTO DEI TITOLI “TECNOLOGICI”

È IL MOMENTO DEI TITOLI “TECNOLOGICI”

E poi se c’è un comparto industriale che -non solo a Wall Street, ma sicuramente lì innanzitutto- sta andando alla grande il borsa è proprio quello delle aziende “tecnologiche”, sia perché in molti casi ha mantenuto le promesse di redditività agli investitori, che per per il fatto che i loro fatturati andranno progressivamente a soppiantare quelli delle altre imprese, destinate inevitabilmente anche a svalutare nel tempo i loro valori di capitalizzazione di borsa.

D’altra parte gli investitori globali si stanno posizionando tutti su un atteggiamento più cauto per il futuro, aumentando la quota di liquidità detenuta, il reddito fisso e i beni-rifugio, sottraendo dunque risorse agli investimenti azionari che infatti stanno in molti casi arretrando.

LA LIQUIDITÀ DEI MERCATI GIOCA UN RUOLO IMPORTANTE

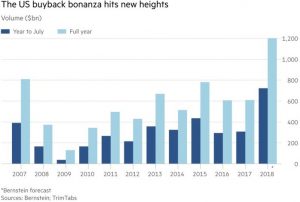

Qualche eccezione (per ora) è data dall’immissione ancora di nuovi mezzi freschi da parte di alcune banche centrali (tra le principali quella europea, quella cinese e a tratti quella del Giappone) e, soprattutto, l’eccezione è data dai forti programmi di buy-back (riacquisto di azioni proprie) delle grandi Corporation americane che dispongono di fortissima liquidità e la distribuiscono in questo modo indirettamente ai loro azionisti. Il fenomeno vale molti miliardi di dollari ed è una delle principali ragioni per le quali Wall Street “tiene” più di altre piazze, come si vede dal grafico riportato:

La morale dello scenario appena tratteggiato però è molto chiara: l’America corre perché taglia la tassazione e incoraggia gli investimenti. Le borse che avanzano sono quelle che hanno in listino le aziende più redditizie, mentre quelle che arrancano di più sono le piazze che esprimono le maggiori incertezze riguardo al futuro.

La morale dello scenario appena tratteggiato però è molto chiara: l’America corre perché taglia la tassazione e incoraggia gli investimenti. Le borse che avanzano sono quelle che hanno in listino le aziende più redditizie, mentre quelle che arrancano di più sono le piazze che esprimono le maggiori incertezze riguardo al futuro.

IL GIOCO DELLE ASPETTATIVE

È in questa prospettiva che si deve leggere l’incremento dello spread italiano, nonché la presa di beneficio dei maggiori investitori stranieri: se il nuovo governo riuscirà anche a favorire la ripresa economica e gli investimenti produttivi allora le migliori prospettive torneranno ad attrarre capitali e questi faranno ri-crescere il listino nostrano, caratterizzato tra l’altro dall’esibire oltre un centinaio di belle ma piccolissime imprese quotate all’Alternative Investment Market (AIM) e in attesa di passare al listino principale una volta raggiunte le dimensioni per farlo. Se lo facessero tutte, allora il numero delle imprese quotate al listino principale di Milano crescerebbe notevolmente, e così la sua liquidità complessiva.

Se viceversa il governo non riuscirà a fare nulla di tangibile allora l’attenzione del mercato dei capitali si sposterà ancora una volta sulla sostenibilità del debito pubblico e lo spread con i tassi tedeschi volerà inevitabilmente alle stelle, aprendo la strada a un copione già osservato prima in Grecia e poi in Turchia. Entrambe guarda caso bagnate dal Mediterraneo e devastate da fenomeni di immigrazione di massa, come del resto il nostro Paese!

Stefano di Tommaso