APPLE A UN PASSO DAL TRILIONE DI DOLLARI

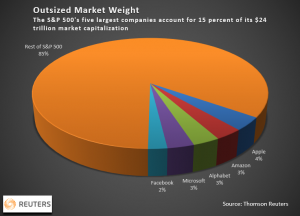

In una strana e surreale atmosfera di Wall Street che rischia di tornare a celebrare i massimi di sempre pur con un indice SP500 che capitalizza adesso solo poco più di 16 volte gli utili attesi, con un’America che sta ancora facendo i conti per valutare tutte le ricadute positive degli incentivi che il Presidente Trump ha posto per chi produce utili e fa rientrare i capitali in patria, si stanno creando le condizioni necessarie affinché per la prima volta nella storia la capitalizzazione di un’impresa (il valore che la borsa le attribuisce) superi i 1000 miliardi di dollari. E se ciò succedesse ancora una volta la corona di investitore più intelligente andrebbe a Warren Buffett, che ha appena finito di scommettere pesantemente sulle potenzialità dell’azienda caratterizzata dalla mela morsa proprio mentre Apple lanciava un programma di riacquisto azioni proprie da 100 miliardi di Dollari.

Indubbiamente per quasi tutti i titoli dell’indice Standard&Poor 500 gli utili per azione sono cresciuti moltissimo (in media siamo a 155 dollari per azione cioè poco meno di un sedicesimo del valore medio) anche grazie alla riforma fiscale che ha contribuito a sgonfiare i timori che le valutazioni di Wall Street fossero troppo alte.

LE FAVOLOSE VALUTAZIONI DEI TITOLI TECNOLOGICI

Ma se si pensa che in America i tassi di interesse stanno già tornando a crescere, che il prezzo dell’energia corre e, con esso, anche i timori di fiammate inflazionistiche, se si tiene conto che i segnali di inversione del ciclo economico si moltiplicano e che Wall Street ha una forte componente di titoli cosiddetti “tecnologici” come le famose FANG (Facebook, Amazon, Netflix e Google), caratterizzate da favolosi moltiplicatori degli utili (in media ben oltre le cento volte con il record di Amazon che supera le 250 volte), la performance delle borse delle ultime settimane non era così scontata, anzi!

UN TITOLO “TECNOLOGICO” CON VALUTAZIONE DA AZIENDA INDUSTRIALE

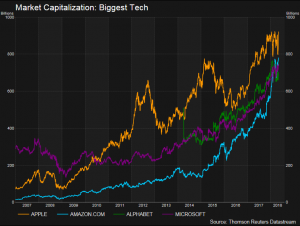

Eppure esiste un altro titolo tecnologico, anzi il più importante di tutti -Apple- che invece capitalizza soltanto 16 volte gli utili attesi (cioè esattamente quanto la media dell’indice SP 500) ma che mostra ugualmente prospettive di crescita migliori di tanti altri titoli “tecnologici”. Con la solidità dei margini di cui parliamo più sotto c’è facilmente da attendersi una riduzione nel forte divario tra i moltiplicatori dei FANG e quello di Apple ! Per fare un esempio: il titolo Amazon si è rivalutato del 70% nell’ultimo anno, quello di Apple solo del 24%.

Anzi: nonostante le sue vendite siano ancora legate per una parte preponderante ai telefonini, è in forte crescita ed ha un‘altissima marginalità la parte di ricavi Apple riguardanti i”servizi” (che si prevede raggiungeranno da soli quest’anno i 10 miliardi di Dollari, il fatturato di una multinazionale quotata a Wall Street di media taglia, mentre la Ferrari fatturerà quest’anno “solo” 3,4 miliardi di dollari) oltre che la quota di fatturato afferente le vendite online di musica e software a oltre a quella più pregiata- delle vendite “ricorrenti”- come ad esempio l’abbonamento al “cloud” (l’archiviazione remota dei dati), o i servizi di pagamento tramite telefonino e orologio intelligenti.

LA “BRAND IDENTITY”

Ma la vera chiave per convincersi della fortissima identità di marca che Apple ha sviluppato, in buona misura derivante dal successo delle politiche di qualità di prodotto e di attenzione alle esigenze del consumatore che negli anni hanno creato un “ecosistema” di prodotti e servizi che si integrano tra loro e che creano una fortissima “fedeltà”, nell’ordine del 90% della clientela che deve effettuare acquisti di rinnovo, si rivela nella disposizione del cliente a pagare significativamente più cari degli altri i prodotti Apple (balzati nell’ultimo anno dal prezzo medio di 655 dollari a quello di 728).

Questo avviene sia perché l’utente medio riconosce loro una qualità superiore che perché egli considera sempre più irrinunciabili i benefici dell’ecosistema dei prodotti stessi, i quali custodiscono le informazioni personali, le abitudini dell’utente, le immagini e i video nonché, ultimamente, anche tutti i dati biometrici (dal riconoscimento facciale all‘ andamento delle informazioni sotto sforzo sulla circolazione sanguigna o sulle abitudini di fitness e persino del sonno).

I MARGINI SONO DIFENDIBILI

Apple dunque ha edificato negli anni una decisa barriera all’entrata di concorrenti nel suo portafoglio di clientela e si è assicurata la fedeltà di quest’ultima a livelli mai visti da nessuna altra marca, cosa che getta le basi per una sempre maggiore sostenibilità degli elevati margini di cui gode. Il numero 16 ricorre ancora altre volta parlando di Apple perché la quota di mercato delle sue vendite è in media a livello globale al 16% del totale, dunque ancora con decise possibilità di miglioramento negli anni dato tutto quanto esposto, nonostante il telefonino più economico della gamma costi non meno di 340 Dollari, mentre gli utili del primo trimestre 2018 sono saliti del 16% a 65 miliardi di Dollari (dunque $260 miliardi di utili su base annua).

BASSI MOLTIPLICATORI DEGLI UTILI E TANTA CASSA DISPONIBILE

Se a tutto ciò si aggiunge il fatto che la capitalizzazione di borsa è basata su un moltiplicatore degli utili decisamente “economico” per la natura online, tecnologica e innovativa dei prodotti e servizi offerti, ecco che non è impossibile pensare ad ulteriori forti incrementi di valore delle sue azioni quotate, forte anche della grandissima liquidità accumulata sino ad oggi con la quale Apple può permettersi di pianificare politiche di riacquisto di azioni proprie per molti anni a venire.

Da quando ha iniziato a comprare proprie azioni (2012) fino ad oggi Apple ha già speso 275 miliardi di dollari e, con la quantità di denaro liquido (quasi 270 miliardi di Dollari a fine Aprile) e la generazione di cassa (circa $60 miliardi/anno) che si ritrova, ha già pianificato ufficialmente di spendere almeno altri $100 miliardi senza intaccare minimamente la solidità del titolo o la sua capacità di scommettere su nuove nicchie di mercato (vedi ad esempio l’ingresso nel settore auto con veicoli elettrici e a guida autonoma).

FORTI ATTESE

A una quotazione del titolo di 185 Dollari, corrispondente ad una capitalizzazione di borsa di oltre 930 miliardi di dollari, sono molti gli analisti che prevedono un rapido avanzamento del titolo oltre la soglia dei 200 Dollari per azione e di conseguenza ben oltre i 1000 miliardi di capitalizzazione di borsa dell’azienda di Cupertino in California. Tra questi il più ricco e famoso investitore di tutti i tempi: Warren Buffett che ha staccato di recente in totale assegni per quasi 50 miliardi di Dollari per diventarne socio.

Stefano di Tommaso