GLI INVESTIMENTI INDUSTRIALI CRESCONO

Uno studio di Morgan Stanley rivela che la “crescita globale sincronizzata” riguarda anche gli investimenti, con buona pace dell’inflazione e qualche speranza per le borse.

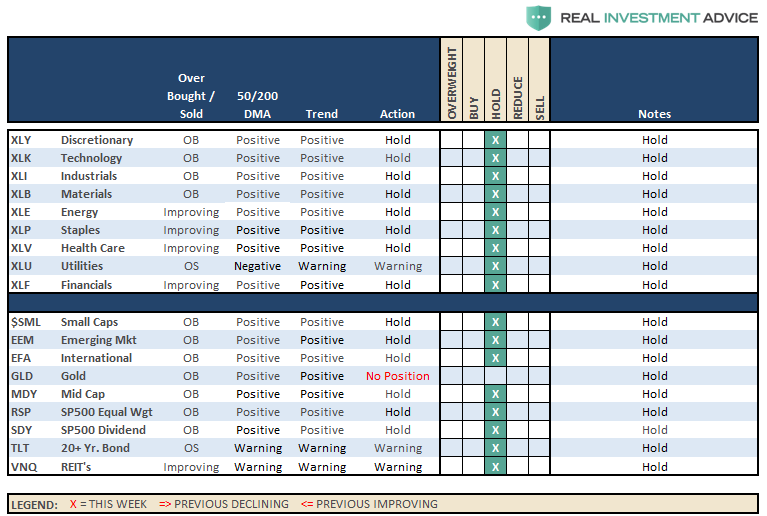

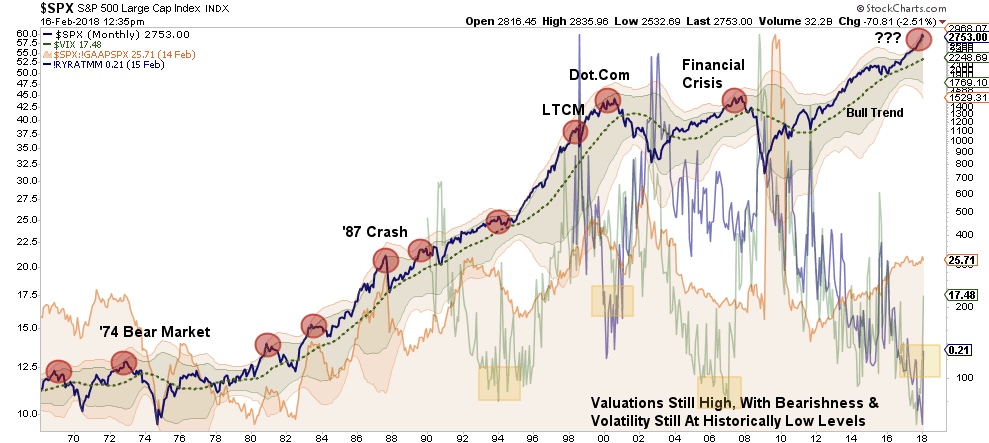

Si è scritto più volte che le buone notizie per l’economia possono risultare cattive per i mercati finanziari ma più difficilmente si è giunti a sostenere anche il contrario: che le cattive notizie per questi ultimi possano risultare positive per l’economia reale. Ebbene, questa volta forse si può dimostrarlo: mentre le borse e i titoli a reddito fisso si teme possano prendersi qualche pausa di respiro a causa della crescita dei tassi di interesse (anche ulteriori rispetto a quelli che oggi auspicherebbero le banche centrali), c’è motivo di credere che la risalita dei rendimenti possa coincidere con un periodo di ripresa degli investimenti produttivi e che questo possa concorrere a determinare un deciso prolungamento dell’attuale super-ciclo economico, risultando dunque foriero di nuove buone notizie per l’industria.

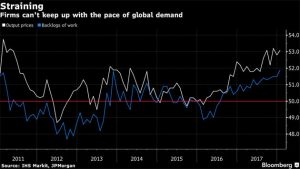

In un recente articolo dell’autorevole colosso dell’informazione Bloomberg si cita infatti una ricerca di Morgan Stanley che rivela un nuovo picco (rispetto al massimo toccato nel 2011) degli investimenti produttivi. Lo ha dichiarato in un’intervista l’autorevole Chetan Ahya, co-head del dipartimento di “global economics” alla Morgan Stanley di Hong Kong.

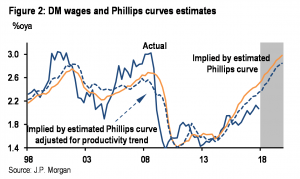

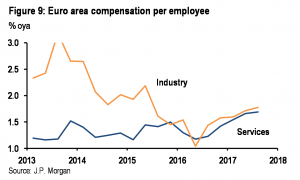

Saremmo dunque di fronte all’estensione ai Paesi Emergenti non solo della “crescita sincronizzata” delle economie ma anche della “crescita sincronizzata” degli investimenti. Non ci sarebbe quindi solo una ripresa contestuale in buona parte del mondo dei consumi e dei salari che normalmente porta a far crescere parallelamente i prodotti interni lordi ma anche l’inflazione (la cosiddetta “Curva di Phillips”), ma anche e soprattutto un pari incremento degli investimenti produttivi, in molti casi trainati dalla vivacità della domanda di beni, con il salutare effetto disinflazionistico di ampliare l’offerta di beni e servizi.

Ad esempio la forte domanda di telefoni cellulari intelligenti ha determinato un’attesa di crescita degli investimenti produttivi nel settore dei semiconduttori dell’ordine di oltre il 30%. Secondo la medesima Bloomberg tra i principali operatori nella produzione di automobili le attese per un incremento degli investimenti nel prossimo anno sono ancora più marcati: dell’ordine del 21% per la Cina, del 23% per il Giappone e, addirittura, del 40% per l’Europa. Anche nelle telecomunicazioni esiste in tutto il mondo industrializzato un‘analoga aspettativa a causa dell‘ imminente avvento dei bandi per l’aggiudicazione delle nuove reti di telecomunicazioni cellulari di quinta generazione (il cosiddetto 5g) che in molti casi soppianteranno anche le telecomunicazioni via cavo.

Se l’andamento favorevole degli investimenti produttivi che ci si aspetta nell’elettronica e nel comparto automobilistico fosse riscontrato da ulteriori prove negli altri settori industriali saremmo al cospetto di un epilogo decisamente positivo della lunga campagna di facilitazioni monetarie che hanno portato negli ultimi anni ad una forte crescita della liquidità disponibile sui mercati finanziari ma che sino ad oggi non si era quasi riversata sull’economia reale e che stavolta invece starebbe finalmente indirizzandosi a finanziare gli investimenti pro-ciclici, così come era inizialmente stato ipotizzato dai loro ispiratori.

Se non ci fosse stato il Quantitative Easing insomma l’attuale esigenza di capitali per gli investimenti si sarebbe trasformata in un eccesso di domanda di capitali rispetto all’offerta e a un eccesso di domanda di credito, probabilmente surriscaldando il mercato finanziario e i suoi rendimenti attesi. La grande liquidità in circolazione invece potrebbe finalmente tornare utile proprio mentre le principali banche centrali del pianeta si stavano apprestando a ridurla per timore di fiammate inflazionistiche.

Il contesto economico generale risulta peraltro ampiamente positivo per le ulteriori crescite registrate nei Paesi Emergenti anche a causa della risalita dei prezzi delle principali materie prime e della contestuale debolezza del Dollaro americano, una combinazione favorevole ad attrarre capitali e investimenti anche nelle zone del mondo diverse dal sud-est asiatico dove la ripresa ha fatto sinora fatica a mostrarsi (ad esempio: Sud America).

Lo scenario di crescita sincronizzata anche degli investimenti, tutto ancora da confermare, aiuterebbe necessariamente la crescita dei tassi di interesse ma avrebbe al contempo molti positivi risvolti nei confronti dei timori di un ritorno dell’inflazione galoppante a causa del fatto che in generale gli investimenti tecnologici e distributivi hanno come effetto l’ampliamento dell’ ”output di produzione” come dicono gli economisti (e cioè della capacità produttiva) facendo crescere dunque l’offerta di beni e servizi e la produttività del lavoro. Ciò, come sopra accennato, potrebbe costituire il miglior epilogo possibile della lunga era di interventi delle banche centrali all’indomani della crisi finanziaria che si è sviluppata a partire dal 2008.

Lo scenario avrebbe peraltro un ulteriore effetto positivo sul gettito fiscale di tutte le economie coinvolte nella crescita sincronizzata, dal momento che i profitti aziendali si ipotizza che possano trarne ulteriori impulsi, con la speranza che ciò porti a una riduzione della proporzione tra debito e dimensione delle economie, che sino ha ieri ha guastato i sonni ai governanti e ai banchieri centrali di mezzo mondo (tra i quali quelli nostrani) ma avrebbe l’ulteriore effetto di promuovere anche gli investimenti infrastrutturali, una categoria di capitoli di spesa che necessita di decisi stimoli da parte degli stati nazionali e degli organismi sovranazionali, che per molti motivi ancora mancano all’appello di una vera e propria ripresa economica con i fiocchi !

Ci sono perciò al momento molti motivi di ottimismo per tenere d’occhio l’andamento dell’economia globale e l’incremento conseguente dei tassi di interesse reali, per una volta con effetti positivi per i salari, oltre che per la prosecuzione dello slancio dei profitti aziendali, tutti fattori che potrebbero controbilanciare positivamente la tendenza dei mercati finanziari a deprimersi contestualmente alla risalita del saggio di interesse al quale si scontano i redditi futuri.

Stefano di Tommaso