PER UN PUGNO DI DOLLARI

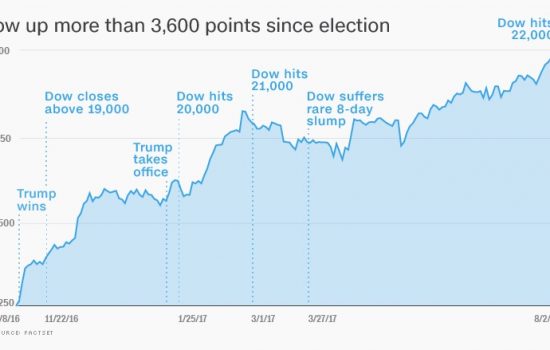

L’America si è risvegliata all’inizio di Agosto con l’indice Dow Jones che ha superato quota 22000, in un contesto estremamente favorevole per gli investitori nel quale l’economia cresce ma non si surriscalda.

Tutti citano infatti in questi giorni lo “scenario Goldilocks” vale a dire quello della bambola dai riccioli d’oro che persegue su qualsiasi fronte un ideale di moderazione: non troppo né troppo poco. Ciò vale per il prodotto interno lordo, per l’inflazione, la pressione salariale la disponibilità di credito, i profitti delle imprese e la crescita dei tassi di interesse (che però rimangono ai minimi termini in assoluto).

È chiaro che in un tale scenario i risparmi e i capitali guadagnati dagli Americani si riversano sull’investimento azionario, sebbene le migliori soddisfazioni essi le abbiano ottenute dalle borse europee, cresciute ancora di più se misurate in Dollari.

Il biglietto verde si è infatti svalutato fortemente in tutto il 2017 nei confronti di quasi tutte le valute ma principalmente dell’Euro, per una serie combinata di ragioni solo apparentemente politiche che, almeno in teoria, fanno a pugni con quelle che spingono gli investitori a portare la borsa valori di Wall Street alle stelle.

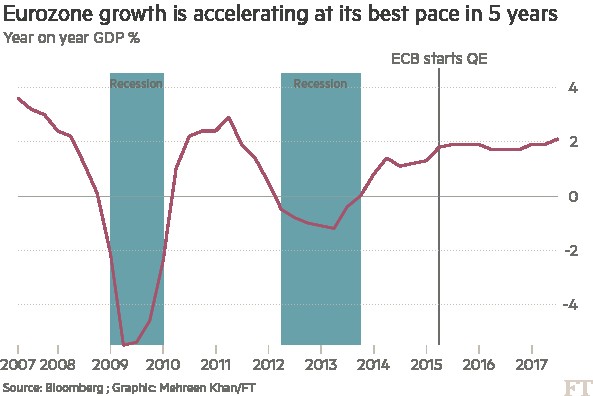

L’Europa sembra trovarsi in una fase meno matura del ciclo rialzista delle borse valori e di ripresa economica, in un percorso di forte stabilizzazione politica e con un avanzo commerciale e valutario tale che non lascia escludere ulteriori rivalutazioni della sua divisa unificata.

Quello che non quadra in tutta la faccenda è che nel medio termine lo scenario Dollaro debole/Euro forte non sembra affatto sostenibile, visto che buona parte della crescita economica continentale è trainata dalle esportazioni verso i paesi emergenti e quelli asiatici e che buona parte dell’afflusso di denaro verso la borsa americana è in realtà proveniente da questi ultimi.

Il danno strutturale dell’eccesso di forza dell’Euro è inoltre per buona parte generato nei confronti di paesi periferici come l’Italia, la Grecia o il Portogallo, la cui economia è più gravata da debiti pubblici ed è meno forte sulle produzioni a maggior valore aggiunto. Tali paesi hanno un minor numero di imprese di grandi dimensioni (quel genere di imprese che possono permettersi di amministrare i loro profitti ripartendoli tra molti luoghi del mondo e che possono continuare ad investire sullo sviluppo perché hanno abbastanza capitali per farlo) e dunque sono paesi che risentono più di altri della minor competitività delle loro produzioni se il cambio si rivaluta.

L’industria dei paesi del nord Europa si trova tendenzialmente in una situazione di minor rischio derivante dalla forza della divisa unica e, quando questa di apprezza, riduce i suoi profitti ma non la quota di mercato. Per quei paesi dunque l’effetto netto della rivalutazione dell’Euro appare positivo, soprattutto nei mesi estivi, quando il maggior salario (in termini valutari) del cittadino medio può essere monetizzato andando in vacanza all’estero con un maggior potere di acquisto.

Per l’America è diverso: il suo presidente ha a cuore la ripresa dell’industria di base americana, quella degli stati centrali dell’unione che tendono a monetizzare in più elevati consumi effettuati principalmente dentro ai confini nazionali i profitti derivanti dalle maggiori vendite in esportazione di derrate agricole, petrolio e gas, industria pesante e soluzioni internet.

Per costoro il Dollaro basso è una manna scesa dal cielo, almeno sintantochè l’inflazione non si risvegli poderosa (come ha già fatto negli ultimi mesi in Gran Bretagna e Giappone), costringendo la Federal Reserve ad una rapida accelerazione dei rialzo programmati dei tassi di interesse e a maggiori restrizioni della base monetaria, cose che interromperebbero brutalmente lo scenario dorato che vediamo oggi facendo scendere gli indici di borsa e ricrescere il Dollaro.

Ma anche per l’Euro-zona i rischi non appaiono nulli: l’incremento del differenziale di ricchezza, solidità e crescita economica tra nord e sud dell’Unione, in presenza di un Euro forte, danneggia le basi stesse della sua stabilità politica e può costringerla alternativamente al sussidio degli stati in minor salute ovvero al loro distacco.

Sino ad oggi la leva monetaria utilizzata dalla Banca Centrale ha dato l’illusione che il sussidio implicito si debiti pubblici di staterelli come l’Italia non costasse nulla a quelli in miglior salute. Ma prima o poi potrebbe arrivare il conto da pagare, che farebbe esplodere il problema dei debiti pubblici e costringere a fare scelte dolorose.

Dietro lo scenario della bambola dai riccioli d’oro si trova infatti una gigantesca bolla speculativa dei mercati finanziari, notoriamente rigonfiati dai ripetuti stimoli monetari delle banche centrali e si nascondono dunque molte minacce e non pochi rischi di repentino riassestamento dei mercati finanziari su valori decisamente minori rispetto a quelli attuali.

Quanto durerà l’idillio delle borse è difficile dirlo, ma sembra oggi più dipendente che mai dalla situazione innaturale di un Dollaro debole e un Euro forte e per questo motivo non appare destinata a proseguire in eterno.

Stefano di Tommaso